Lãi suất tiết kiệm về 3% là dấu hiệu của đầu tư đình trệ, đồng thời đẩy dòng tiền sang các kênh đầu tư khác hấp dẫn hơn. Vì vậy, bất chấp nhiều cảnh báo, làn sóng trái phiếu doanh nghiệp có thể tiếp tục nóng nếu không có các giải pháp kiểm soát kịp thời.

Thực tế, trái phiếu doanh nghiệp đang hút một lượng tiền đáng kể từ các kênh đầu tư khác trong đó trực tiếp nhất là kênh tiền gửi: so với lãi suất tiền gửi, lợi tức trái phiếu doanh nghiệp cao hơn từ 0,8-1,7%/năm. Theo thống kê của Công ty Chứng khoán SSI, tổng lượng trái phiếu doanh nghiệp phát hành từ đầu năm đến nay ước tính ở mức 159.000 tỉ đồng, tăng 50% so với 6 tháng đầu năm 2019.

Các tổ chức tín dụng và doanh nghiệp bất động sản là 2 nhóm phát hành trái phiếu nhiều nhất. Trong đó, các tổ chức tín dụng phát hành thành công hơn 43.300 tỉ đồng, trái phiếu có kỳ hạn bình quân là 4,55 năm; các doanh nghiệp bất động sản phát hành thành công hơn 45.500 tỉ đồng, trái phiếu có kỳ hạn bình quân là 3,84 năm.

Các ngân hàng đứng đầu về phát hành trái phiếu trong 6 tháng có thể kể đến BIDV, HDBank, VPBank, TPBank. Chẳng hạn, BIDV đã phát hành thành công hơn 16.600 tỉ đồng với tổng cộng 34 đợt phát hành. HDBank huy động được 10.000 tỉ đồng từ phát hành trái phiếu, VPBank 7.000 tỉ đồng...

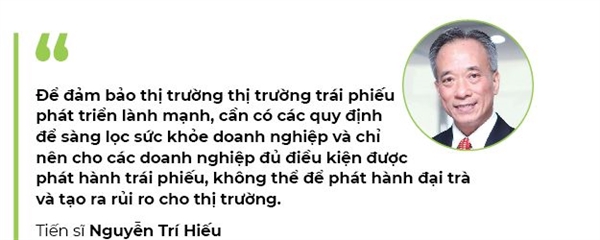

Đáng chú ý là xu hướng đẩy mạnh phát hành trái phiếu huy động vốn diễn ra trong bối cảnh các ngân hàng đang thừa tiền khi hoạt động cho vay gặp nhiều khó khăn và Ngân hàng Nhà nước liên tục bơm ròng thanh khoản trên thị trường mở. Tiến sĩ Nguyễn Trí Hiếu, chuyên gia tài chính, giải thích rằng xu hướng này diễn ra khi các ngân hàng muốn gia tăng lượng vốn cấp 2 và cải thiện tỉ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn theo quy định của Ngân hàng Nhà nước.

Dù nhóm ngân hàng chiếm thế thượng phong về phát hành trái phiếu trong quý II với tỉ trọng giá trị phát hành lên tới 45%, nhưng tính chung 5 tháng đầu năm, nhóm bất động sản vẫn nhỉnh hơn nhóm ngân hàng trong lĩnh vực này. Khi nguồn vốn vay từ ngân hàng cho bất động sản ngày càng bị siết chặt, thị trường trái phiếu càng được xem là một trong những kênh vốn quan trọng cho các doanh nghiệp trong ngành nhằm giải quyết bài toán vốn. Thời gian qua, nhiều doanh nghiệp bất động sản có những đợt phát hành trái phiếu lớn như Hưng Lộc Phát phát hành 100 tỉ đồng trái phiếu kỳ hạn 1,5 năm; Phát Đạt huy động 100 tỉ đồng trái phiếu kỳ hạn 1 năm; BCG Land huy động 350 tỉ đồng trái phiếu kỳ hạn 1 năm.

Cùng với hiện tượng các doanh nghiệp bất động sản, tổ chức tín dụng gia tăng huy động vốn thông qua phát hành trái phiếu là xu hướng các nhà đầu tư cá nhân tăng mua trái phiếu doanh nghiệp. Tính từ đầu năm đến nay, nhà đầu tư cá nhân đã mua trực tiếp gần 22.700 tỉ đồng trái phiếu doanh nghiệp, tương đương 15% tổng lượng phát hành, cao hơn mức trung bình gần 10% của năm 2019.

Trước sự bùng nổ của thị trường trái phiếu, mới đây Bộ Tài chính đã khuyến cáo: “Chỉ khi nắm rõ thông tin về trái phiếu và cân nhắc kỹ lưỡng về các rủi ro có thể gặp phải, nhà đầu tư nhất là nhà đầu tư cá nhân mới nên mua trái phiếu, không nên mua trái phiếu chỉ vì lãi suất cao, vì có khả năng không thu hồi được khoản tiền đầu tư trái phiếu (bao gồm cả gốc và lãi) nếu doanh nghiệp phát hành gặp khó khăn”, Bộ Tài chính khuyến cáo.

Ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM (HoREA), khuyến nghị quan trọng nhất trong đầu tư trái phiếu là biết phân tích rủi ro, nhưng phần lớn nhà đầu tư cá nhân hiện nay không có kỹ năng này. Nhà đầu tư cá nhân mới tham gia thị trường không nên tìm đến trái phiếu doanh nghiệp như một kênh đầu tư chính.

“Hiện tại, chưa có đơn vị trung gian độc lập định hạng các trái phiếu doanh nghiệp, việc tự đánh giá các trái phiếu vượt quá khả năng của nhà đầu tư cá nhân”, chuyên gia của SSI nhấn mạnh.

Thực tế, Chính phủ đã siết lại thị trường này bằng Nghị định số 81/2020 sửa đổi có hiệu lực từ ngày 1.9. Chẳng hạn, mỗi đợt doanh nghiệp phát hành trái phiếu phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin trước khi phát hành, đợt phát hành sau phải cách đợt phát hành trước tối thiểu 6 tháng.

Bên cạnh đó, doanh nghiệp phát hành trái phiếu hạn chế giao dịch trong phạm vi dưới 100 nhà đầu tư không kể nhà đầu tư chứng khoán chuyên nghiệp. Doanh nghiệp phải đảm bảo dư nợ trái phiếu doanh nghiệp phát hành riêng lẻ tại thời điểm phát hành (bao gồm cả khối lượng dự kiến phát hành) không vượt quá 5 lần vốn chủ sở hữu.

PV