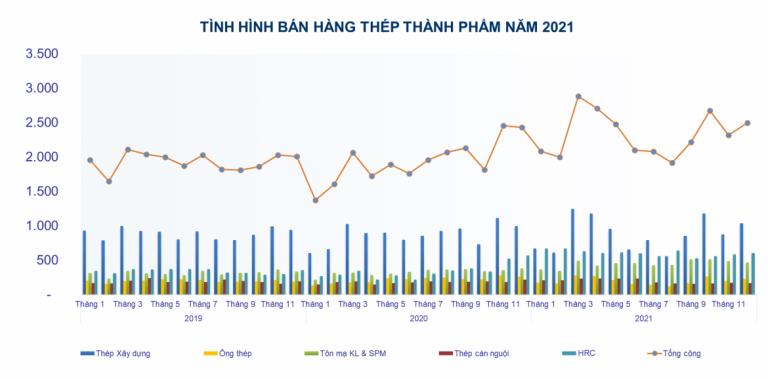

Theo hiệp hội thép Việt Nam (VSA), sản xuất thép thô cả năm ước đạt 23 triệu tấn, tăng 16% so với năm 2021. Sản xuất thép thành phẩm các loại đạt 33 triệu tấn, tăng 19% và bán hàng thép thành phẩm các loại đạt 29 triệu tấn, tăng 16%. Xuất khẩu sản phẩm thép năm 2021 cũng có được những kết quả tích cực, đạt hơn 14 triệu tấn thép thành phẩm và bán thành phẩm với hơn 12,7 tỷ USD, tăng 124,3% so với năm 2020. Năm 2021 ngành thép đã gia nhập nhóm 7 ngành hàng xuất khẩu trên 10 tỷ USD, đóng góp lớn nguồn thu ngoại tệ cho đất nước. Sản phẩm thép của Việt Nam xuất khẩu đến hơn 30 quốc gia khu vực và thế giớ, giữ vững vị thế nhà sản xuất thép lớn nhất Đông Nam Á. Cổ phiếu các doanh nghiệp thép 2021 cũng tăng trưởng mạnh, tăng 55% trong năm 2021, cao hơn 21% so với chỉ số VNIndex. Các cổ phiếu đáng lưu ý bao gồm: NKG (+199%), HSG (+77%), HPG (+51%).

Theo bản cập nhật về triển vọng ngắn hạn cho năm 2022 của Hiệp hội Thép Thế giới (Worldsteel), nhu cầu thép sẽ tăng thêm 2,2% lên 1.896,4 triệu tấn. Động lực chính vẫn là các nước phát triển với mức tiêu thụ thép ước tăng 4,3% do GDP phục hồi và đầu tư vào cơ sở hạ tầng, đặc biệt tại Mỹ với dự luật cơ sở hạ tầng được đề xuất là 1,2 nghìn tỷ USD, điều này có thể làm tăng mức tiêu thụ thép của Mỹ hàng năm khoảng 3% -5% Trong khi đó, Trung Quốc vẫn hạn chế việc sản xuất thép do chính sách hạn chế khí thải vẫn tiếp tục và mặt bằng giá thép vẫn ở mức cao tạo điều kiện cho các doanh nghiệp thép Việt Nam tiếp tục phát triển.

Với một số FTA thế hệ mới như CPTPP, EVFTA, RCEP,... được thực thi, đã mang đến những tín hiệu tích cực cho ngành thép khi thêm thị trường xuất khẩu mới với sự tăng trưởng cao. Ngoài ra, ngành thép Việt Nam có thể hướng tới phát triển thép "xanh", đáp ứng các tiêu chuẩn của EU khi thị trường này áp thuế khí thải cho các sản phẩm xuất khẩu. Với việc 2021 làm bàn đạp khi xuất khẩu thép đạt kỉ lục, thép Việt Nam kì vọng sẽ tiếp tục thuận lợi trong việc xuất khẩu sang Trung Quốc (thuận lợi về vị trí địa lý), châu Âu, Mỹ và Indonesia. Tuy nhiên, sản lượng xuất khẩu của Việt Nam có thể đối mặt với nguy cơ sụt giảm do các nguyên nhân sau:

Trung Quốc nới lỏng kiểm soát công suất sản xuất thép trong năm 2022, do sản lượng thép thực tế cắt giảm trong nửa cuối năm 2021 cao hơn so với yêu cầu ban đầu của chính phủ.

Các biện pháp bảo hộ có thể được tiến hành tại các thị trường xuất khẩu, bao gồm ASEAN, châu Âu và Bắc Mỹ đối với thép Việt Nam. Tuy nhiên các doanh nghiệp Việt Nam cũng đã có nhiều kinh nghiệm thắng kiện như ở Australia và Mỹ.

Sự phục hồi tích cực của sản xuất thép thế giới. Trên thực tế, sản lượng sản xuất ở Mỹ, châu Âu, Ấn Độ và Nhật Bản tăng khoảng 17% -19% so với cùng kỳ trong 11T2021. Theo Hiệp hội Thép Thế giới, sản lượng thép (trừ Trung Quốc) dự kiến sẽ tăng 5% trong năm 2022.

Giá thép hiện tại vẫn giữ ở mức cao hơn nhiều so với thời điểm đầu năm 2021, tuy nhiên có khả năng điều chỉnh khoảng 7% -10% so với mức trung bình năm 2021 do các yếu tố:

Thứ nhất: Nhu cầu của Trung Quốc – chiếm một nửa lượng tiêu thụ thép toàn cầu giảm do các hạn chế về thị trường bất động sản.

Thứ hai: Giá nguyên liệu đầu vào giảm, đặc biệt là giá quặng sắt, đầy là yếu tố tác động lớn nhất đến giá thép. Giá quặng sắt dự kiến giảm từ mức trung bình 155 USD/tấn xuống khoảng 90 - 110 USD/tấn trong năm 2022, do nhu cầu chậm lại và nguồn cung toàn cầu cải thiện.

Thứ ba: Chính sách siết chặt tiền tệ của các ngân hàng trung ương toàn cầu để đối phó với lạm phát.

Tuy nhiên, có một số yếu tố có thể hỗ trợ tốt giá thép như việc Trung Quốc đã bắt đầu giảm bớt các hạn chế trên thị trường bất động sản, nới lỏng tiền tệ để hỗ trợ tăng trưởng kinh tế, hoặc sự cải thiện chậm hơn dự kiến trong chuỗi cung ứng toàn cầu do diễn biến dịch Covid-19.

Các yếu tố nêu trên dự báo làm lợi nhuận các doanh nghiệp thép Việt Nam điều chỉnh giảm so với mức đỉnh năm 2021 do mức tăng trưởng sản lượng có thể sẽ không bù đắp hết cho sự thu hẹp của biên lợi nhuận. Tuy nhiên phải nhấn mạnh rằng, lợi nhuận 2021 của các doanh nghiệp thép đều tăng 2-3 lần so với cùng kì 2020. Thép Hòa Phát điển hình đầu ngành, lợi nhuận 2021 gấp hơn 2,5 lần 2020. Hầu hết các công ty đã đạt 100% công suất hoạt động trong nửa cuối năm 2021, nên mức tăng trưởng sản lượng tiêu thụ chỉ khiêm tốn từ 2% -10% trong năm 2022 (thấp hơn tốc độ tăng trưởng giai đoạn 2020-2021). Do đó, lợi nhuận của các công ty thép có thể giảm từ 10% - 40% so với mức đỉnh năm 2021 - đặc biệt là từ Q2/2021, tuy nhiên vẫn sẽ cao gấp 1,5-2 lần trung bình năm 2020. Các công ty nhỏ hơn và có biên lợi nhuận hẹp hơn có thể có mức sụt giảm nhiều hơn so với các công ty sản xuất hàng đầu. Tuy nhiên nếu định giá theo P/E, giá cổ phiếu các doanh nghiệp thép vẫn còn rất nhiều dư địa để tăng giá tính toán doanh thu và lợi nhuận trên mức ổn định và vẫn tiếp tục phát triển mạnh trong năm 2022.

Anh Dũng