Tăng trưởng kinh tế trong dài hạn phụ thuộc vào 3 yếu tố: lao động, vốn và công nghệ. Nhưng khi tiết kiệm thấp, độ mở của thị trường vốn còn hạn chế, các kênh đầu tư chưa đa dạng, khoa học tụt hậu, năng lực nâng cấp nguồn nhân lực chưa sẵn sàng, thì những hiệp định thương mại tự do chỉ mang lại lợi ích kinh tế ngắn hạn, còn trong dài hạn lại là nguy cơ cho ngành sản xuất trong nước.

Hiệu quả thích nghi ở góc độ vi mô là cần thiết, nhưng điều kiện để nâng cao được hiệu quả thích nghi là sự phát triển của thị trường vốn, lại là vấn đề vĩ mô. Hiện nay, doanh nghiệp nhà nước chỉ chiếm 0,5% tổng số doanh nghiệp trong nước, chiếm đến hơn 28% tổng nguồn vốn cả nước, nhưng chỉ tạo ra khoảng 10% việc làm trên hơn 55 triệu việc làm. Như vậy, đóng góp của doanh nghiệp nhà nước vào phát triển kinh tế là còn khiêm tốn so với các “ưu đãi” và “đặc quyền” chính sách có được, không muốn nói hiện là trở lực cho cải cách.

Nhìn ở góc độ khác, nền kinh tế Việt Nam đang tồn tại 2 vấn đề bất cân đối, làm méo mó vĩ mô. Thứ nhất là thâm dụng vốn rất lớn ở khu vực doanh nghiệp nhà nước, nhưng lại không tạo ra việc làm và giá trị đổi mới tương xứng. Thứ 2 là thâm dụng lao động ở khu vực tư nhân nhưng thiếu vốn; thành ra dù tạo ra nhiều việc làm, nhưng lương thấp và có xu hướng sử dụng những công nghệ không thân thiện với môi trường.

Hiệu quả thích nghi rất quan trọng vì thế giới liên tục thay đổi, không đứng yên. Nhưng các thể chế thay đổi và bắt kịp rất chậm. Vì vậy, doanh nghiệp sẽ luôn chịu rủi ro rằng các thể chế của nơi doanh nghiệp hoạt động sẽ không còn giải quyết được các vấn đề nảy sinh. Cái vi mô nằm trong vĩ mô, và như vậy, sự sáng tạo nỗ lực phát triển của doanh nghiệp là bị giới hạn bởi sự giới hạn phát triển của nền kinh tế lớn. Nói cách khác, một nền kinh tế yếu kém thì không thể có những doanh nghiệp tầm cỡ thế giới.

Hiệu quả thích nghi là một thế giới khuyến khích phương pháp thử - sai, tạo ra các định chế tổ chức mới và sau đó loại bỏ những gì không còn phù hợp và như vậy phải phát triển được thị trường vốn; trong đó có thị trường vốn đầu tư mạo hiểm phát triển mới là bệ phóng tốt cho hoạt động sáng tạo đổi mới kinh doanh.

Cần hiểu là cạnh tranh của ngành ngân hàng tạo ra lãi suất huy động cao hơn cũng dẫn đến tỉ suất lợi nhuận rất thấp cho các ngân hàng. Sự kết hợp giữa hoạt động đầu cơ, cho vay đầy rủi ro và mức lợi nhuận thấp là một công thức thảm họa. Do vậy, vốn tín dụng ngân hàng không bao giờ dành cho các hoạt động cho vay mạo hiểm. Thành ra, phải có thị trường vốn đầu tư mạo hiểm phát triển mới có thể thúc đẩy hoạt động sáng tạo đổi mới, phát triển thị trường mua bán bằng phát minh sáng chế, R&D... Và càng không phải đến từ nguồn vốn tài trợ của Nhà nước.

Tiền là máu, vốn là huyết mạch của nền kinh tế

Không có vốn để phát triển và có vốn nhưng chảy sai chỗ thì cũng dở như nhau. Với những quốc gia đang phát triển như Việt Nam, bài toán vĩ mô không dễ giải quyết luôn là vốn, thất nghiệp và lạm phát. Vòng luẩn quẩn là năng suất lao động và thu nhập thấp, do vậy tiết kiệm và đầu tư thấp. Mặt khác, thị trường tài chính và thị trường hàng hóa hoạt động kém hiệu quả, trong khi nguy cơ bất ổn sẽ lớn hơn khi nền kinh tế mở cửa sâu rộng với thế giới.

Ở Việt Nam, tiết kiệm được chuyển hóa vào bất động sản là chính yếu do những kênh đầu tư khác như vàng, ngoại hối... bị hạn chế. Thị trường chứng khoán, trái phiếu cũng chưa phát huy được chức năng huy động vốn trong dân cho nền kinh tế. Ví dụ, số liệu năm 2017 cho thấy, khi thị trường cổ phiếu của Việt Nam tăng trưởng rất mạnh thì thực tế thị trường chứng khoán chỉ huy động được khoảng 56.000 tỉ đồng, tức khoảng 2,5 tỉ USD theo tỉ giá thời điểm đó và chỉ bằng 3% giá trị vốn hóa của thị trường chứng khoán khi đó vào khoảng 120 tỉ USD.

Ở Việt Nam, tiết kiệm được chuyển hóa vào bất động sản là chính yếu do những kênh đầu tư khác như vàng, ngoại hối... bị hạn chế. Thị trường chứng khoán, trái phiếu cũng chưa phát huy được chức năng huy động vốn trong dân cho nền kinh tế. Ví dụ, số liệu năm 2017 cho thấy, khi thị trường cổ phiếu của Việt Nam tăng trưởng rất mạnh thì thực tế thị trường chứng khoán chỉ huy động được khoảng 56.000 tỉ đồng, tức khoảng 2,5 tỉ USD theo tỉ giá thời điểm đó và chỉ bằng 3% giá trị vốn hóa của thị trường chứng khoán khi đó vào khoảng 120 tỉ USD.

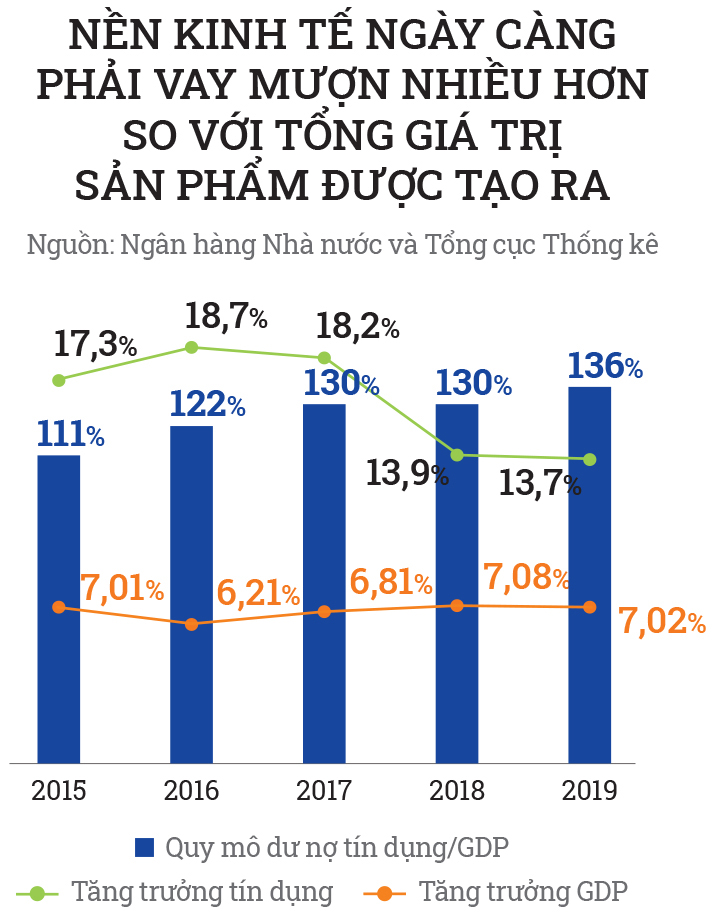

Cả nước hiện vay nợ ngân hàng hơn 8 triệu tỉ đồng, trong đó dư nợ đối với khối doanh nghiệp là trên 4 triệu tỉ đồng, tổng tài sản của các ngân hàng hiện gần 12 triệu tỉ đồng, xấp xỉ 200% GDP. Như vậy có thể thấy, phần lớn nguồn vốn cho phát triển kinh tế chủ yếu dựa vào hệ thống tín dụng ngân hàng.

Sau 20 năm, tính đến hết tháng 6.2020, theo Ủy ban Chứng khoán Nhà nước, tổng vốn hóa thị trường chứng khoán đạt mức 5,5 triệu tỉ đồng, bằng 104% GDP năm 2019. Trong đó, vốn hóa thị trường cổ phiếu đạt trên 4 triệu tỉ đồng và vốn hóa thị trường trái phiếu dù có tốc độ tăng trưởng nhanh nhưng vẫn ở mức khiêm tốn... Như vậy, dù có mức vốn hóa thị trường chứng khoán hơn mức trung bình của thế giới, nhưng chất lượng của thị trường vẫn là điều đáng quan tâm. Việt Nam cần hoàn thiện các quy định pháp luật đối với hoạt động thanh toán, phát hành và kinh doanh trái phiếu nhanh hơn nữa mới đáp ứng được nhu cầu vốn cho tăng trưởng kinh tế qua huy động vốn trong nền kinh tế.

Phẩm chất thực sự của các doanh nghiệp niêm yết được thể hiện qua mức độ phát triển của thị trường trái phiếu với những quy định và điều luật quản lý hiệu quả, có một thị trường đánh giá tín nhiệm độc lập nhằm nâng cao tính minh bạch và trách nhiệm giải trình, các hoạt động tư vấn phát triển và chuyên nghiệp. Qua đó mới có thể đánh giá năng lực cạnh tranh thực chất của nền kinh tế nói chung và các doanh nghiệp nói riêng.

Khi nhìn về tương lai lâu dài, điều nguy hiểm nhất hủy diệt cạnh tranh lành mạnh chính là sự khống chế nguồn vốn của các nhóm lợi ích thông qua hệ thống ngân hàng và công nghiệp. Dưới một hệ thống tiền tệ như vậy, việc các nguồn lực từ ngân hàng tăng hay giảm đều không quan trọng lắm, khi các nguồn lực này vẫn bị khống chế bởi một nhóm nhỏ; tài sản ngân hàng phình to hay thu nhỏ là do nhu cầu của những nhóm này.

Dùng vốn ngoại như FDI để thúc đẩy tăng trưởng, kiến tạo việc làm và cốt lõi nhất là chuyển giao công nghệ là điều đúng đắn. Tuy nhiên, để đạt được mục tiêu tăng trưởng trong khi tích lũy nguồn vốn (tư bản) trong nước (dành cho dài hạn) mà phải đánh đổi môi trường thì có thể là thỏa hiệp được trong thời kỳ đầu, nhưng về lâu dài cần phải thay đổi để hướng tới mục tiêu phát triển bền vững và cân đối hơn.

Một nền kinh tế với dư nợ lớn lại phụ thuộc vào nguồn cung cấp tín dụng mới, mà thiếu nó, các doanh nghiệp phụ thuộc vào vay mượn sẽ phải dừng đầu tư và trong một số trường hợp sẽ phải đóng cửa. Một nền kinh tế phụ thuộc nhiều vào vốn vay, có quá nhiều nghĩa vụ nợ ngắn hạn dễ bị tổn thương hơn so với một nền kinh tế mà thị trường vốn là đa dạng. Một doanh nghiệp có khả năng tăng vốn chủ sở hữu, phát hành được trái phiếu dùng nó để đầu tư sẽ không bị ảnh hưởng bởi sự giảm sút đột ngột nguồn cung tín dụng của ngân hàng. Chính vì vậy, nhu cầu tự do hóa thị trường vốn hơn nữa, một thị trường chứng khoán, trái phiếu phát triển tương xứng với nhu cầu nâng cấp nền kinh tế là điều cần thiết để đạt được tốc độ phát triển nhanh, bền vững.

Đầu tư cao được thúc đẩy nhờ khởi tạo tín dụng ngân hàng là nguyên nhân cốt lõi của mức tăng trưởng cao tại các nền kinh tế đang phát triển thành công nhất - Nhật và Hàn Quốc trong những năm 1950 và 1980. Bài học của 2 quốc gia này đều không để cho khối tư nhân vốn luôn bị điều khiển bởi các mục tiêu tối đa hóa lợi nhuận (đặc quyền, đặc lợi sinh ra suy thoái) dẫn dắt quyết định việc phân bổ tín dụng ngân hàng. Thay vào đó, họ chủ động hướng tín dụng vào những gì đánh giá là các khoản đầu tư sinh lời với tiềm năng lớn nhất để thúc đẩy tăng trưởng kinh tế.

Tín dụng được ưu tiên dành cho ngành công nghiệp sản xuất, không phải bất động sản; phục vụ cho công nghiệp xuất khẩu, không hướng tới các nhà nhập khẩu hay thương nhân; và nhằm hỗ trợ các ưu tiên chiến lược, ví dụ như phát triển công nghiệp nặng ở Hàn Quốc trong giai đoạn đầu phát triển, ngành công nghiệp chế tạo (điện tử, ô tô...) ở Nhật.

Trong trường hợp Hàn Quốc, sự bùng nổ đầu tư trong giai đoạn 1960-1980 có thể được miêu tả phần nào được tài trợ bằng tiền pháp định: các ngân hàng thương mại đã được Tổng thống Park Chung Hee quốc hữu hóa và Ngân hàng Nhà nước hoạt động dưới sự kiểm soát trực tiếp của Chính phủ, sẵn sàng cung cấp cho các ngân hàng thương mại nguồn vốn gần như vô hạn để cho các nhà xuất khẩu vay tiền với lãi suất thực âm. Nhưng tín dụng ngân hàng được điều hướng không phải là liều thuốc chữa bách bệnh: tại những quốc gia khác như Philippines, Indonesia... lại gây tác hại do nhóm lợi ích thao túng. Tự do hóa thị trường không kiểm soát được cũng dễ bị thao túng, đầu cơ.

Ngoài ra, các ngân hàng lớn có xu hướng thích phục vụ những doanh nghiệp lớn hơn. Trong số hơn 95% doanh nghiệp tư nhân Việt Nam hiện nay, có trên 2/3 là doanh nghiệp siêu nhỏ, trong đó đa phần chưa đủ khả năng huy động vốn xã hội như phát hành trái phiếu và chứng khoán hóa. Như vậy, thay vì gom lại thành lớn hết thì nên phát triển những ngân hàng nhỏ, địa phương để phục vụ nhóm doanh nghiệp nhỏ và vừa (SME), cấp tín dụng doanh nghiệp cho SME địa phương mới phù hợp nhu cầu phát triển chung. Do là ngân hàng nhỏ nên tính thấu hiểu doanh nghiệp địa phương sẽ cao và như vậy sản phẩm sẽ linh hoạt, hiệu quả hơn, bởi ngân hàng lớn sẽ ưu tiên phục vụ doanh nghiệp lớn hơn, SME sẽ càng khó tiếp cận vốn.

Ngoài ra, các ngân hàng lớn có xu hướng thích phục vụ những doanh nghiệp lớn hơn. Trong số hơn 95% doanh nghiệp tư nhân Việt Nam hiện nay, có trên 2/3 là doanh nghiệp siêu nhỏ, trong đó đa phần chưa đủ khả năng huy động vốn xã hội như phát hành trái phiếu và chứng khoán hóa. Như vậy, thay vì gom lại thành lớn hết thì nên phát triển những ngân hàng nhỏ, địa phương để phục vụ nhóm doanh nghiệp nhỏ và vừa (SME), cấp tín dụng doanh nghiệp cho SME địa phương mới phù hợp nhu cầu phát triển chung. Do là ngân hàng nhỏ nên tính thấu hiểu doanh nghiệp địa phương sẽ cao và như vậy sản phẩm sẽ linh hoạt, hiệu quả hơn, bởi ngân hàng lớn sẽ ưu tiên phục vụ doanh nghiệp lớn hơn, SME sẽ càng khó tiếp cận vốn.

Quyền lực gây tha hóa đạo đức. Khi nguồn vốn của nền kinh tế quá lệ thuộc vào tín dụng ngân hàng mà cơ chế kiểm soát thiếu hiệu quả, hệ quả là hàng loạt doanh nhân tài năng vào tù, để lại xã hội những đại án gây mất mát hàng tỉ USD và cần nhiều thời gian và tiền bạc của xã hội để xử lý. Do vậy, tự do thị trường vốn là cần thiết cho phát triển, nhưng đồng thời cũng đòi hỏi phải nâng cấp trình độ quản lý nhà nước, mới có đủ khả năng đối phó tốt với những biến động vĩ mô toàn cầu, khắc chế được các hoạt động thao túng có tổ chức, tấn công tài chính từ bên ngoài ngày càng tinh vi hơn.

Tham nhũng là quốc nạn và mọi biện pháp trừng trị nghiêm khắc là cần thiết nhưng cũng không ít mất mát. Điện tử hóa thanh toán sẽ mang lại hiệu quả chống tham nhũng cao hơn nhiều. Số hóa nền kinh tế sẽ giảm tối đa tội phạm tài chính và tham nhũng; minh bạch hóa hoạt động kinh tế và quản lý nhà nước là nền móng bền vững cho phát triển; kiến tạo hòa bình, dân chủ và thịnh vượng.