|

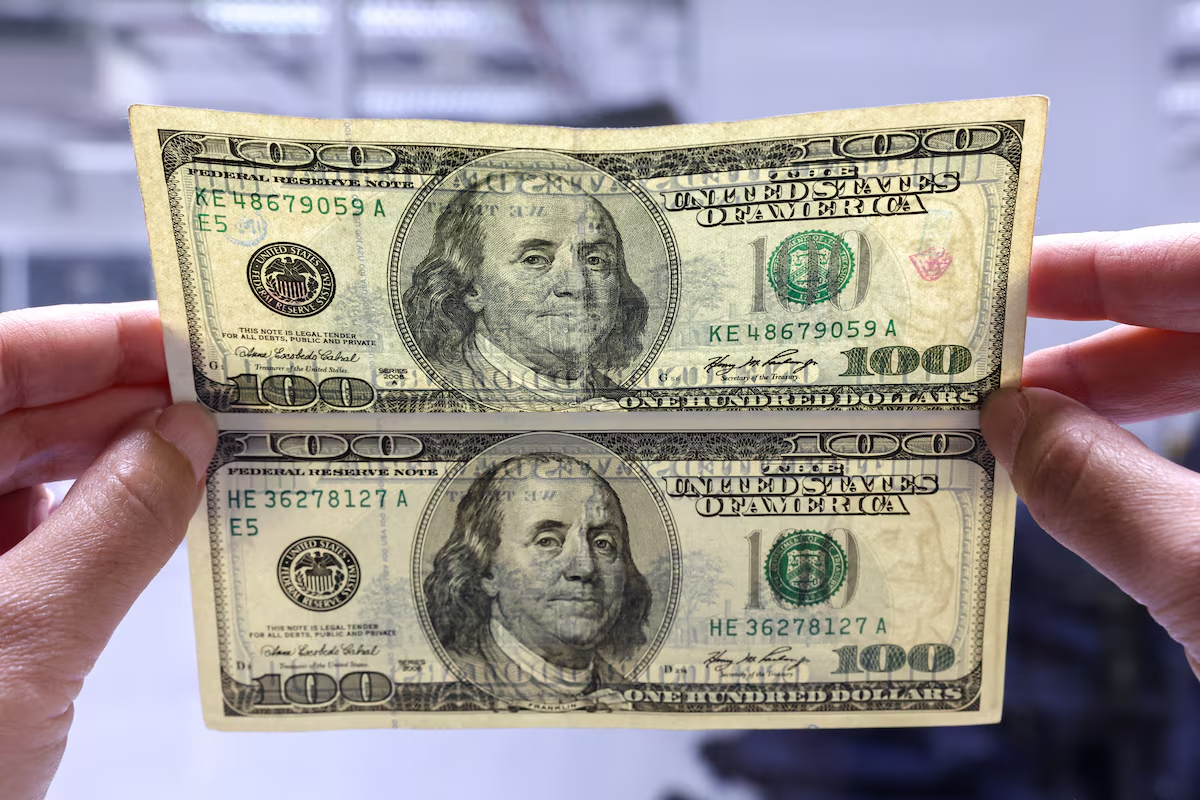

| Đồng USD tiếp tục suy yếu khi niềm tin vào “Thương hiệu Mỹ” giảm sút. |

Đồng USD – biểu tượng cho sức mạnh kinh tế Mỹ – đang đứng trước áp lực suy yếu rõ rệt khi giới đầu tư quốc tế bắt đầu quay lưng với tài sản Mỹ. Nguyên nhân đến từ nhiều yếu tố tích tụ: căng thẳng thương mại kéo dài, tình hình tài khóa xấu đi, và sự phai nhạt dần của niềm tin vào “tính đặc biệt” của nền kinh tế Mỹ – vốn là yếu tố từng giúp đồng bạc xanh duy trì vị thế thống trị toàn cầu.

Dù đã phục hồi nhẹ nhờ thỏa thuận tạm ngừng thương chiến Mỹ - Trung gần đây, đồng USD lại nhanh chóng chịu áp lực bán mạnh sau khi Moody’s hạ xếp hạng tín nhiệm quốc gia của Mỹ. Tình trạng này khiến chỉ số Dollar Index (DXY) giảm tới 10,6% so với đỉnh hồi tháng 1/2025, mức sụt giảm mạnh nhất trong ba tháng qua.

Giới phân tích cho rằng đồng USD hiện vẫn đang giao dịch cao hơn khoảng 10% so với mức trung bình 20 năm qua, nên dư địa để giảm tiếp vẫn hiện hữu. Nếu giảm thêm 10%, đồng USD sẽ quay về vùng đáy từng thiết lập trong nhiệm kỳ đầu của Tổng thống Donald Trump – một tín hiệu đáng lưu tâm cho các nhà đầu tư toàn cầu đang nắm giữ lượng lớn tài sản định giá bằng USD.

|

| Chỉ số Dollar Index (DXY) giảm tới 10,6% so với đỉnh hồi tháng 1/2025, mức sụt giảm mạnh nhất trong ba tháng qua (Ảnh: Trading Economics). |

Điểm đáng lo ngại không chỉ nằm ở những biến động ngắn hạn, mà còn ở các rủi ro mang tính cơ cấu. Giới chiến lược gia nhận định rằng niềm tin vào đồng USD đã bị bào mòn bởi chính sách tài khóa thiếu kỷ luật và áp lực nợ công ngày càng lớn của Mỹ. Dự luật cắt giảm thuế toàn diện của chính quyền ông Donald Trump được dự báo có thể khiến nợ quốc gia Mỹ tăng thêm từ 3.000 đến 5.000 tỷ USD trong thập kỷ tới, nâng tổng nợ lên hơn 36.000 tỷ USD.

Ông George Saravelos, Giám đốc Nghiên cứu ngoại hối toàn cầu tại Deutsche Bank, cảnh báo: “Thị trường đang lo ngại về sự kết hợp giữa nhu cầu suy giảm đối với tài sản Mỹ và hệ thống tài khóa cứng nhắc vốn duy trì mức thâm hụt cao một cách cố hữu”.

Bất chấp tuyên bố ủng hộ đồng USD mạnh mẽ từ Washington, nhiều nhà đầu tư quốc tế đã bắt đầu xem xét lại mức độ nắm giữ đồng bạc xanh trong danh mục. Với việc đồng USD không còn giữ vai trò “nơi trú ẩn an toàn” như kỳ vọng, một làn sóng bán tháo có thể xảy ra nếu tâm lý phòng ngừa rủi ro tăng mạnh.

Theo ông Peter Vassallo, nhà quản lý danh mục ngoại hối tại BNP Paribas, sự bất ổn gần đây đã khiến các nhà đầu tư đặt câu hỏi: “Nếu USD không còn là kênh đa dạng hóa rủi ro, liệu có đáng để giữ nhiều như thế nữa?”.

Khu vực châu Á – đặc biệt là các quốc gia như Trung Quốc, Hàn Quốc, Singapore và Đài Loan – đã tích lũy hàng nghìn tỷ USD tài sản Mỹ từ thặng dư thương mại kéo dài. Bất kỳ sự dịch chuyển nào trong tỷ trọng nắm giữ cũng có thể tạo ra áp lực giảm giá đáng kể lên đồng USD, nhất là khi các tổ chức đầu tư gia tăng tỷ lệ phòng hộ rủi ro tỷ giá, kéo theo nhu cầu thực tế với USD trong thị trường phái sinh sụt giảm.

Một diễn biến đáng chú ý là cú tăng đột biến của đồng Đài tệ trong hai ngày đầu tháng 5/2025 – cho thấy tâm lý lo ngại thoát khỏi đồng USD có thể kích hoạt làn sóng biến động mạnh trên thị trường tiền tệ châu Á.

Tuy nhiên, không phải tất cả đều bi quan. Một số chuyên gia, như Jack McIntyre từ Brandywine Global, cho rằng nền kinh tế Mỹ vẫn cho thấy độ “dẻo dai” nhất định, đặc biệt là sức tiêu dùng nội địa. Điều này có thể khiến Cục Dự trữ Liên bang (Fed) duy trì mặt bằng lãi suất cao lâu hơn, gián tiếp hỗ trợ đồng USD. Dẫu vậy, ông McIntyre thừa nhận ông vẫn nghiêng về chiến lược “bán khi USD tăng giá”, hơn là đặt cược vào một chu kỳ phục hồi.

CEO JPMorgan: Thị trường đang quá tự mãn trước rủi ro lạm phát và địa chính trị CEO JPMorgan: Thị trường đang quá tự mãn trước rủi ro lạm phát và địa chính trị |

Fed phát tín hiệu giữ nguyên lãi suất ít nhất đến tháng 9/2025 Fed phát tín hiệu giữ nguyên lãi suất ít nhất đến tháng 9/2025 |

Ai đang hưởng lợi từ vị thế toàn cầu của đồng đô la Mỹ? Ai đang hưởng lợi từ vị thế toàn cầu của đồng đô la Mỹ? |