| Ngân hàng BIDV tăng vốn điều lệ lên 70.213 tỷ đồng sau phát hành cổ phiếu Gửi tiết kiệm BIDV, cơ hội trúng vàng miếng trị giá 680 triệu đồng |

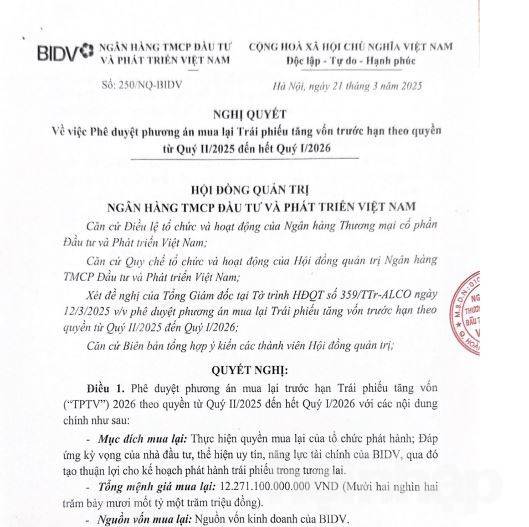

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) vừa công bố kế hoạch mua lại trước hạn trái phiếu tăng vốn phát hành từ năm 2018-2024. Phương án này đã được Hội đồng Quản trị (HĐQT) BIDV phê duyệt và dự kiến sẽ thực hiện trong khoảng thời gian từ quý 2/2025 đến hết quý 1/2026.

Theo thông báo của BIDV, ngân hàng sẽ sử dụng nguồn vốn kinh doanh để mua lại hơn 12.271 tỷ đồng trái phiếu. Việc thực hiện mua lại này nằm trong quyền của tổ chức phát hành, và sẽ giúp đáp ứng kỳ vọng của các nhà đầu tư, đồng thời củng cố uy tín cũng như năng lực tài chính của BIDV. Động thái này cũng thể hiện cam kết của ngân hàng đối với các trái chủ và tạo thuận lợi cho các kế hoạch phát hành trái phiếu trong tương lai.

|

| Nghị quyết mua lại trái phiếu trước thời hạn của ngân hàng BIDV (Ảnh: Chụp màn hình) |

BIDV cho biết quyết định mua lại trái phiếu được thực hiện trên cơ sở cam kết với những người sở hữu trái phiếu, đồng thời đảm bảo tính khả thi của kế hoạch này khi xét đến khả năng cân đối vốn của ngân hàng vào thời điểm mua lại. Các giao dịch sẽ được thực hiện theo đúng quy định của Ngân hàng Nhà nước (NHNN) và các quy định pháp lý liên quan.

Theo thông tin từ BIDV, các trái phiếu trong danh mục trái phiếu tăng vốn có mệnh giá từ 100 triệu đồng đến 2.000 tỷ đồng, với tổng số trái phiếu lên đến 34 mã. Các trái phiếu này có kỳ hạn từ 6 đến 12 năm, và dự kiến sẽ đáo hạn vào năm 2030 và 2031. Trong hai năm 2025 và 2026, BIDV sẽ tiến hành mua lại toàn bộ số trái phiếu này.

BIDV cũng cho biết kế hoạch kinh doanh cho năm 2025 sẽ được trình bày tại Đại hội đồng Cổ đông (ĐHĐCĐ) thường niên vào ngày 4 tháng 4 tới tại Hà Nội. Trong đó, ngân hàng đặt mục tiêu tăng trưởng tín dụng từ 15-16% theo hạn mức được Ngân hàng Nhà nước giao. Về huy động vốn, BIDV sẽ điều hành một cách linh hoạt, bảo đảm phù hợp với nhu cầu sử dụng vốn và các quy định hiện hành. Đặc biệt, ngân hàng sẽ tiếp tục kiểm soát nợ xấu dưới 1.4%, một mục tiêu quan trọng trong quản lý tài chính bền vững.

Động thái mua lại trái phiếu trước hạn của BIDV không chỉ thể hiện sự ổn định về tài chính mà còn là bước đi chiến lược nhằm đảm bảo các kế hoạch huy động vốn trong tương lai, đồng thời tạo dựng niềm tin đối với các nhà đầu tư. Hành động này sẽ giúp ngân hàng tối ưu hóa các khoản nợ và tạo tiền đề cho các hoạt động phát hành trái phiếu tiếp theo, đáp ứng nhu cầu phát triển và mở rộng trong các năm tới.