Âm thầm tạo “khoảng đệm” cho điều hành tỷ giá

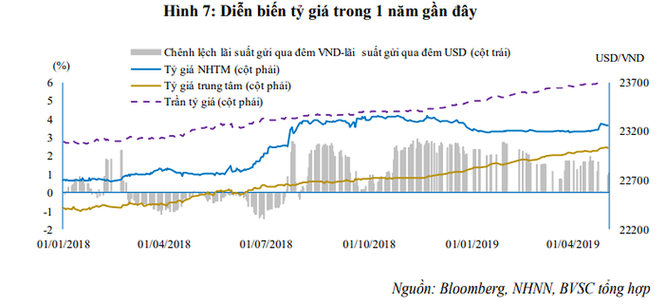

Sau khi được Ngân hàng Nhà nước Việt Nam (NHNN) điều chỉnh vượt mốc 23.000 VND/USD vào ngày 23/4/2019, sau 2 tuần, tỷ giá trung tâm (ngày 5/9/2019) đã cán mốc 23.051 VND/USD. Với biên độ dao động là 3%, tỷ giá trần và tỷ giá sàn trong ngày 5/9 lần lượt là 23.742 VND/USD và 22.359 VND/USD.

Nếu xét trong khoảng thời gian dài hơn, từ đầu năm 2018 tới nay, xu hướng điều chỉnh tăng tỷ giá trung tâm của NHNN, hay nói cách khác việc giảm giá đồng nội tệ VND so với đồng USD là xu hướng khá rõ ràng. Nhưng mỗi đợt điều chỉnh tăng chỉ như một “gợn sóng” nhỏ.

Trong khi đó, biến động tỷ giá tại các ngân hàng thương mại (NHTM) - đơn vị trực tiếp thực hiện giao dịch, cung ứng ngoại tệ cho nền kinh tế - lại diễn ra sôi động hơn, có những lúc áp sát kịch khung biên độ dao động cho phép, gây áp lực rất lớn lên các nhà điều hành.

Đơn cử như nửa cuối năm 2018, thị trường ngoại hối chứng kiến cơn “sóng lớn”, mặt bằng tỷ giá được đẩy lên quanh mức 23.300 - 23.400 VND/USD. Sau đó, tỷ giá dần bình ổn trở lại, dao động quanh ngưỡng 23.200 VND/USD và kéo dài từ đầu tháng 1 cho tới cuối tháng 4/2019.

Gắn diễn biến tỷ giá tại các NHTM với mức trần được hình thành bởi sự điều chỉnh tỷ giá trung tâm, có thể thấy trong giai đoạn đầu năm 2019 tới nay, nhà điều hành đang tạo dựng “khoảng đệm” cho tỷ giá, bên cạnh việc củng cố thêm vị thế thông qua mua ròng 8,35 tỷ USD (tính tới ngày 18/4) nâng tỷ lệ dự trữ ngoại hối theo ước tính lên khoảng 68 tỷ USD.

|

| Diễn biến tỷ giá từ tháng 1/2018 đến tháng 4/2019 (Nguồn: BVSC) |

Đối với nền kinh tế có độ mở lớn như Việt Nam, việc tạo ra “khoảng đệm” cho điều hành tỷ giá được một số chuyên gia đánh giá là chiến lược thông minh, đặc biệt là trong bối cảnh nền kinh tế, chính trị trên thế giới có nhiều biến động khó lường.

Sau khoảng thời gian ổn định kéo dài, trong những ngày gần đây, diễn biến tỷ giá tại các NHTM bắt đầu cho thấy những dấu hiệu “nóng” trở lại.

Cụ thể là “gợn sóng” đáng chú ý diễn ra vào hôm 8/5, khi tỷ giá tại các ngân hàng đồng loạt vượt 23.400 VND/USD, tăng gần 100 đồng so với hôm trước và là mức tăng cao nhất kể từ đầu năm. Tới ngày 9/5, một số NHTM tiếp tục điều chỉnh tăng giá VND/USD thêm khoảng 20-30 đồng ở cả 2 chiều mua vào và bán ra.

Tỷ giá “nổi sóng” do đâu?

Chia sẻ với VietTimes, chuyên gia kinh tế Nguyễn Trí Hiếu cho biết diễn biến tỷ giá phụ thuộc vào các yếu tố tác động đến cung cầu ngoại tệ trên thị trường. Tỷ giá VND/USD có xu hướng tăng trong thời gian qua có thể xuất phát từ 2 nguyên nhân chính.

Về yếu tố bên ngoài, ông Hiếu cho biết chiến tranh thương mại Mỹ - Trung tiếp tục có những diễn biến cho thấy sự leo thang, quá trình đàm phán không có tiến triển đáng kể. Thậm chí, chính phủ Mỹ tiếp tục đe dọa áp thuế lên hàng hóa Trung Quốc.

Bên cạnh đó, tranh cãi giữa Mỹ và Iran xoay quanh vấn đề hạt nhân cũng là yếu tố gây rủi ro bất ổn cho nền kinh tế thế giới. Các tín hiệu phát đi gần đây giữa lãnh đạo cấp cao của cả 2 bên đang cho thấy tình hình rất căng thẳng, tiềm ẩn những cú sốc lớn cho kinh tế toàn cầu.

“Đồng USD là một trong những nơi trú ẩn an toàn thường được các nhà đầu tư tìm đến khi có những cú sốc lớn. Điều này khiến cho nhu cầu USD tăng cao, đẩy đồng tiền này tăng giá so với các đông tiền khác và gây áp lực tới tỷ giá VND/USD” - chuyên gia Nguyễn Trí Hiếu phân tích.

Về yếu tố trong nước, ông Hiếu nhận định nền kinh tế Việt Nam đang phát triển phụ thuộc nhiều vào xuất nhập khẩu nên nhu cầu giao dịch ngoại hối vì thế cũng tăng lên. Tuy nhiên, vị chuyên gia này đánh giá đây là nhu cầu tất yếu của nền kinh tế và không mang tính chất tiêu cực.

Đối với việc NHNN mua ròng lượng lớn ngoại tệ từ đầu năm tới nay, ông Hiếu nhận định động thái này không gây nhiều áp lực lên các NHTM.

Các ngân hàng luôn có phương án điều tiết ngoại tệ để phục vụ nhu cầu giao dịch của các thành phần trong nền kinh tế.

Không có chuyện khan hiếm ngoại tệ!

Trao đổi với VietTimes, Phó Tổng Giám đốc phụ trách lĩnh vực ngoại hối của một ngân hàng cho biết các hoạt động giao dịch, trao đổi ngoại tệ tại ngân hàng mình vẫn diễn ra bình thường, không ghi nhận tình trạng khan hiếm như nhiều người lo ngại trong thời gian gần đây.

Việc đánh giá diễn biến tỷ giá còn phụ thuộc vào dòng vốn đầu tư nước ngoài FDI, FII đổ vào Việt Nam trong thời gian qua.

“Các biến động tỷ giá trong những ngày gần đây chủ yếu là do cung cầu ngắn hạn nhưng không có gì bất thường, ngân hàng vẫn đáp ứng đủ ngoại tệ cho người dân và doanh nghiệp có nhu cầu” - vị này khẳng định./.

Điều hành tỷ giá là một trong những “điểm sáng” của chính sách tiền tệ

Tại Diễn đàn toàn cảnh ngân hàng năm 2019 (ngày 8/5/2019), Phó Thống đốc NHNN Nguyễn Thị Hồng cho biết dù có nhiều áp lực từ thị trường quốc tế nhưng tỷ giá trong nước vẫn tương đối ổn định, đặc biệt khi so với mức độ mất giá của các đồng tiền mới nổi và đang phát triển.

Thanh khoản thị trường vẫn đảm bảo, các giao dịch ngoại tệ diễn ra thông suốt, các nhu cầu mua ngoại tệ hợp pháp được đáp ứng đầy đủ, kịp thời và NHNN mua ròng ngoại tệ, bổ sung dự trữ ngoại hối nhà nước.

Theo đánh giá của TS.Võ Trí Thành, Nguyên Phó Viện trưởng Viện nghiên cứu và Quản lý Kinh tế Trung ương (CIEM), tỷ giá được giữ ổn định trong bối cảnh cuối 2017 đầu năm 2018, tỉ giá chịu áp lực lớn từ tình hình quốc tế lẫn một phần trong nước là một trong những "điểm sáng" của ngành ngân hàng. Bên cạnh đó là việc giữ được ổn định vĩ mô, kiềm chế lạm phát và thúc đẩy tăng trưởng cũng là "điểm sáng" của ngành ngân hàng.

"Điểm sáng nhất của NHNN là điều hành chính sách tiền tệ thông minh, bơm hút tiền rất đúng, chuẩn; phối hợp với Bộ Tài chính phát hành trái phiếu chính phủ nhuần nhuyễn hơn", ông Võ Trí Thành nhận xét.

Cũng theo ông Thành, điểm đặc biệt 2018 là NHNN đã khéo léo trong việc đáp ứng thanh khoản và ổn định lãi suất liên ngân hàng để bảo vệ tỉ giá nhưng không gây biến động tới lãi suất trên thị trường./.

Phạm Duy