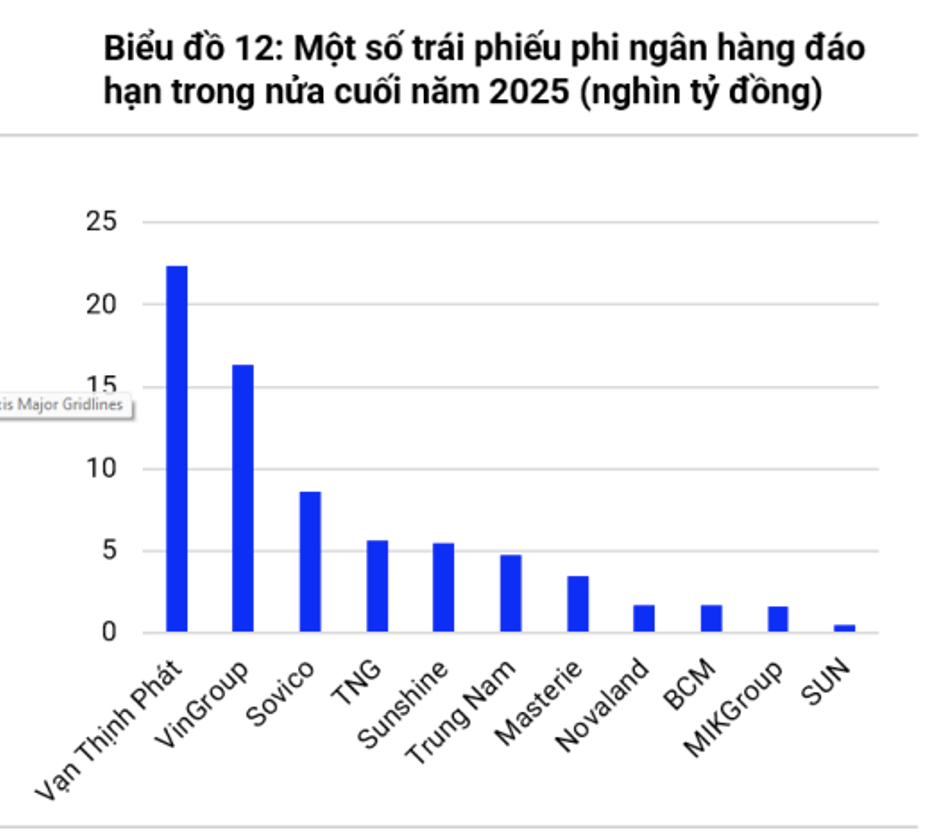

73.000 tỷ đồng trái phiếu bất động sản đáo hạn vào cuối năm 2025

Theo thống kê của S&I Ratings (Công ty cổ phần Xếp hạng tín nhiệm S&I), 6 tháng đầu năm 2025, khối lượng trái phiếu đáo hạn ở mức tương đối thấp khoảng 56.000 tỷ đồng, tập trung chủ yếu ở nhóm bất động sản, chiếm 45% (khoảng 25.200 tỷ đồng).

Tuy nhiên, giá trị đáo hạn sẽ tăng mạnh vào 6 tháng cuối năm nay với tổng giá trị hơn 149.000 tỷ đồng. Ngành bất động sản chiếm gần một nửa lượng đáo hạn trong 2 quý cuối năm, tương đương 73.000 tỷ đồng.

Bên cạnh áp lực đáo hạn, giá trị trái phiếu bất động sản chậm thanh toán gốc, lãi trong 6 tháng đầu năm ước tính khoảng 16.000 tỷ đồng.

Ngoài ra, S&I Ratings lưu ý, tổng giá trị đáo hạn của nhóm bất động sản trong năm 2026 vẫn tăng cao, lên tới hơn 143.000 tỷ đồng trước khi bắt đầu giảm dần từ năm 2027.

|

| Nguồn: HNX, S&I Ratings |

Diễn biến này cho thấy áp lực tài chính lên các doanh nghiệp bất động sản vẫn còn trong 12 – 18 tháng tới, khiến giá trị phát hành trái phiếu cũng sẽ duy trì tăng mạnh trong thời gian tới.

Tuy nhiên, ở chiều tích cực, việc Chính phủ đẩy mạnh tháo gỡ vướng mắc pháp lý cho các dự án bất động sản trong thời gian gần đây, sẽ tạo điều kiện để các doanh nghiệp khôi phục triển khai dự án và cải thiện dòng tiền. Khi dự án được khơi thông pháp lý và đủ điều kiện triển khai, doanh nghiệp có thể sử dụng dự án làm tài sản đảm bảo để vay vốn ngân hàng. Đồng thời, việc dự án được phép triển khai cũng tạo thuận lợi cho doanh nghiệp sớm mở bán và có phương án tài chính để trả nợ cho trái chủ.

| Quốc hội đã thông qua sửa đổi bổ sung Luật Doanh nghiệp có hiệu lực từ tháng 07/2025, điểm đáng chú ý là nội dung về điều kiện phát hành trái phiếu riêng lẻ. Cụ thể, doanh nghiệp phát hành trái phiếu riêng lẻ phải đáp ứng điều kiện có nợ phải trả không vượt quá 5 lần vốn chủ sở hữu. |

Tuy nhiên, quy định này loại trừ một số tổ chức phát hành đặc thù, trong đó có tổ chức tín dụng và doanh nghiệp phát triển bất động sản – 2 nhóm thống lĩnh gần như tổng giá trị phát hành thị trường trong các năm qua.

S&I Ratings cho rằng, động thái này là bước đầu nhằm nâng cao chất lượng thị trường trái phiếu doanh nghiệp, hướng đến việc kiểm soát rủi ro tài chính, đặc biệt ở nhóm doanh nghiệp có năng lực yếu.

Nhóm ngân hàng vẫn chủ đạo trong phát hành trái phiếu

Theo thống kê của S&I Ratings, trong quý II/2025 đã có 188 đợt phát hành trái phiếu với tổng giá trị hơn 233.000 tỷ đồng.

|

| Nguồn: HNX, S&I Ratings. |

Trong đó, chủ yếu là phát hành riêng lẻ với 185 đợt, tương đương 228.000 tỷ đồng, phát hành ra công chúng chỉ ghi nhận 3 đợt, tương đương 4.800 tỷ đồng.

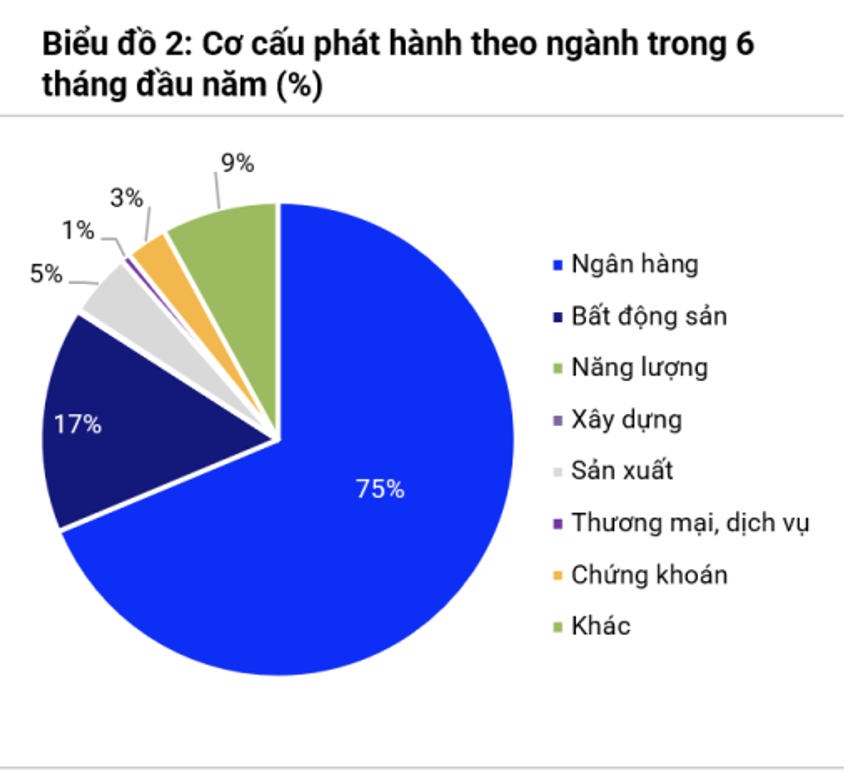

Hoạt động phát hành mới đã tăng tốc trở lại trong quý II sau giai đoạn trầm lắng thường thấy vào quý I. Lũy kế 6 tháng đầu năm 2025, tổng quy mô phát hành trái phiếu đạt 258.000 tỷ đồng, tăng 67% so với cùng kỳ năm 2024, cho thấy tín hiệu phục hồi rõ rệt của thị trường.

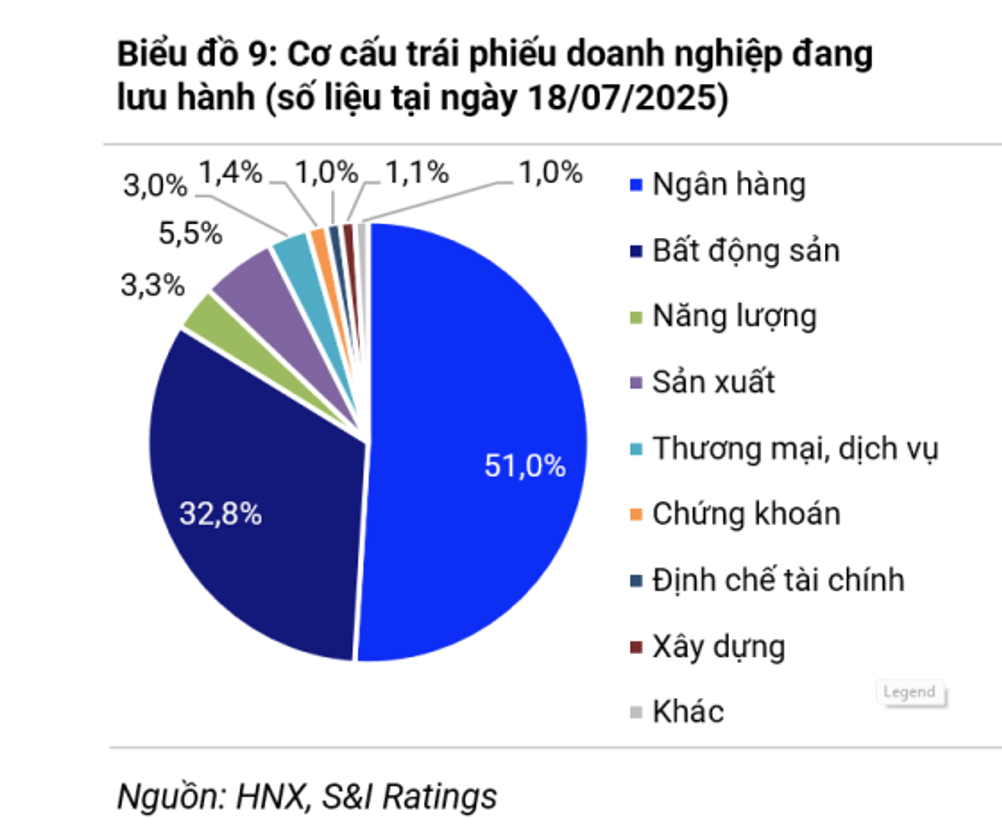

Về cơ cấu phát hành: Nhóm ngân hàng tiếp tục giữ vai trò chủ đạo khi chiếm tới 75% tổng giá trị phát hành trong 6 tháng đầu năm (khoảng 193.000 tỷ đồng).

Các ngân hàng đã gia tăng phát hành trái phiếu nhằm tận dụng mặt bằng lãi suất thấp để bổ sung nguồn vốn trung dài hạn và tăng vốn cấp 2. Điều này cũng giúp giảm áp lực lên huy động tiền gửi và tạo điều kiện duy trì lãi suất huy động ở mức thấp nửa đầu năm 2025.

|

| Nguồn: HNX, S&I Ratings |

Doanh nghiệp bất động sản là nhóm phát hành chiếm tỷ trọng cao thứ hai (17%), tương đương 43.000 tỷ đồng (tăng nhẹ 11% so với cùng kỳ). Tuy nhiên, lượng phát hành đã giảm nhiều so với giai đoạn 2020 – 2021 (6 tháng đầu năm 2020: 77.500 tỷ đồng; 6 tháng đầu năm 2021: 118.400 tỷ đồng).

Kênh phát hành ra công chúng chỉ có ngân hàng và công ty chứng khoán, các tổ chức nhóm phi tài chính hoàn toàn vắng bóng ở kênh này.

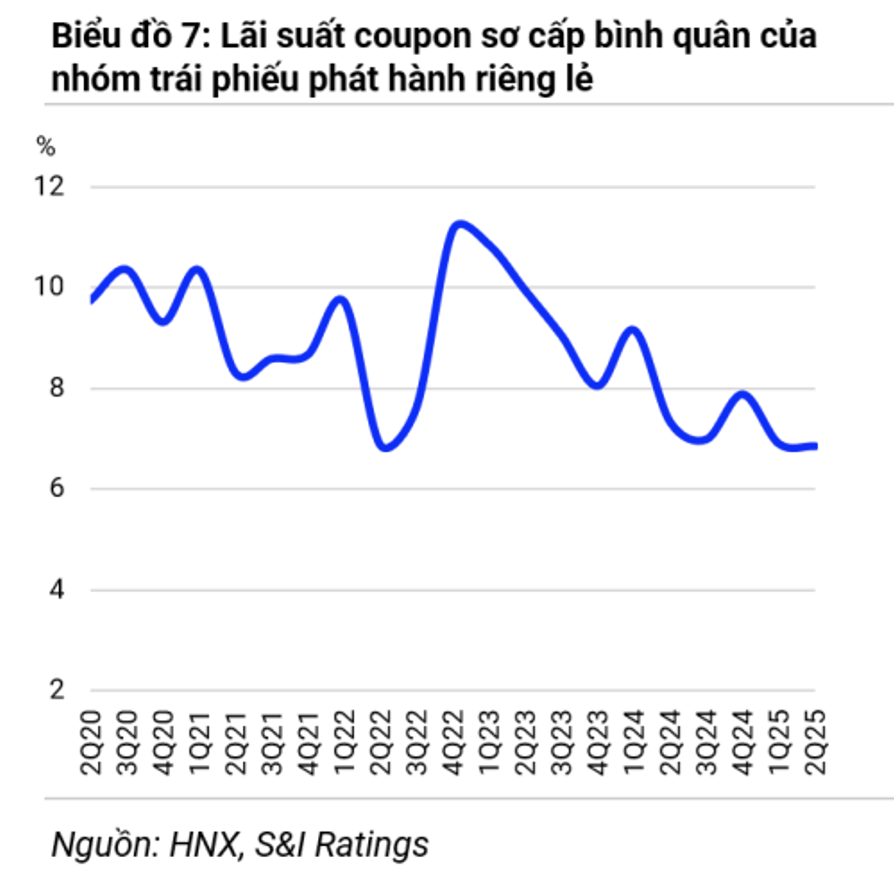

Lãi suất trái phiếu bình quân dưới 7%

Một điểm tích cực là lãi suất trái phiếu (coupon) bình quân tiếp tục xu hướng giảm, về mức 6,85% vào cuối quý II/2025 (từ mức 7,88% cuối năm 2024).

Cụ thể, lãi suất trái phiếu ngân hàng bình quân ở mức 5,79% (giảm 20 – 30 điểm cơ bản) trong khi trái phiếu phi ngân hàng ghi nhận lãi suất bình quân ở mức 9,65% (giảm khoảng 40 điểm cơ bản) so với cuối năm trước.

|

| Nguồn: HNX, S&I Ratings |

Bên cạnh đó, hoạt động mua lại trước hạn diễn ra mạnh mẽ vào quý II với giá trị hơn 96.000 tỷ đồng, mức cao nhất theo quý từ trước tới nay. Lũy kế 6 tháng đầu năm, tổng giá trị mua lại ước đạt 123.000 tỷ đồng, tăng 59% so với cùng kỳ năm trước.

Theo S&I Ratings, trong bối cảnh điều kiện tín dụng thuận lợi hơn (6 tháng đầu năm 2025 tín dụng tăng 9,9%), lãi suất cho vay bình quân giảm 60 điểm so với cuối năm 2024, các doanh nghiệp có xu hướng ưu tiên vay ngân hàng thay vì phát hành trái phiếu, nhằm tối ưu chi phí vốn và đơn giản hóa thủ tục. Điều này cũng góp phần lý giải xu hướng gia tăng mua lại trước hạn để giảm bớt áp lực nợ trái phiếu của doanh nghiệp.