Gần đây, hãng tin Reuters có tin Bộ Tài chính Mỹ cho rằng tiền đồng của Việt Nam bị định giá thấp hơn khoảng 4,7% so với USD trong năm 2019 do có sự can thiệp của Chính phủ. Cụ thể, Bộ Tài chính Mỹ cho rằng đây là kết quả của hành động mua ròng 22 tỉ USD nhằm bổ sung dự trữ ngoại hối của Ngân hàng Nhà nước trong năm 2019. Bởi vì, khi tăng mua USD sẽ làm tăng giá trị đồng USD, từ đó làm giảm giá trị VND so với USD.

Thông thường, yếu tố tỉ giá thường gắn liền với được mất của xuất nhập khẩu nhưng tỉ giá cũng tác động đến dòng vốn FDI. Có quan điểm cho rằng khi đưa vốn FDI vào Việt Nam, nhà đầu tư cũng phải đổi sang VND để đầu tư. Do đó, nếu VND rẻ hơn so với USD sẽ giúp giảm tương đối chi phí đầu tư ban đầu, nên hấp dẫn dòng vốn FDI hơn.

|

Ví dụ như ở Ấn Độ, đồng INR mất giá khá mạnh. Trong đại dịch COVID-19, có thời điểm đồng INR mất giá tới 7% so với đầu năm trước khi phục hồi về mức hiện tại, chỉ còn gần 3%; nếu tính từ đầu năm 2018, INR đã mất giá tới 14%. Trong khi đó, Ấn Độ thu hút FDI rất mạnh mẽ. Amitabh Kant, Giám đốc Điều hành Niti Aayog, cho biết Ấn Độ đã thu hút 22 tỉ USD vốn FDI trong giai đoạn dịch COVID-19. Tính trong tài khóa 2019-2020, Ấn Độ đã thu hút 74 tỉ USD vốn FDI, tăng 20% với tài khóa trước đó, đưa nước này lên vị trí thứ 9 trên thế giới về thu hút FDI.

Đợt dịch bệnh vừa qua cũng khiến đồng IDR của Indonesia có lúc mất giá đến 17% so với USD trước khi hồi phục về mức chỉ còn thấp hơn 6% so với đầu năm. Tương tự Ấn Độ và Việt Nam, dự trữ ngoại hối của Indonesia hiện cũng tăng lên mức cao kỷ lục 135,1 tỉ USD, gấp tới 9 lần tháng nhập khẩu.

|

| Ảnh: Quý Hòa. |

Không được như Ấn Độ nhưng tình hình thu hút FDI của Indonesia cũng khá tốt. Theo Cơ quan Quản lý đầu tư của Indonesia BKPM, nước này đã huy động vốn FDI trị giá 13,6 tỉ USD trong nửa đầu năm 2020. Tuy thấp nhất kể từ năm 2012 nhưng tính ra chỉ giảm khoảng 5% so với cùng kỳ năm ngoái. Đây là mức giảm rất nhẹ trong khi các nước châu Á nhìn chung được dự báo FDI năm nay sẽ giảm mạnh tới 40-45%.

Hay như nền kinh tế thứ 2 Đông Nam Á và cũng giữ vị trí trong nhóm đầu về thu hút FDI nhiều năm là Thái Lan. Dịch bệnh cũng khiến đồng baht có lúc mất giá đến 10% so với đầu năm, hiện đồng baht chỉ còn thấp hơn 4,5% so với đầu năm. Tuy nhiên, FDI đăng ký vào Thái Lan 6 tháng đầu năm nay cũng chỉ giảm khoảng 10% so với cùng kỳ năm ngoái.

Ngược lại với các nước trên, VND được xem là một trong những đồng tiền ổn định nhất khu vực. Trong suốt dịch bệnh, VND chỉ mất giá trong mức 2% và hiện đã hồi phục về mức đầu năm nay. Do dự trữ ngoại hối ngày càng tăng, cung cầu ngoại tệ thuận lợi, dự kiến đến cuối năm 2020 tỉ giá VND/USD vẫn trong tầm kiểm soát, dao động quanh mức 23.288-23.515 đồng/USD, tăng 0,5-1% so với đầu năm. Tuy nhiên, FDI 8 tháng đầu năm của Việt Nam chỉ đạt 19,54 tỉ USD, bằng 86,3% so với cùng kỳ. Vốn FDI giải ngân thì tốt hơn, chỉ giảm 5,1% so với cùng kỳ năm ngoái.

Đây là xu hướng khá lạ. Ấn Độ thu hút FDI tốt bất chấp đại dịch có thể lý giải vì nước này có dân số đông, có nhiều mối quan hệ với lĩnh vực công nghệ vốn là xu hướng. Ngoài ra, GDP tăng trưởng mạnh. Còn với các nước khác, dòng vốn FDI tốt rất có thể liên quan ít nhiều tới lý do tỉ giá đồng tiền nước đó vì Việt Nam vốn được đánh giá khá cao là điểm đến của dòng vốn FDI, xu hướng chuyển dịch sản xuất toàn cầu.

|

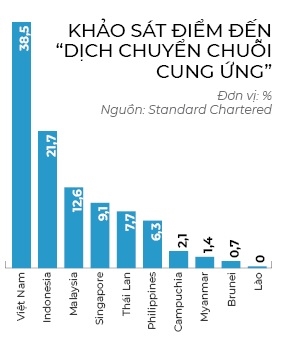

Mới đây, tại Diễn đàn Doanh nghiệp Standard Chartered - ASEAN 2020, Ngân hàng Standard Chartered đã có một khảo sát với lãnh đạo các doanh nghiệp và tổ chức từ châu Á, Trung Đông, châu Âu và Mỹ với câu hỏi: “Bạn sẽ quan tâm đến quốc gia ASEAN nào nhất khi muốn đa dạng hóa chuỗi cung ứng của mình?”. Kết quả Việt Nam đứng đầu với tỉ lệ 38,5%, bỏ xa vị trí thứ 2 là Indonesia với 21,7%.

Vậy nếu VND mất giá hơn thì có tốt hơn không? Chuyên gia kinh tế Yun Liu thuộc Khối Nghiên cứu toàn cầu của Ngân hàng HSBC cho biết, trong năm 2019, Ngân hàng Nhà nước đã bổ sung 25 tỉ USD vào dự trữ ngoại hối và sẵn sàng sử dụng khoản dự trữ này để kiểm soát biến động tỉ giá. Tuy nhiên, mua vào nhiều USD có thể khiến VND yếu đi. Điều cần chú ý là một đồng nội tệ yếu đi đáng kể sẽ gây hại nhiều hơn, bởi có thể làm chậm dòng vốn FDI chảy vào Việt Nam.

FDI là dòng vốn dài hạn, có thể đến 10-20 năm. Do đó, nhà đầu tư FDI thường quan tâm đến các đánh giá dài hạn về quốc gia đó hơn là yếu tố ngắn hạn như những cú sốc tỉ giá và có lẽ đó là lý do Việt Nam đứng đầu kết quả khảo sát trên. Tuy nhiên, trong ngắn hạn, FDI có thể sẽ chậm lại vì Ấn Độ, Thái Lan, Malaysia... hiện giảm thuế rất mạnh cho các công ty FDI, còn Việt Nam vẫn đang có chủ trương thu hút FDI có chọn lọc.

Về dài hạn, theo Tiến sĩ Võ Trí Thành, duy trì ổn định tỉ giá sẽ tạo niềm tin thu hút thêm nguồn vốn FDI trong tương lai. Theo đó, Ngân hàng Nhà nước điều hành tỉ giá rất linh hoạt, bám sát diễn biến thị trường nên thị trường ngoại hối đã không xảy ra cú sốc về tỉ giá như giai đoạn trước đây. Mục tiêu của Việt Nam là ổn định vĩ mô, ít biến động để tăng niềm tin cho nhà đầu tư.

Hiệp Khổng