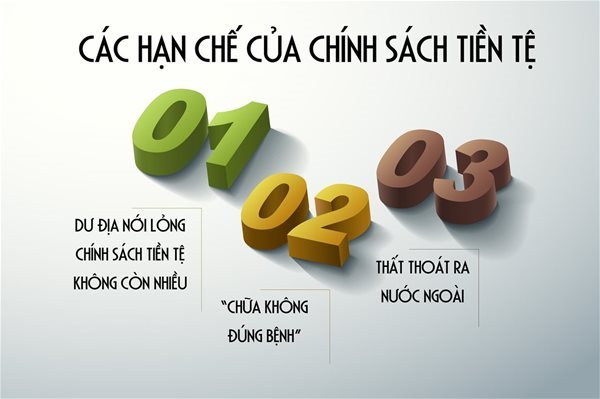

Hạn chế đầu tiên của chính sách tiền tệ - cắt giảm lãi suất - là lãi suất ở nhiều nước, khu vực đã ở mức thấp và rất thấp, nên dư địa nới lỏng chính sách tiền tệ không còn nhiều, trừ khi các nước này chấp nhận biện pháp cực đoan là thi hành lãi suất âm như một số nước đã thực hiện trước khi xảy ra đại dịch.

Hạn chế thứ hai của công cụ chính sách tiền tệ là “chữa không đúng bệnh”. Điều làm nhiều chính phủ và giới chuyên gia trên thế giới quan ngại là nới lỏng chính sách tiền tệ không cứu vãn được sự gián đoạn, sụp đổ các chuỗi cung ứng trên thế giới.

Do bệnh dịch lan rộng với tốc độ chóng mặt, sản xuất đột ngột bị đình đốn, nên chính sách tiền tệ dù có nới lỏng cũng không làm sản xuất phục hồi ngay được. Việc Mỹ hạ lãi suất mạnh mới đây cũng không làm nhà máy đang đóng cửa vì cách ly mở cửa trở lại ngay được.

Tương tự, hạ lãi suất cũng không lôi kéo được người mua sắm trở lại các trung tâm mua sắm hay du khách quay trở lại với các hãng hàng không bởi họ quan tâm, lo ngại về lây nhiễm bệnh nhiều hơn là chi phí.

Hạn chế thứ ba của nới lỏng chính sách tiền tệ là hiệu ứng tích cực của nó sẽ thất thoát ra nước ngoài. Chính sách tiền tệ nới lỏng sẽ làm tăng nhập khẩu, tức làm lợi cho nước ngoài. Một phần vì điều này nên nhiều nước vẫn ngần ngại nới lỏng chính sách tiền tệ.

Tuy nhiên, không phải là ngẫu nhiên mà nhiều ngân hàng trung ương (NHTƯ) trên thế giới vẫn và sẽ tiến hành nới lỏng tiền tệ, cắt giảm lãi suất. Trong bất cứ tình huống nào mà nền kinh tế đối mặt với nguy cơ khủng hoảng, đình trệ, và tiền mặt là vua, điều đáng lo trước hết là sự khô khát thanh khoản do các chủ thể kinh tế đều co cụm cố thủ, rút tiền mặt từ hệ thống ngân hàng về và/hoặc chuyển đổi tài sản ra tiền mặt để nắm giữ.

Trong những tình huống như vậy, chính sách tiền tệ nới lỏng là điều cần thiết để cung cấp thanh khoản, duy trì sự vận hành liên tục thông suốt của hệ thống tài chính, ngân hàng, tránh bị rơi vào tình trạng ngân hàng thiếu hụt thanh khoản, mất khả năng thanh toán, phải “giật gấu vá vai”, đẩy lãi suất trong hệ thống lên mức cao gây đổ vỡ hàng loạt.

Lãi suất hạ thấp còn có tác dụng quan trọng đặc biệt với các doanh nghiệp nhỏ. Các doanh nghiệp này thường duy trì tiền mặt ở mức tối thiểu, ít hoặc không có các nguồn dự trữ cho các tình huống khó khăn, cấp bách. Khi cú sốc kinh tế xảy ra, dòng tiền âm và không có nguồn lực dự trữ làm cho sự tồn tại của doanh nghiệp nhỏ sẽ chỉ còn được tính theo ngày, tuần.

Khi đó, chính sách tiền tệ nới lỏng của NHTƯ, và nhất là đi kèm với các gói tín dụng ưu đãi hướng đến đối tượng doanh nghiệp nhỏ, sẽ là cái phao cứu sinh cho các doanh nghiệp này nói riêng và cho nền kinh tế nói chung.

Một khi chính sách tiền tệ của NHTƯ được nới lỏng thì hệ thống ngân hàng thương mại cũng được kỳ vọng sẽ tự động điều chỉnh tương ứng, nhất là khi có sự “nhắc nhở” của NHTƯ. Điển hình là ngay sau khi NHTƯ Anh tuyên bố cắt giảm lãi suất từ 0,75% xuống còn 0,25% hồi tuần trước, hàng loạt ngân hàng thương mại của nước này và mới đây nhất là HSBC tuyên bố cho phép hộ gia đình và doanh nghiệp Anh được chậm trả lãi cho các khoản vay bất động sản hay kinh doanh nếu có yêu cầu(1).

Song song việc cắt giảm lãi suất, NHTƯ còn có thể hỗ trợ nền kinh tế thông qua các công cụ và quyền hạn trong tay khác. Bằng việc hạ tỷ lệ tiền gửi dự trữ bắt buộc một cách chọn lọc, NHTƯ có thể khuyến khích ngân hàng thương mại cho vay các đối tượng cần hỗ trợ (và với lãi suất ưu đãi).

Hoặc NHTƯ hạ lãi suất trả cho tiền gửi dự trữ bắt buộc vượt mức để khuyến khích ngân hàng thương mại sử dụng khoản tiền dư thừa này cho vay doanh nghiệp hơn là đem gửi tại NHTƯ. Đồng thời, NHTƯ có thể cho vay tái cấp vốn ngân hàng thương mại với lãi suất ưu đãi để/với điều kiện là họ tiếp tục cho vay khu vực doanh nghiệp ưu tiên, bị ảnh hưởng bởi dịch bệnh.

Một giải pháp phi lãi suất khác mà NHTƯ có thể sử dụng khi cần là cắt giảm tỷ lệ vốn dự phòng rủi ro dành cho các cú sốc kinh tế để giải phóng một nguồn vốn cần thiết cho ngân hàng thương mại cho vay ra nền kinh tế. Tỷ lệ này ở Anh là 1% trước đây đã được giảm xuống 0% trong tuần trước.

Cuối cùng, NHTƯ và bộ tài chính còn có thể dùng quyền của mình để yêu cầu các tổ chức tài chính, ngân hàng không được tăng mức chia cổ tức và các đãi ngộ, chi trả khác cho cổ đông và nhân viên ngân hàng như tăng chi thưởng... nhằm hỗ trợ tối đa khách hàng vay vốn - đối tượng cần hỗ trợ, chứ không phải là cổ đông ngân hàng.

Trái ngược với thế giới, ở góc độ hạ lãi suất, Việt Nam còn nhiều dư địa, bởi lãi suất cơ bản/điều hành vẫn còn cao đáng kể so với thế giới. Đợt điều chỉnh hạ lãi suất chiều muộn ngày 16-3-2020 của Ngân hàng Nhà nước (NHNN) mới chỉ thu hẹp một phần chênh lệch lãi suất này giữa Việt Nam và thế giới (ví dụ, lãi suất tái cấp vốn được hạ từ 6%/năm xuống 5%/năm).

Và điều cũng có vẻ như trái ngược với thế giới là thanh khoản trong hệ thống của Việt Nam vẫn tỏ ra dồi dào, mà bằng chứng là lãi suất liên ngân hàng không tăng, thậm chí có xu hướng hạ, và NHNN phải tăng cường phát hành tín phiếu để thu hồi tiền. Trong bối cảnh này thì không khó hiểu khi có nhiều người cho rằng Việt Nam không cần hạ lãi suất.

Dẫu vậy, tuy thanh khoản đang dư thừa, điều cốt yếu là khả năng tiếp cận vốn của doanh nghiệp, nhất là doanh nghiệp nhỏ, vẫn và sẽ còn khó khăn hơn nhiều khi đại dịch đang diễn ra và kéo dài. Bởi vậy, vai trò và trách nhiệm của NHNN ở đây là phải đảm bảo khả năng tiếp cận vốn, đặc biệt của doanh nghiệp nhỏ, bằng cách kiềm chế, làm giảm bớt mức rủi ro tín dụng của hệ thống để các tổ chức tín dụng (TCTD) vẫn tiếp tục cho vay doanh nghiệp (và với lãi suất ưu đãi, thấp hơn) để các doanh nghiệp bị ảnh hưởng của dịch bệnh thêm cơ hội cầm cự, tiếp tục tồn tại và phục hồi.

NHNN mới ban hành Thông tư 01/2020 quy định việc TCTD hỗ trợ khách hàng vay vốn bị ảnh hưởng bởi bệnh dịch, gồm giảm lãi, phí. Nhưng những biện pháp hỗ trợ này thực chất là sử dụng nguồn lực của TCTD mà không phải là từ NHNN, và do đó cũng không thể nói là một hành động nới lỏng của NHNN khi so với hành động của các NHTƯ khác trên thế giới, như ở Anh nói trên.

Mức chịu đựng, san sẻ của các TCTD cũng chỉ có hạn và đến một lúc nào đó thì NHNN phải thực sự “mở hầu bao” để cứu trợ lại chính các TCTD cho vay doanh nghiệp bị ảnh hưởng của dịch. Bởi vậy, việc hạ lãi suất vào ngày 16-3 là một phản ứng chính sách phù hợp, đáp ứng được yêu cầu của tình hình hiện nay.

Cần lưu ý thêm, điều có lẽ làm nhiều người trước đây còn băn khoăn với việc nới lỏng tiền tệ là nguy cơ lạm phát cao quay trở lại, và khả năng phục hồi của doanh nghiệp trên cơ sở (hy vọng) là bệnh dịch rồi cũng sẽ nhanh qua đi.

Tuy nhiên, khi nền kinh tế đối mặt với các cú sốc, vẫn có khả năng cao là giá cả giảm đi, như đã từng xảy ra ngay ở Việt Nam, mới trong tháng 2 vừa rồi. Do đó, nếu tháng 3 này và những tháng tới, lạm phát có xu hướng giảm hoặc đứng ở mức thấp, trong khi triển vọng dập dịch ở Việt Nam nói riêng và toàn cầu nói chung chưa rõ ràng (kéo theo khó khăn ngày càng chồng chất của khu vực doanh nghiệp), NHNN sẽ càng có thêm dư địa và động lực để tiến hành hạ (thêm) lãi suất.

Song song với việc giảm (thêm) lãi suất và/hoặc cắt giảm tỷ lệ dự trữ bắt buộc, hạ lãi suất cho tiền gửi vượt dự trữ bắt buộc, NHNN vẫn còn các công cụ chính sách phi lãi suất như đã được áp dụng bởi NHTƯ như nói ở trên. Do đó, ở giai đoạn hiện nay, nếu quan ngại hạ lãi suất mạnh và cấp tập sẽ gây hiệu ứng tâm lý không tốt, NHNN có thể cân nhắc đồng thời áp dụng ngay các công cụ phi lãi suất này để tích cực hỗ trợ nền kinh tế một cách thực chất và đỡ rủi ro hơn.

Phan Minh Ngọc