|

| Ảnh: Home Credit. |

Sở Giao dịch Chứng khoán Hà Nội (HNX) vừa thông tin về tình hình tài chính của Công ty Tài chính TNHH MTV Home Credit Việt Nam (Home Credit Việt Nam).

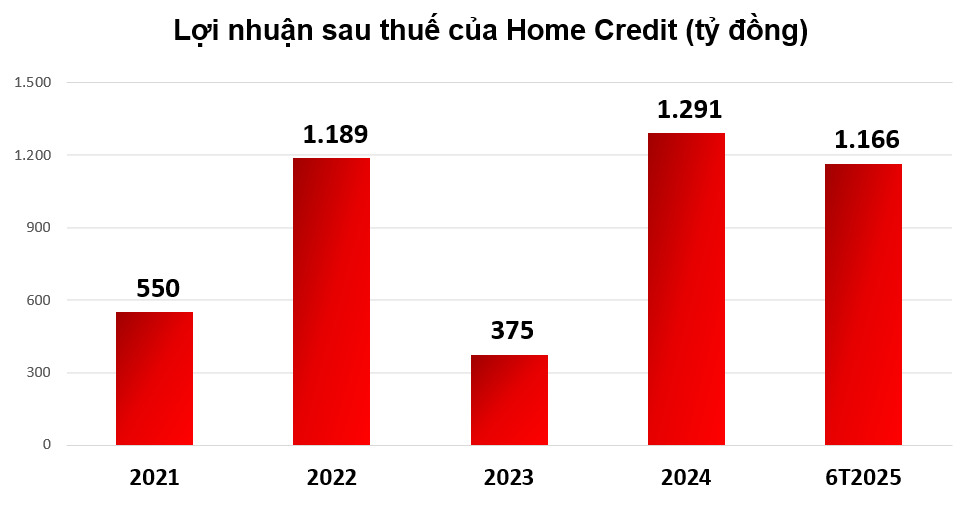

Theo đó, kết thúc 6 tháng đầu năm 2025, Home Credit Việt Nam ghi nhận lợi nhuận sau thuế hơn 1.166 tỷ đồng, tăng 146% so với cùng kỳ năm ngoái. Con số này đã đưa tổng lợi nhuận sau thuế chưa phân phối của công ty tài chính tiêu dùng này lên 4.756 tỷ đồng.

Đáng nói, kết quả trong nửa đầu năm này cao xấp xỉ lợi nhuận kỷ lục vừa được thiết lập vào năm 2024 vừa rồi (1.291 tỷ).

|

| Nguồn: Báo cáo tài chính của Home Credit Việt Nam. |

Nối tiếp đầy tích cực của năm 2024, nhiều doanh nghiệp tài chính tiêu dùng đã ghi nhận lợi nhuận trong nửa đầu năm nay tiếp tục đột phá, nhiều công ty báo lãi hàng trăm tỷ đồng trong nửa đầu năm. Chẳng hạn HD Saison lãi sau thuế 709 tỷ đồng, VietCredit lãi 318 tỷ, hay FE Credit - thị phần dẫn đầu toàn ngành (trên 50%) cũng chuyển từ lỗ sang lãi 270 tỷ đồng trong hai quý đầu năm.

Như vậy tạm tính đến thời điểm hiện tại, Home Credit đang là bên có kết quả lợi nhuận cao nhất, vượt xa các đối thủ. Kết quả này của Home Credit còn cao hơn lợi nhuận 6 tháng của một loạt ngân hàng thương mại như Kienlong, VietABank, Bac A Bank, NCB, BVBank,... Trong khi đó, thị phần của Home Credit lại đứng thứ 4 toàn ngành về tổng quy mô dư nợ với 9,6% vào cuối năm 2024, theo FiinRatings.

Đáng nói, khác với nhóm các công ty tài chính tiêu dùng được hậu thuẫn bởi những ngân hàng mẹ trong nước (FE Credit - VPBank, HD Saison - HDBank, Mcredit - MB), Home Credit không có được những lợi thế về hệ thống khách hàng trong hệ sinh thái và nguồn vốn vay ưu đãi.

Tại thời điểm ngày 30/6/2025, quy mô tổng tài sản của Home Credit Việt Nam đã vượt 33.500 tỷ đồng, tăng 18% so với cùng kỳ năm ngoái. Vốn chủ sở hữu đạt hơn 8.100 tỷ đồng. Như vậy với kết quả vừa rồi, chỉ số sinh lời ROA đạt 3,48% và ROE đạt 14,4%.

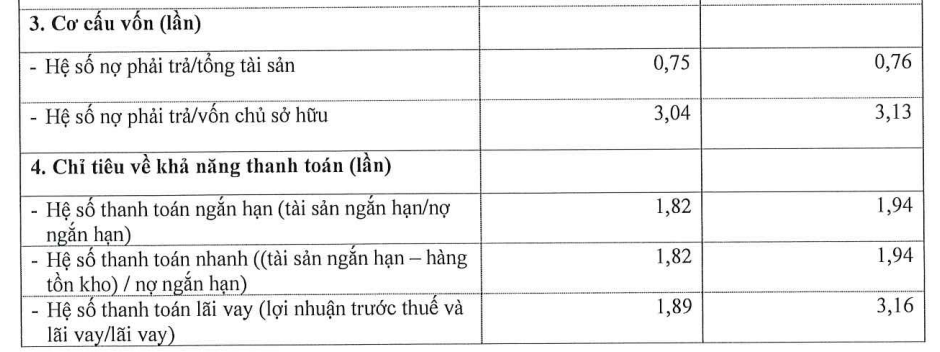

Tính đến hết quý II/2025, tổng nợ phải trả của Home Credit trên 25.400 tỷ đồng, tăng hơn 4.200 tỷ sau một năm và chiếm ¾ tổng nguồn vốn.

Vì là tổ chức tín dụng phi ngân hàng, Home Credit không được huy động tiền gửi như ngân hàng mà chủ yếu vay vốn từ ngân hàng và thị trường trái phiếu.

Tại ngày 30/6, tổ chức này ghi nhận dư nợ vay ngân hàng và các tổ chức tài chính khác hơn 7.014 tỷ đồng, trong khi dư nợ trái phiếu gần gấp đôi sau một năm lên 6.700 tỷ đồng. Ngoài ra, công ty cũng còn ghi nhận các khoản nợ phải trả khác gần 11.689 tỷ với đa số đến từ chứng chỉ tiền gửi bằng đồng VND và công nợ.

Liên quan đến trái phiếu Home Credit Việt Nam, theo công bố trên HNX, doanh nghiệp này đã phát hành thành công 9 lô trái phiếu trong nửa đầu năm nay.

Riêng trong tháng 6, doanh nghiệp này đã phát hành 6 lô trái phiếu với tổng giá trị phát hành gồm 2.400 tỷ đồng. Ngoài ra, doanh nghiệp còn chào bán 3 lô trái phiếu khác trong cuối tháng 5/2025 với tổng trị giá 1.200 tỷ đồng.

Theo công bố thông tin định kỳ về tình hình thanh toán gốc, lãi trái phiếu, Home Credit đã chi tổng cộng hơn 209 tỷ đồng để thanh toán đúng hạn tiền lãi cho 5 lô trái phiếu trong nửa đầu năm 2025. Các lô trái phiếu này đều do Home Credit phát hành trong năm 2024, tổng giá trị phát hành dao động từ 300 tỷ đồng đến 1.000 tỷ đồng/lô trái phiếu, kỳ hạn từ 2 - 3 năm.

Chỉ tiêu an toàn vốn của Home Credit đạt 26,44% tại cuối quý II, con số này đảm bảo ít nhất đạt 9% theo pháp luật yêu cầu. Song tỷ lệ dự trữ thanh khoản (chỉ số này giúp đo lường khả năng thanh toán) lại giảm từ mốc 10,4% về 5,89%.

Đáng chú ý, tỷ lệ khả năng chi trả trong 30 ngày của công ty tiếp tục âm 24,19% (pháp luật yêu cầu >=20% - chỉ áp dụng đối với số dương). Trong khi hai năm gần nhất, tỷ lệ này của Home Credit lần lượt là âm 199,59% vào cuối năm 2023, và âm 36,09% vào cuối năm 2024.

Con số âm thể hiện trong thời gian chuẩn 30 ngày, dòng tiền vào (thu hồi nợ, lãi) của Home Credit không đủ để chi trả các nghĩa vụ đến hạn trong ngắn hạn, thậm chí thiếu rất lớn, vượt xa yêu cầu pháp lý tối thiểu.

Tuy nhiên, dù chỉ số này đã cải thiện so với các năm trước, nhưng việc vẫn dưới mức 0 cho thấy công ty phụ thuộc mạnh vào huy động vốn mới (vay ngân hàng, phát hành trái phiếu) hoặc hỗ trợ từ công ty mẹ để duy trì thanh toán ngắn hạn.

Nếu không xử lý tận gốc (cải thiện chất lượng danh mục cho vay, tăng thu hồi nợ, cơ cấu nguồn vốn dài hạn hơn), rủi ro mất cân đối thanh khoản có thể ảnh hưởng đến khả năng tăng trưởng và xếp hạng tín nhiệm.

|

| Một số chỉ tiêu về khả năng thanh toán của Home Credit. Nguồn: HNX. |

Các chỉ số về chất lượng tài sản không được công bố, tuy nhiên FiinRatings đánh giá tính đến cuối năm 2024, Home Credit Việt Nam có khẩu vị rủi ro khá thận trọng so với các tổ chức tài chính có quy mô tương đương, thể hiện qua việc liên tục duy trì chính sách cho vay thận trọng và có chọn lọc cao, tập trung vào cơ sở khách hàng có chất lượng tín dụng tương đối tốt...

Nhờ đó, tỷ lệ nợ xấu của công ty tài chính này liên tục duy trì ở mức thấp trong ngành, với NPL (tỷ lệ nợ xấu) trung bình trong giai đoạn 2020-2024 theo ghi nhận của FiinRatings khoảng 3,1%, thấp hơn đáng kể so với mức trung bình của ngành là 7,5%. Tỷ lệ nợ có vấn đề trung bình (từ nhóm 2 đến nhóm 5) trong giai đoạn 2020-2024 ước khoảng 9,5%, cũng thấp hơn mức trung bình của ngành là 18,8%.

Home Credit Việt Nam, thuộc sở hữu Tập đoàn đầu tư quốc tế PPF, bắt đầu hoạt động tại thị trường Việt Nam từ năm 2008. Công ty có trụ sở chính tại TP HCM, chi nhánh ở Hà Nội và 10 văn phòng đại diện tại các tỉnh thành.

Vào tháng 2/2024, Tập đoàn Home Credit công bố chuyển nhượng 100% vốn góp tại Công ty tài chính TNHH MTV Home Credit Việt Nam cho The Siam Commercial Bank Public Company (SCB), thành viên của SCBX Public Company (SCBX) - Định chế tài chính lớn của Thái Lan. Thỏa thuận chuyển nhượng trị giá khoảng 800 triệu euro (tương đương 865 triệu USD).

Quá trình chuyển giao dự kiến hoàn tất trong nửa đầu năm 2025, sau khi có chấp thuận của cơ quan có thẩm quyền Việt Nam và Thái Lan.

Website doanh nghiệp cho biết Home Credit Việt Nam hiện có 16.000 điểm bán hàng trên khắp 34 tỉnh thành, với quy mô nhân sự khoảng 6.000 người, phục vụ 16 triệu khách hàng.