FTSE Russell công bố nâng hạng thị trường chứng khoán Việt Nam từ Thị trường cận biên lên Thị trường mới nổi thứ cấp, có hiệu lực từ thứ Hai ngày 21/9/2026 và tùy thuộc vào kết quả của đợt rà soát vào tháng 3/2026.

Lộ trình nâng hạng từng bước

Hội đồng Quản trị Chỉ số FTSE Russell công nhận Việt Nam đã đáp ứng đầy đủ tất cả các tiêu chí cần thiết để được nâng hạng lên Thị trường mới nổi thứ cấp theo Khung Phân loại Quốc gia Cổ phiếu FTSE.

Tuy nhiên, Ủy ban Tư vấn của FTSE Russell cho biết vẫn còn một số quan ngại liên quan đến khả năng tiếp cận của các công ty môi giới nước ngoài khi giao dịch tại thị trường Việt Nam. Mặc dù đây không phải là điều kiện bắt buộc của thị trường mới nổi thứ cấp, nhưng FTSE Russell nhấn mạnh rằng việc mở rộng khả năng tiếp cận cho các nhà đầu tư nước ngoài là yếu tố quan trọng, giúp hỗ trợ việc mô phỏng chỉ số và đáp ứng nhu cầu của cộng đồng đầu tư toàn cầu.

Vì vậy, Việt Nam sẽ được xem xét lại vào tháng 3/2026 nhằm đánh giá tiến độ khắc phục vấn đề này. Nếu đạt kết quả tích cực, FTSE Russell sẽ chính thức xác nhận nâng hạng và công bố kế hoạch triển khai cụ thể vào tháng 3/2026.

Bà Vũ Ngọc Linh - Giám đốc bộ phận Phân tích và Nghiên cứu thị trường của VinaCapital - tin rằng cơ quan quản lý thị trường tại Việt Nam có thể chủ động đưa ra giải pháp cho vấn đề này, qua đó giúp Việt Nam được nâng hạng vào tháng 9/2026 theo kế hoạch.

Xét đến tính thanh khoản của thị trường và năng lực của các công ty chứng khoán trong việc cung cấp dịch vụ không yêu cầu ký quỹ đối với nhà đầu tư tổ chức nước ngoài, các quỹ theo dõi chỉ số sẽ thực hiện mua vào theo nhiều đợt. Với quy mô của thị trường chứng khoán Việt Nam, đại diện VinaCapital dự kiến việc mua vào sẽ được chia đều thành 02 đợt.

Theo bà Linh, việc nâng hạng là sự ghi nhận những nỗ lực mạnh mẽ của Chính phủ Việt Nam đặc biệt trong hai năm vừa qua, trong việc triển khai toàn diện kế hoạch cải cách, đổi mới. Các nỗ lực này bao gồm đầu tư vào hạ tầng công nghệ, giới thiệu các sản phẩm tài chính mới, hoàn thiện khuôn khổ pháp lý, nâng cao tính minh bạch trong quản trị doanh nghiệp, và cải thiện khả năng tiếp cận thị trường cho các nhà đầu tư nước ngoài.

|

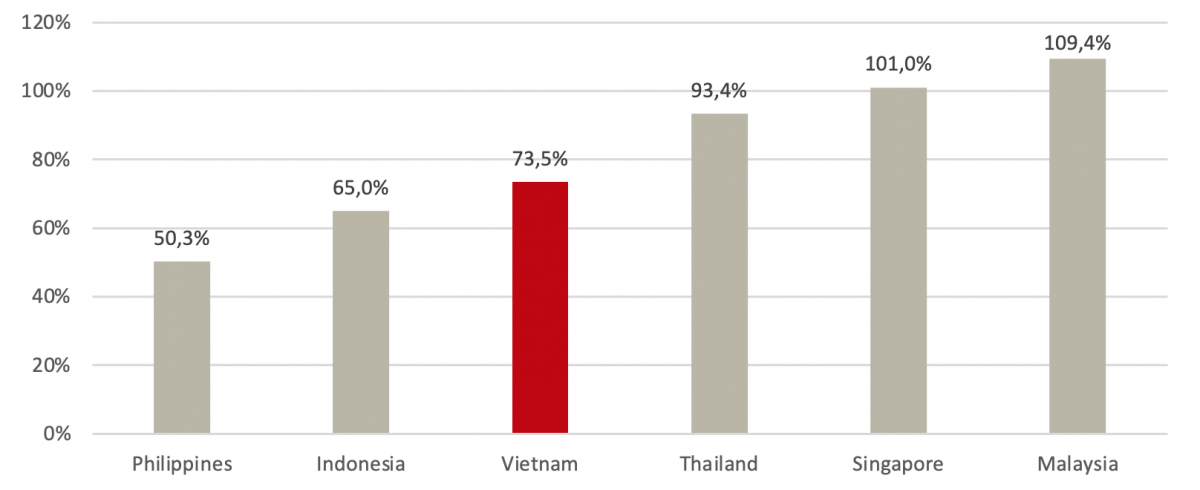

| Tổng vốn hóa thị trường chứng khoán tính theo tỷ lệ phần trăm GDP. Nguồn: Bloomberg, dữ liệu cập nhật đến ngày 07/10/2025. |

Trong 03 năm qua, Việt Nam đã chứng kiến dòng vốn nước ngoài rút ròng đáng kể, lên tới 8,5 tỷ USD, nhưng VinaCapital tin rằng việc nâng hạng lần này sẽ là một bước ngoặt, mở ra cơ hội để thị trường thu hút dòng vốn ngoại từ các quỹ đầu tư tập trung vào nhóm thị trường mới nổi.

“Thành tựu này không phải là mục tiêu cuối cùng, mà là một bước khởi đầu mới, đặt ra những yêu cầu và thách thức cấp thiết cho sự phát triển tiếp theo — với mục tiêu chiến lược là mở rộng quy mô thị trường chứng khoán Việt Nam đạt mức 120% GDP vào năm 2030, so với mức hiện tại là 75% GDP,” bà Linh nhấn mạnh.

Chứng khoán Việt có thể thu hút tới 6 tỷ USD

Theo ước tính của ông Lê Phước Đức - Chuyên gia phân tích nghiên cứu của VinaCapital - việc nâng hạng thị trường mới nổi bởi FTSE Russell có thể sẽ bổ sung dòng vốn từ 5-6 tỷ USD cho thị trường chứng khoán Việt Nam. Sau khi được nâng hạng, Việt Nam sẽ được đưa vào chỉ số FTSE EM All Cap (với quy mô theo dõi khoảng 100 tỷ USD).

“Chúng tôi ước tính Việt Nam có thể chiếm khoảng 0,3% trong chỉ số này (tương đương khoảng 300 triệu USD dòng vốn thụ động cho chỉ số FTSE EM All Cap) với khoảng 30 cổ phiếu được đưa vào chỉ số”, ông Đức nhận định.

Tổng thể, khi tính cả các quỹ chỉ số thị trường mới nổi khác, Việt Nam dự kiến sẽ nhận được khoảng 5-6 tỷ USD dòng vốn nước ngoài, bao gồm 01 tỷ USD dòng vốn thụ động và 4-5 tỷ USD vốn chủ động. Mặc dù con số này không quá lớn, nhưng đây là sự chuyển biến quan trọng và tích cực đối với Việt Nam, đặc biệt sau 03 năm liên tiếp chứng kiến dòng vốn ngoại bán ròng.

Sự trở lại của dòng vốn ngoại dự kiến sẽ cải thiện thanh khoản, củng cố niềm tin của nhà đầu tư, và thúc đẩy sự phát triển bền vững của thị trường vốn Việt Nam.

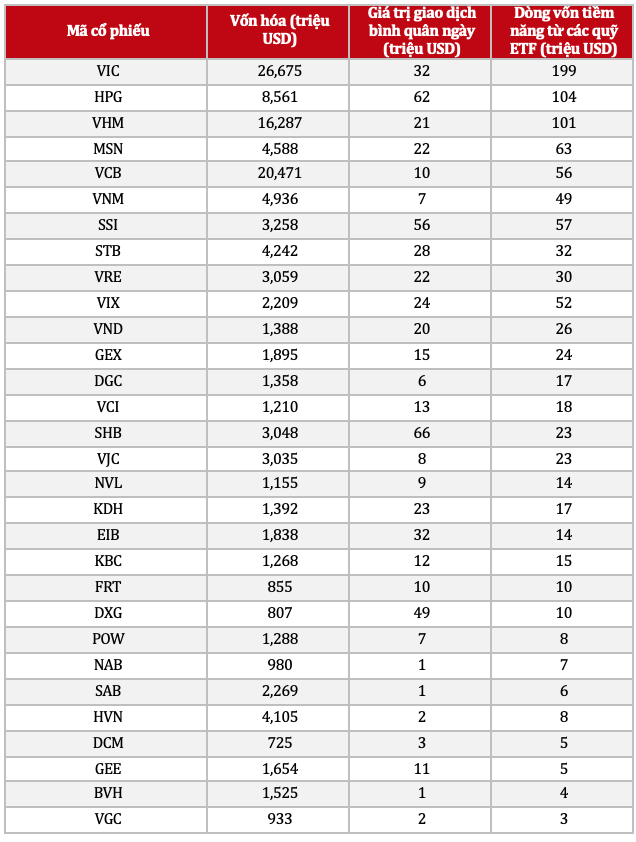

Dựa trên các tiêu chí đưa vào chỉ số của FTSE Russell (bao gồm giới hạn sở hữu nước ngoài tối thiểu, quy mô, thanh khoản và tỷ lệ tự do chuyển nhượng, và các yếu tố tương tự), danh sách tiềm năng 30 cổ phiếu được dự kiến đưa vào chỉ số được trình bày dưới đây.

|

| Danh sách 30 cổ phiếu tiềm năng dự kiến được đưa vào chỉ số FTSE EM. Nguồn: Ước tính từ bộ phận nghiên cứu của VinaCapital. |

Việc được nâng hạng lên thị trường mới nổi là một cột mốc quan trọng đối với Việt Nam. Tuy nhiên, thách thức lớn hơn nằm ở việc duy trì và củng cố vị thế này trong dài hạn. Để làm được điều đó, Việt Nam cần thực hiện thêm các cải cách toàn diện nhằm tăng chiều sâu, hiện đại hóa và quá trình phát triển bền vững của thị trường vốn.

Việc nới lỏng giới hạn sở hữu nước ngoài là một trong những bước quan trọng để nâng cao khả năng tiếp cận thị trường. Bên cạnh đó, việc xây dựng khung pháp lý cho các công cụ phòng ngừa rủi ro tỷ giá cũng đóng vai trò thiết yếu, giúp các nhà đầu tư tổ chức dài hạn quản lý hiệu quả hơn rủi ro tiền tệ khi đầu tư vào các thị trường mới nổi.

Ngoài ra, các vấn đề như thiếu báo cáo chi tiết bằng tiếng Anh và chuẩn hóa dữ liệu thị trường cũng cần được cải thiện để giúp nâng cao mức độ quan tâm của nhà đầu tư nước ngoài.

Cần nhiều đợt IPO chất lượng cao

Hiện tại, thị trường chứng khoán Việt Nam vẫn phụ thuộc rất nhiều vào 02 ngành chủ chốt là tài chính (37%) và bất động sản (19%). Cơ cấu ngành đa dạng hơn sẽ giúp thị trường phản ánh tốt nền kinh tế nói chung và giảm sự phụ thuộc quá mức vào ngân hàng và bất động sản.

Ở một phương diện khác, ông Lê Phước Đức tin rằng làn sóng IPO sắp tới sẽ thúc đẩy vốn hóa thị trường và giúp cân bằng lại cơ cấu ngành của thị trường chứng khoán. Sự đa dạng này cũng giúp tăng cường thanh khoản thị trường và thu hút nhiều nhà đầu tư hơn với các chiến lược và khẩu vị rủi ro khác nhau.

Về lâu dài, một thị trường đa dạng sẽ thúc đẩy tăng trưởng bền vững, củng cố niềm tin của nhà đầu tư và hỗ trợ sự phát triển liên tục của thị trường vốn.

Từ đầu năm đến nay, thị trường chứng khoán Việt Nam đã đạt mức tăng trưởng trên 34% tính theo VND, với thanh khoản thị trường hiện dẫn đầu khu vực ASEAN — trung bình đạt khoảng 01 tỷ USD/phiên giao dịch.

Tuy nhiên, quy mô tổng thể của thị trường chứng khoán Việt Nam (trên 300 tỷ USD trên 03 sàn giao dịch) vẫn còn khiêm tốn. Theo Chiến lược Phát triển thị trường chứng khoán Việt Nam đến năm 2030 (Quyết định số 1726/QĐ-TTg ngày 29/12/2023 của Chính phủ), mục tiêu là mở rộng quy mô thị trường chứng khoán lên 120% GDP vào năm 2030 — so với mức hiện tại 75%.

Đồng thời, phát triển thị trường trái phiếu đạt ít nhất 58% GDP, gần gấp đôi so với tổng giá trị trái phiếu đang lưu hành hiện nay là 32% GDP. Trong đó, trái phiếu doanh nghiệp dự kiến chiếm ít nhất 25% GDP vào năm 2030, so với chưa đến 10% hiện nay. Việt Nam cũng đang nỗ lực đáp ứng các yêu cầu cần thiết để được đưa vào Chỉ số thị trường mới nổi MSCI, qua đó có thể thu hút dòng vốn đáng kể.

Không chỉ mở rộng quy mô, quan trọng hơn, đại diện của VinaCapital cũng cho rằng mục tiêu cuối cùng của Chính phủ là xây dựng nền tảng cho sự tự chủ tài chính quốc gia — tăng cường năng lực nội tại của các doanh nghiệp Việt Nam, nâng cao tính minh bạch trong quản trị doanh nghiệp, đồng thời tạo điều kiện để các doanh nghiệp có thể cạnh tranh và hội nhập sâu rộng vào thị trường toàn cầu.

|

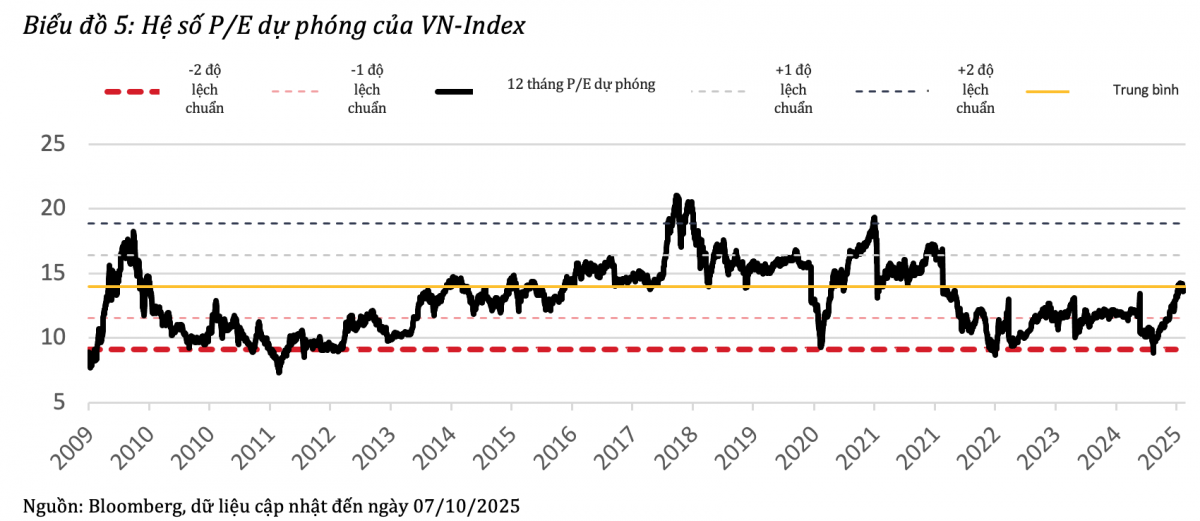

| Nguồn: Bloomberg, dữ liệu cập nhật đến ngày 07/10/2025. |

Theo VinaCapital, thị trường chứng khoán Việt Nam hiện vẫn đang giao dịch với mức định giá khá hợp lý, khoảng 13 lần P/E dự phóng. Trong bối cảnh nâng hạng thị trường, đơn vị này kỳ vọng mức định giá của VN-Index có thể tăng thêm từ 15-20% trong vòng 12-18 tháng tới. Điều này phản ánh triển vọng kinh tế tích cực của Việt Nam, các chính sách hỗ trợ của Chính phủ, tăng trưởng lợi nhuận doanh nghiệp dự kiến khoảng 15% trong 1-2 năm tới, cùng với khả năng định giá lại của chỉ số VN-Index sau khi được nâng hạng lên thị trường mới nổi.

| Thành lập Cơ chế đối tác bù trừ trung tâm vào cuối năm 2026 Trong khi mô hình giao dịch không yêu cầu ứng trước tiền (Non-Prefunding – NPF) được xem là giải pháp tạm thời nhằm đáp ứng tiêu chí nâng hạng của FTSE Russell, thì việc xây dựng hệ thống Cơ chế đối tác bù trừ trung tâm (Central Counterparty System - CCP) lại là giải pháp mang tính lâu dài và bền vững hơn. Theo lộ trình của Chính phủ, Việt Nam sẽ thành lập công ty con phụ trách CCP trực thuộc Tổng Công ty Lưu ký và Bù trừ Chứng khoán Việt Nam (VSDC), phù hợp với tiêu chuẩn của MSCI. Dự kiến, khung pháp lý và thể chế cần thiết sẽ được hoàn thiện vào cuối năm 2026, và hệ thống CCP sẽ chính thức đi vào hoạt động trong quý I/2027. |