Lãi suất ngân hàng ngày 26/11/2024 mức tăng kỷ lục và các lựa chọn hấp dẫn

Lãi suất ngân hàng tiếp tục chứng kiến làn sóng tăng khá mạnh mẽ tại nhiều ngân hàng lớn trong hệ thống tài chính. Điều này không chỉ tạo cơ hội cho các khách hàng gửi tiết kiệm, mà còn là tín hiệu rõ ràng về sự điều chỉnh của thị trường tài chính. Các ngân hàng như MBBank, PVcomBank, HDBank đã đưa ra mức lãi suất hấp dẫn, với một số kỳ hạn đặc biệt lên tới 9,5%.

Đáng chú ý, MBBank tiếp tục là cái tên nổi bật với hai lần điều chỉnh lãi suất huy động. Đặc biệt, lãi suất huy động trực tuyến kỳ hạn từ 1-5 tháng của MBBank đã tăng từ 0,2% đến 0,3% so với mức lãi suất trước đó. Cụ thể: Kỳ hạn 1-2 tháng, mức lãi suất tăng lên 3,7% và 3,8%/năm; Kỳ hạn 3-5 tháng với mức lãi suất tăng lên 4%/năm; Kỳ hạn 6-11 tháng mức lãi suất tăng lên 4,6%/năm.

|

| Trong tháng 11, lãi suất ngân hàng MBBank có hai lần điều chỉnh lãi suất huy động (Ảnh: Internet) |

Ngân hàng MBBank không phải là ngân hàng duy nhất điều chỉnh lãi suất. Cùng với ngân hàng này, các tên tuổi lớn như Agribank, ABBank, VIB, Techcombank cũng đã tăng lãi suất huy động kể từ đầu tháng. Các ngân hàng này tập trung vào việc điều chỉnh lãi suất ở các kỳ hạn ngắn và trung hạn để thu hút khách hàng gửi tiền.

Một điểm đáng chú ý trong tháng này là sự xuất hiện của các lãi suất đặc biệt, đặc biệt là mức lãi suất lên tới 9,5%. Đây là mức lãi suất cực kỳ hấp dẫn nhưng kèm theo những điều kiện nhất định:

PvcomBank, hiện đang dẫn đầu với mức lãi suất 9,5% cho kỳ hạn 12-13 tháng. Tuy nhiên, điều kiện áp dụng là khách hàng phải có số dư tiền gửi tối thiểu 2.000 tỷ đồng.

Ngân hàng HDBank cũng không kém cạnh khi đưa ra mức lãi suất 8,1%/năm cho kỳ hạn 13 tháng và 7,7% cho kỳ hạn 12 tháng, yêu cầu duy trì số dư tối thiểu 500 tỷ đồng.

Lãi suất ngân hàng MSB đang áp dụng lãi suất 8% cho kỳ hạn 13 tháng và 7% cho kỳ hạn 12 tháng, với yêu cầu số tiền gửi tối thiểu từ 500 tỷ đồng.

Đây là những mức lãi suất cao ngất ngưởng so với mức lãi suất phổ biến trên thị trường. Tuy nhiên, để đạt được lãi suất này, khách hàng cần có một số tiền gửi rất lớn.

Ngoài những lãi suất đặc biệt cao, nhiều ngân hàng cũng đưa ra các mức lãi suất trên 6% mà không yêu cầu khách hàng có số tiền gửi tối thiểu. Một số ngân hàng tiêu biểu trong danh sách này bao gồm:Cake by VPBank với lãi suất 6,1% cho kỳ hạn 12 tháng, OceanBank với lãi suất 6,1% cho kỳ hạn 24 thángm Eximbank với lãi suất 6,3% cho kỳ hạn 15 tháng vào các ngày cuối tuần, và lên tới 6,4% cho kỳ hạn từ 18 tháng trở lên.

Những mức lãi suất này không yêu cầu khách hàng có số dư tiền gửi đặc biệt, mang lại nhiều cơ hội cho những khách hàng gửi tiết kiệm với số tiền vừa phải.

Các ngân hàng cũng tiếp tục cung cấp lãi suất hấp dẫn đối với các kỳ hạn dài. Một số mức lãi suất nổi bật có thể kể đến:

Dong A Bank áp dụng lãi suất 7,5% cho kỳ hạn 13 tháng trở lên với số tiền gửi từ 200 tỷ đồng trở lên, và lãi suất 6,1% cho kỳ hạn 24 tháng.

Bac A Bank có lãi suất 6,35% cho kỳ hạn 24 tháng đối với số tiền gửi trên 1 tỷ đồng.

SaigonBank, áp dụng lãi suất 6% cho kỳ hạn 13, 18, và 24 tháng, và 6,1% cho kỳ hạn 36 tháng.

Những ngân hàng này chủ yếu áp dụng mức lãi suất cao cho các khoản tiền gửi lớn, tuy nhiên, cũng có một số ngân hàng áp dụng mức lãi suất trên 6% cho các kỳ hạn dài mà không yêu cầu số tiền gửi tối thiểu.

|

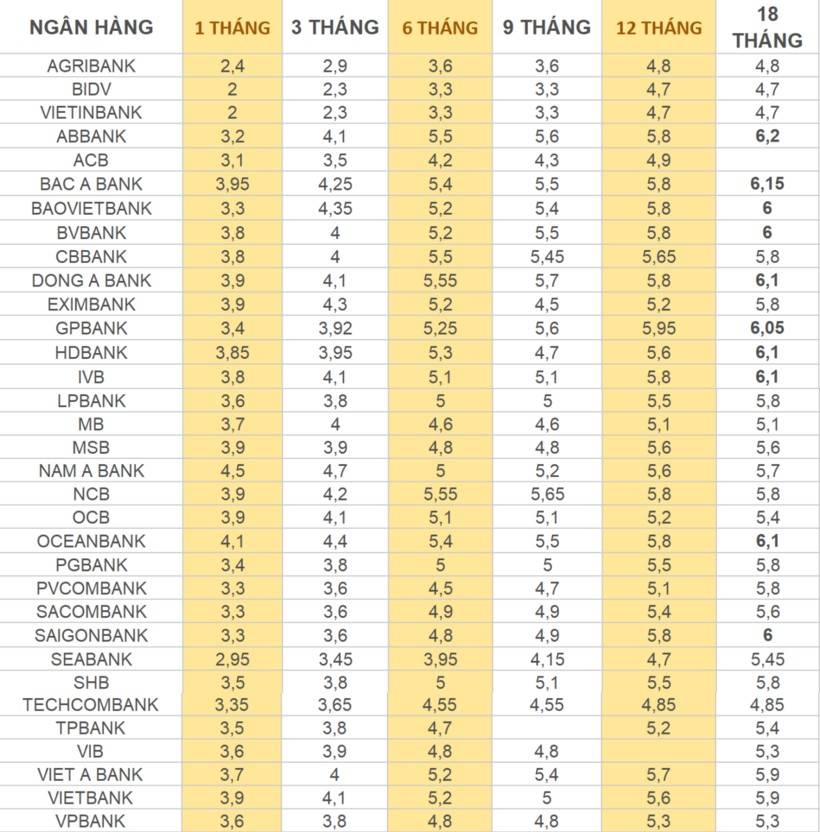

| Bảng lãi suất ngân hàng hôm nay 26/11 |

Khi lãi suất ngân hàng tăng cao, khách hàng gửi tiết kiệm cũng cần lưu ý một số yếu tố quan trọng. Đầu tiên, nếu người gửi tiền muốn nhận lãi suất cao, cần xem xét các điều kiện như số tiền gửi tối thiểu và kỳ hạn gửi. Các ngân hàng thường đưa ra các lãi suất đặc biệt với yêu cầu số dư rất lớn, do đó, nếu không đáp ứng được điều kiện này, khách hàng có thể sẽ phải chọn các sản phẩm gửi tiết kiệm có lãi suất thấp hơn.

Thứ hai, lãi suất ngân hàng biến động, mặc dù lãi suất hiện tại đang ở mức cao, nhưng khách hàng cần lưu ý rằng lãi suất có thể thay đổi theo thời gian, đặc biệt trong bối cảnh kinh tế có nhiều biến động.

Tình hình lãi suất ngân hàng ngày 26/11 tiếp tục cho thấy sự điều chỉnh mạnh mẽ từ các ngân hàng. Mặc dù các mức lãi suất cao nhất lên đến 9,5% nhưng đi kèm với các điều kiện khá khắt khe, khách hàng vẫn có thể tìm thấy các lựa chọn phù hợp với nhu cầu của mình. Sự tăng trưởng này phản ánh sự cạnh tranh mạnh mẽ giữa các ngân hàng trong việc thu hút khách hàng gửi tiền.