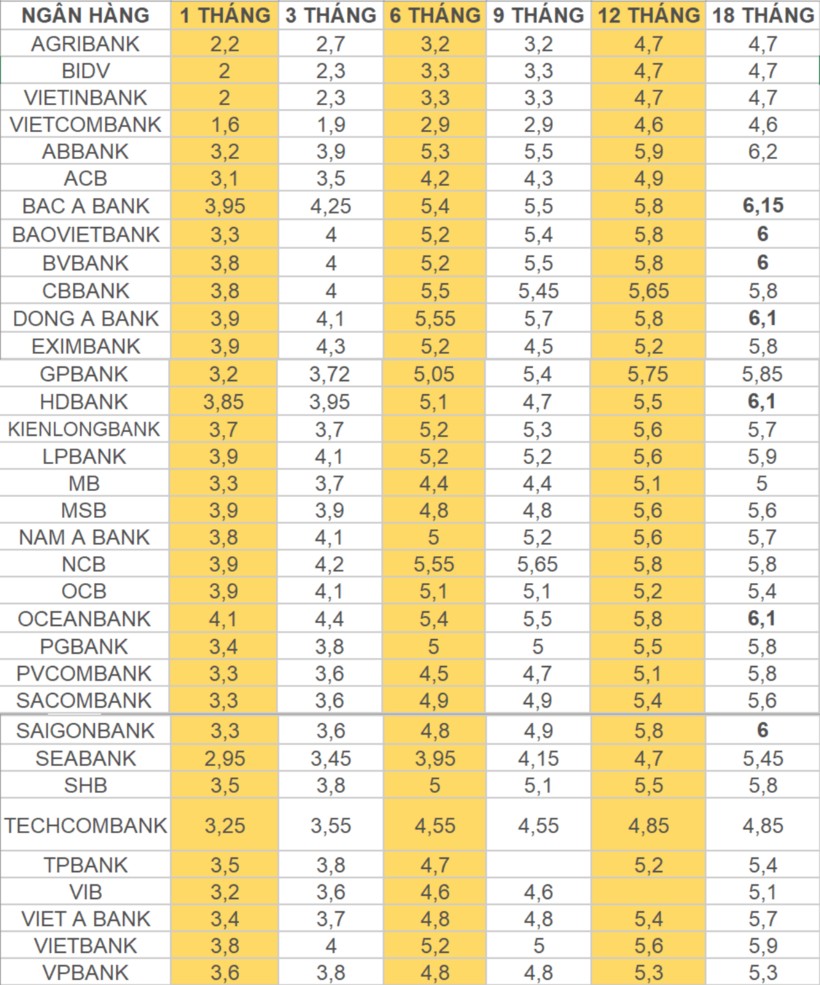

Từ đầu tháng 10/2024, thị trường lãi suất tiền gửi ngân hàng đã chứng kiến nhiều biến động đáng chú ý. Cụ thể, đã có 6 ngân hàng quyết định giảm lãi suất tiền gửi, trong đó nổi bật là Agribank, Techcombank, NCB, VPBank, CB và LPBank. Đây là một dấu hiệu cho thấy các ngân hàng đang điều chỉnh chiến lược huy động vốn của mình để phù hợp với bối cảnh kinh tế hiện tại, cũng như nhu cầu của thị trường. Sự giảm lãi suất này có thể phản ánh sự thận trọng của các ngân hàng trong việc quản lý rủi ro và tối ưu hóa chi phí hoạt động, đặc biệt khi nền kinh tế vẫn đang phải đối mặt với nhiều thách thức.

Ngược lại, cũng có 8 ngân hàng đã tăng lãi suất trong cùng kỳ, cho thấy sự cạnh tranh mạnh mẽ giữa các tổ chức tín dụng nhằm thu hút vốn. Những ngân hàng như NCB, Agribank, Techcombank, MSB, LPBank, Eximbank, ABBank và Bac A Bank đã điều chỉnh lãi suất huy động để tạo ra sức hấp dẫn cho khách hàng. Sự gia tăng này có thể được hiểu như một động thái nhằm duy trì nguồn vốn ổn định, đặc biệt trong bối cảnh nhu cầu vay vốn có xu hướng tăng lên, đặc biệt từ các doanh nghiệp vừa và nhỏ.

|

| Thị trường lãi suất tiền gửi ngân hàng đã chứng kiến nhiều biến động (Ảnh: Minh họa) |

So với tháng 9, tình hình đã có sự thay đổi rõ rệt. Trong tháng 9, thị trường ghi nhận tới 12 ngân hàng thực hiện việc tăng lãi suất, cho thấy sự sôi động và cạnh tranh quyết liệt trong lĩnh vực huy động vốn. Những ngân hàng như Nam A Bank, PGBank, ACB, BVBank, NCB và nhiều ngân hàng khác đã có những điều chỉnh tích cực về lãi suất để thu hút khách hàng. Trong số này, OceanBank đã tăng lãi suất huy động lần thứ hai trong tháng 9, khẳng định sự nỗ lực không ngừng nghỉ trong việc cải thiện sản phẩm dịch vụ tài chính

Khi tìm kiếm phương thức gửi tiết kiệm tại ngân hàng, một trong những yếu tố quan trọng nhất là xác định kỳ hạn phù hợp. Đối với những ai có số tiền nhàn rỗi và không có kế hoạch sử dụng ngay, gửi tiết kiệm với kỳ hạn từ 6 đến 12 tháng là lựa chọn tối ưu. Các ngân hàng thường áp dụng lãi suất ưu đãi cho những kỳ hạn này, giúp người gửi tận dụng lợi thế lãi suất cao hơn mà không phải chờ đợi quá lâu. Việc lựa chọn kỳ hạn hợp lý không chỉ giúp bảo vệ số tiền của bạn mà còn mang lại lợi nhuận hấp dẫn trong thời gian ngắn.

Ngoài việc lựa chọn kỳ hạn, chia nhỏ các khoản tiền gửi cũng là một chiến lược thông minh. Các chuyên gia tài chính khuyên rằng, bạn không nên để tất cả số tiền nhàn rỗi vào một tài khoản duy nhất. Thay vào đó, hãy chia thành nhiều khoản gửi tại các ngân hàng khác nhau hoặc các kỳ hạn khác nhau. Việc này không chỉ giúp bạn bảo vệ số tiền gửi khỏi những biến động bất ngờ mà còn tối ưu hóa lợi suất từ lãi suất. Nếu cần rút tiền gấp, bạn có thể chỉ cần tất toán một phần mà không ảnh hưởng đến các khoản tiết kiệm khác.

Một yếu tố không thể bỏ qua khi gửi tiết kiệm là ngày đáo hạn. Đây là ngày cuối cùng của kỳ hạn gửi mà bạn có thể rút tiền gốc và lãi suất đã cam kết. Sau ngày này, nhiều ngân hàng sẽ tự động chuyển số tiền sang trạng thái gửi tiết kiệm không kỳ hạn với lãi suất thấp hơn. Để tránh tình trạng này, người gửi cần theo dõi ngày đáo hạn và có kế hoạch rút tiền hoặc tái đầu tư một cách hợp lý. Hãy chắc chắn rằng bạn đã hỏi kỹ các điều khoản liên quan đến đáo hạn trước khi mở sổ tiết kiệm.

|

Ngày càng nhiều người lựa chọn gửi tiết kiệm online do tính tiện lợi và lãi suất hấp dẫn hơn so với hình thức gửi tại quầy. Gửi tiết kiệm online không chỉ cho phép bạn thực hiện giao dịch mọi lúc mọi nơi mà còn giúp tiết kiệm thời gian và chi phí đi lại. Hơn nữa, nhiều ngân hàng hiện nay đã cung cấp các gói lãi suất cao hơn cho hình thức gửi online, khuyến khích người tiêu dùng chuyển đổi từ hình thức truyền thống sang phương thức hiện đại này.

Việc chọn lựa ngân hàng cũng đóng vai trò quan trọng trong việc tối ưu hóa lợi nhuận từ gửi tiết kiệm. Mỗi ngân hàng có mức lãi suất khác nhau cùng với các chính sách khuyến mãi khác nhau, vì vậy người gửi cần dành thời gian để nghiên cứu và so sánh. Các ngân hàng lớn như Vietcombank, Techcombank, hay Agribank thường có các gói tiết kiệm linh hoạt, đi kèm với nhiều tiện ích hấp dẫn. Hãy xem xét không chỉ lãi suất mà còn cả dịch vụ chăm sóc khách hàng, độ tin cậy và sự thuận tiện khi gửi và rút tiền.

Ngoài ra, một mẹo hữu ích là theo dõi thường xuyên các thay đổi về lãi suất của ngân hàng. Thị trường tài chính luôn biến động, và việc cập nhật thông tin kịp thời có thể giúp bạn chuyển đổi sang các gói lãi suất cao hơn khi cần thiết. Điều này không chỉ giúp bạn tăng lợi nhuận mà còn bảo vệ tài sản của bạn trước những biến động không lường trước trong nền kinh tế.

Cuối cùng, hãy luôn nhớ rằng, tiết kiệm là một hành trình dài hạn. Việc áp dụng những kinh nghiệm và chiến lược đúng đắn không chỉ giúp bạn tối ưu hóa lợi nhuận từ tiền gửi mà còn xây dựng một nền tảng tài chính vững chắc cho tương lai. Hãy bắt đầu từ những bước nhỏ, từ việc xác định mục tiêu tiết kiệm cho đến lựa chọn ngân hàng và hình thức gửi tiền phù hợp nhất với nhu cầu của bạn.

Tuy nhiên, tình hình tháng 10 lại cho thấy sự chững lại trong xu hướng tăng lãi suất. Số lượng ngân hàng giảm lãi suất tăng lên, trong khi số ngân hàng tăng lãi suất lại giảm mạnh. Việc ABBank là ngân hàng duy nhất giảm lãi suất huy động trong tháng 9 với mức giảm từ 0,1-0,4%/năm cho các kỳ hạn 1-12 tháng cũng phản ánh sự thay đổi trong chiến lược tài chính của các ngân hàng. Điều này có thể tạo ra cơ hội cho những người gửi tiền, đặc biệt là những ai tìm kiếm lãi suất ổn định và bền vững trong bối cảnh thị trường hiện tại.