Công ty Chứng khoán MBS vừa đưa ra dự báo lợi nhuận quý III/2025 của một số ngân hàng đang niêm yết, gồm cả ngân hàng thương mại (NHTM) và ngân hàng quốc doanh.

Nhìn chung, các nhà phân tích dự báo lợi nhuận sau thuế (LNST) của các ngân hàng theo dõi trong quý III này sẽ tăng 22% so với cùng kỳ, khả quan hơn so với mức 18,7% của quý II vừa rồi. Thành tích này được hỗ trợ bởi tăng trưởng tín dụng tiếp tục khả quan.

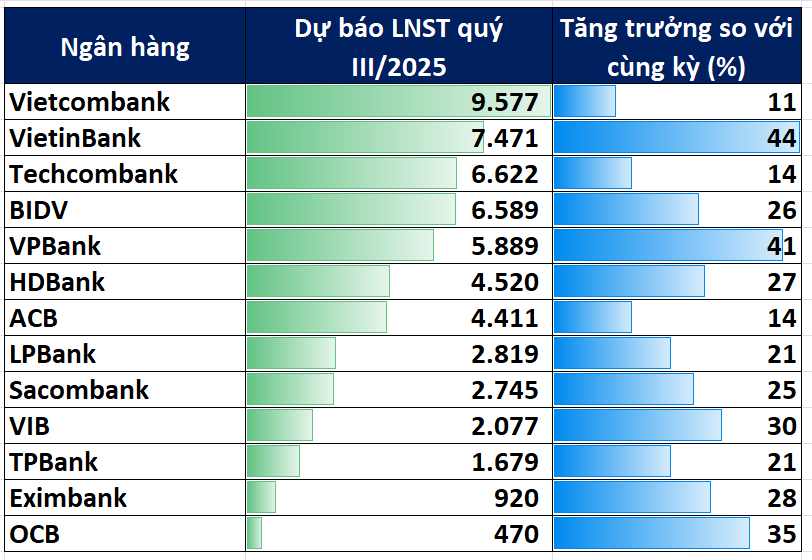

Dưới đây là bảng thống kê về dự báo của MBS về LNST của một số ngân hàng. Trong đó, Vietcombank tiếp tục là quán quân ngành khi đem về 9.577 tỷ đồng, tăng 11% so với cùng kỳ năm ngoái. Nếu so với quý II liền trước, mức tăng ghi nhận là 7%. Một phần động lực đến từ việc giải ngân đầu tư công mạnh nửa cuối năm. Tỷ lệ nợ xấu kỳ vọng giảm xuống mức 0,97%.

Một số nhà băng có mức LNST tăng trưởng mạnh như VietinBank (tăng 44%), VPBank (tăng 41%), OCB (tăng 35%), VIB (tăng 30%),...

|

| Nguồn: Tổng hợp từ MBS. |

Các ngân hàng có mức tăng LNST mạnh mẽ chủ yếu là nhóm ngân hàng có mức tăng trưởng tín dụng cao.

Tính đến ngày 29/08/2025, dư nợ tín dụng toàn hệ thống đã tăng 11,82% so với cuối năm 2024, và tăng 20% so với cùng kỳ năm ngoái.

Tiếp đà tăng trưởng tín dụng mạnh mẽ trong nửa đầu năm, tín dụng cuối quý III/2025 của các ngân hàng này dự kiến đạt khoảng 14,8% so với đầu năm, tương đương với mức tăng 4,6% so với quý trước.

Theo MBS, môi trường lãi suất thấp tiếp tục là động lực chính cho tăng trưởng tín dụng trong quý này.

Bên cạnh đó, chỉ số này của nhóm NHTM tư nhân được kỳ vọng sẽ duy trì mức tăng tốt hơn so với nhóm quốc doanh, lần lượt đạt 18% và 12% so với đầu năm tại cuối quý III/2025. Các ngân hàng có mức tăng trưởng tốt trong nửa đầu năm tiếp tục tăng trưởng tốt hơn trong quý III như VPBank, HDBank, LPBank và Techcombank.

Về biên lãi ròng (NIM), MBS dự báo sẽ đi ngang hoặc cải thiện nhẹ so với nửa đầu năm do lãi suất cho vay vẫn sẽ được duy trì ở mức thấp trong khi áp lực huy động sẽ không tăng dù tăng trưởng huy động vẫn đang thấp hơn tăng trưởng tín dụng. Thời gian qua, các ngân hàng cũng có những biện pháp để cải thiện NIM thông qua việc đẩy mạnh cho vay trung – dài hạn, đồng thời tiếp tục phát triển và tối ưu các giải pháp thu hút CASA để giảm bớt chi phí vốn.

“Chất lượng tài sản toàn ngành tại cuối quý III/2025 dự kiến sẽ cải thiện nhẹ so cuối quý II/2025 khi nợ xấu dự kiến sẽ về dưới 2% và tỷ lệ bao phủ nợ xấu (LLR) được giữ quanh mức 80%”, MBS nhận định.

Đồng thời, MBS cũng giữ nguyên khuyến nghị trung lập đối với toàn ngành khi P/B hiện tại nhỉnh nhẹ so với trung bình 3 năm, không quá hấp dẫn với kỳ vọng tăng trưởng lợi nhuận 15% cho cả năm 2025.

“Chúng tôi khuyến nghị CTG, VCB và HDB cho nửa cuối năm 2025 dựa trên, thứ nhất, các ngân hàng thương mại cổ phần có vốn nhà nước sẽ hưởng lợi hơn so với các ngân hàng tư nhân từ xu hướng thúc đẩy đầu tư công mạnh mẽ cho phần còn lại của năm. Thứ hai, chất lượng tài sản vượt trội so với toàn ngành và thứ ba, mức định giá hiện tại hấp dẫn so với tiềm năng tăng trưởng lợi nhuận”, MBS nhấn mạnh thêm.