Ngân hàng Quốc dân - NCB (NVB) trở thành tổ chức tín dụng đầu tiên báo lỗ và có tỷ lệ nợ xấu tiếp tục tăng sau khi đã ở mức cao nhất trong số các ngân hàng niêm yết trong quý trước.

Theo đó, báo cáo hợp nhất 9 tháng của NCB vừa công bố cho thấy tỷ lệ nợ xấu của nhà băng này tăng vọt từ 3% hồi đầu năm lên 14,7% vào cuối tháng 9.

Cụ thể, tính tới cuối quý III/2022, Ngân hàng NCB ghi nhận tổng dư nợ cho vay khách hàng là gần 45.164 tỷ đồng, trong khi đó, nợ 3 nhóm cuối là hơn 6.648 tỷ đồng. Tỷ lệ nợ xấu/tổng dư nợ lên tới 14,72%.

Đây là tỷ lệ nợ xấu cao hơn nhiều so với mức 3% theo quy định. Hầu hết các ngân hàng trong hệ thống đều duy trì tỷ lệ nợ xấu dưới mức này.

Từ trước đó, giới chuyên gia tài chính ngân hàng từng nhiều lần cảnh báo tác động của dịch Covid-19 tới tình hình sản xuất kinh doanh và khả năng trả nợ của người vay sẽ gây áp lực lớn tới diễn biến nợ xấu tại các ngân hàng.

Đặc biệt, giới chuyên gia đều cùng đưa ra nhận định Thông tư 14/2021 về cơ cấu lại thời hạn trả nợ, miễn giảm phí, giữ nguyên nhóm nợ cho khách hàng bị ảnh hưởng bởi dịch Covid-19 hết hiệu lực từ cuối tháng 6 sẽ khiến vấn đề nợ xấu tại các ngân hàng nổi rõ hơn.

Tuy nhiên, nợ xấu tăng vọt lên 14,7% tại NCB cũng là hiện tượng lạ trong bối cảnh nhiều ngân hàng đều giữ tỷ lệ nợ xấu nội bảng dưới mức 3%.

Theo quy định của Ngân hàng Nhà nước, một nhà băng không kiểm soát được nợ xấu dưới mức này sẽ bị giới hạn nhiều hoạt động. Đơn cử, theo quy định tại Thông tư 16/2021 thì ngân hàng sẽ không được mua trái phiếu doanh nghiệp hay theo Thông tư 22/2019, ngân hàng không được cấp tín dụng cho khách hàng đầu tư kinh doanh cổ phiếu cũng như mua, nắm giữ cổ phiếu các ngân hàng khác.

Tính tới cuối quý III/2022, Ngân hàng Quốc dân ghi nhận tiền gửi đạt 64.334 tỷ đồng, tăng nhẹ so với mức 63.203 tỷ đồng cuối quý II, nhưng giảm so với mức cuối năm 2021 (ở mức 64.520 tỷ đồng). Đây là năm thứ 2 liên tiếp tiền gửi chảy vào hệ thống Ngân hàng NCB ghi nhận chiều hướng đi xuống.

Tổng dư nợ cho vay khách hàng của NCB tăng 8,4% so với đầu năm lên 45.163 tỷ đồng. Trong đó, nợ nhóm 3 tăng hơn 3 lần, nợ nhóm 2 tăng 14 lần, nợ nhóm 5 tăng gần 3 lần. Số dư nợ xấu của ngân hàng tăng gấp 5,3 lần so với cùng kỳ, từ 1.249 tỷ đồng lên 6.648 tỷ đồng.

Dù thế, trong 9 tháng, NCB cũng đã tăng cường trích lập dự phòng rủi ro cho các khoản cho vay, tăng 31% lên 906 tỷ đồng.

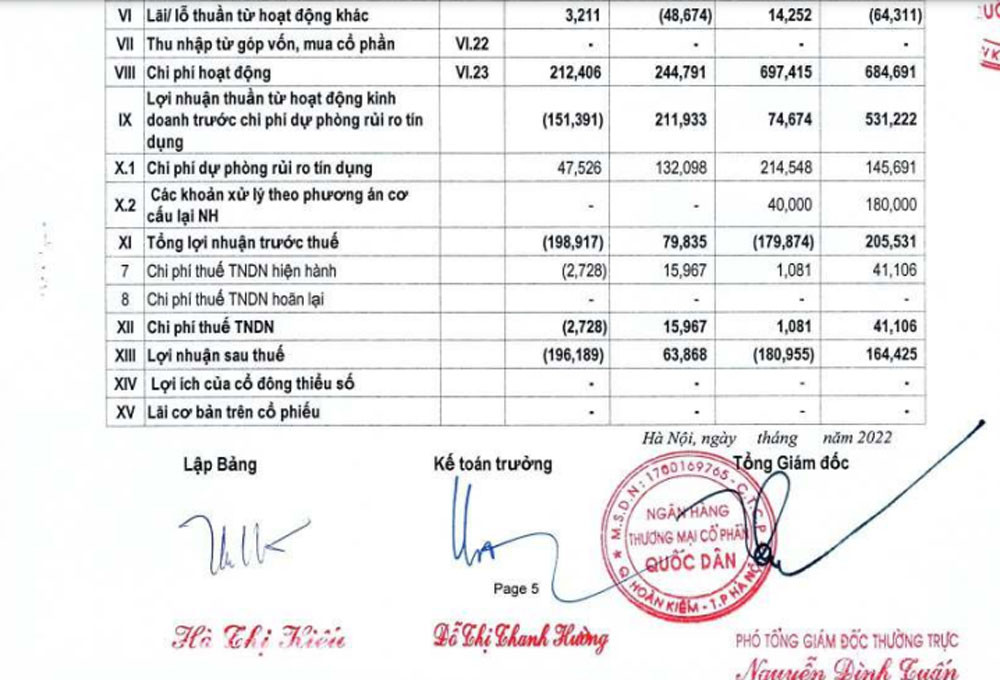

Kết quả kinh doanh quý III của NCB đi ngược với bức tranh chung của ngành ngân hàng khi lỗ gần 200 tỷ đồng. Lũy kế 9 tháng đầu năm, lãi trước thuế của NCB âm 180 tỷ đồng, cùng kỳ năm ngoái vẫn lãi gần 206 tỷ đồng.

Nguyên nhân chính của việc sụt giảm lợi nhuận là thu nhập lãi thuần trong quý III ghi nhận lỗ 2,1 tỷ đồng, trong khi cùng kỳ năm trước mang về gần 440 tỷ đồng. Lãi thuần mảng mua bán chứng khoán đầu tư giảm 55,7% mang về 24,2 tỷ đồng.

Trong khi đó các mảng hoạt động khác như dịch vụ, kinh doanh ngoại hối vẫn có sự tăng trưởng. Tuy vậy, nguồn thu nhập này chiếm tỷ trọng không đáng kể.

Theo lý giải của ngân hàng này, lợi nhuận giảm do NCB đã thực hiện thoái lãi, ngừng dự thu và trích lập dự phòng đối với nợ quá hạn, nợ xấu, đồng thời trích lập dự phòng theo phương án cơ cấu lại, bên cạnh đó là áp dụng chính sách hỗ trợ khách hàng chịu ảnh hưởng bởi Covid-19.

NCB cũng cho biết, trong 9 tháng đã xử lý và thu hồi nợ tồn đọng, tăng trích lập dự phòng rủi ro với những khoản nợ có khả năng chuyển xấu và phân loại khách hàng đúng tình trạng khoản nợ theo quy định của Thông tư 41/2021 của Ngân hàng Nhà nước.

Bảo Khánh (T/h)