CTCP Hóa chất Cơ bản miền Nam (Mã: CSV) niêm yết trên HOSE từ tháng 3/2015 với giá tham chiếu là 20.000 đồng/cp. Cuối năm 2024, cổ phiếu CSV đạt mức giá cao nhất với 45.000 đồng/cp, sau đó rơi mạnh về vùng 31.000 đồng/cp vào khoảng trung tuần tháng 4/2025. Hiện tại, cổ phiếu hóa chất này đã hồi phục lên 35.300 đồng/cp chốt phiên 24/6.

Cổ phiếu này thu hút dòng tiền và vẫn còn neo tại vùng đỉnh trong thời gian qua nhờ vào những kỳ vọng của nhà đầu tư về giá bán tăng, trong khi nguyên liệu đầu vào ổn định và có xu hướng giảm.

|

| Diễn biến cổ phiếu CSV từ khi lên sàn HOSE. (Nguồn: TradingView). |

CTCP Hóa chất Cơ bản miền Nam được thành lập năm 1976, với ngành nghề chính là sản xuất các sản phẩm hóa chất; Khai thác và chế biến khoáng sản bô xít; sản xuất máy móc chuyên dụng; Chế biến các sản phẩm muối ăn dùng trong thực phẩm,…

CSV là công ty con do Tập đoàn Hóa chất Việt Nam (Vinachem) sở hữu 65% và nắm mọi quyền chi phối tại đây.

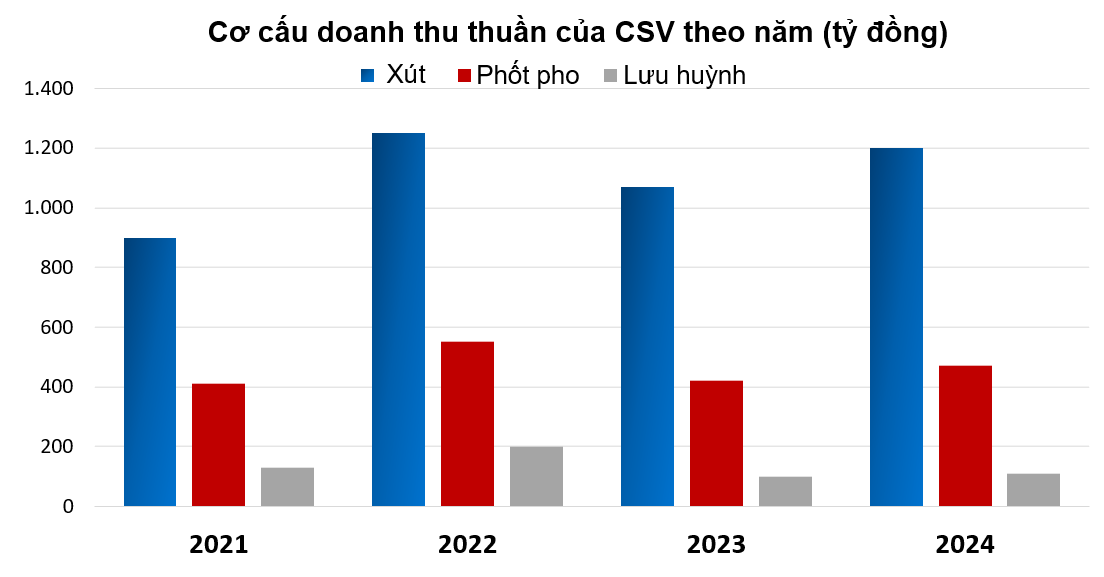

Hoạt động kinh doanh của CSV tập trung vào 3 mảng chính là: Xút - Clo, Phốt pho và Lưu huỳnh. Trong đó mảng Xút - Clo là mảng đem lại doanh thu - lợi nhuận chủ yếu cho CSV.

Năm 2024, doanh thu mảng Xút - Clo hơn 1.200 tỷ đồng, đóng góp hơn 60% tổng doanh thu của CSV. Thị trường tiêu thụ chính ở khu vực phía Nam, đặc biệt các tỉnh Nam Trung Bộ, Tây Nguyên và Tây Nam Bộ.

Nói thêm, xút (NaOH) là hóa chất cơ bản thiết yếu, cung cấp nguyên liệu cho nhiều ngành công nghiệp như công nghiệp giấy và bột giấy, chế biến chế tạo (đặc biệt được sử dụng trong quá trình Bayer để chế biến Bauxit), sản xuất sản phẩm hóa chất, dệt nhuộm, chất tẩy rửa, nhôm và dược phẩm..

Hiện tại, thị trường xút trong nước chứng kiến tình trạng cung không đủ cầu với 5 doanh nghiệp sản xuất chủ lực và đáp ứng chỉ khoảng 55% nhu cầu nội địa, riêng CSV nắm khoảng 11,4% thị phần, chỉ sau CTCP Hữu hạn Vedan Việt Nam. Do đó, hằng năm Việt Nam phải nhập khẩu hơn 100.000 tấn xút (chủ yếu từ Trung Quốc) để bù đắp lượng thiếu hụt.

Đầu vào của Xút là muối công nghiệp – nguyên liệu này buộc CSV phải nhập khẩu từ Ấn Độ khi trong nước chủ yếu là muối ăn.

Ngoài ra, do đặc thù của ngành sản xuất hóa chất, điện cũng là yếu tố đầu vào tác động trực tiếp đến biên lãi gộp của CSV.

|

| Nguồn: Tổng hợp từ báo cáo thường niên của CSV. |

Mảng phốt pho mỗi năm đem về cho CSV khoảng 400 – 500 tỷ đồng, chiếm 1/4 tổng doanh thu hằng năm. Tuy nhiên biên lợi nhuận gộp mảng này khá mỏng, chỉ khoảng 10%/năm; thấp hơn nhiều so với đối thủ sản xuất phốt pho vàng khác trong ngành. Các yếu tố được giải thích là do hạn chế công nghệ sản xuất (của công ty thành viên CSV đảm nhiệm công đoạn về chế biến quặng thành phốt pho vàng) khiến chi phí sản xuất cao, năng lực sản xuất, khả năng chế biến sâu bị hạn chế; khiến giá trị gia tăng của sản phẩm thấp.

Mỗi năm CSV chỉ sản xuất và tiêu thụ khoảng 50% công suất thiết kế nhà máy. Tuy nhiên doanh thu mảng phốt pho có phần cải thiện từ năm 2021 khi diễn biến giá mặt hàng này tăng đáng kể nhờ làn sóng chất bán dẫn và nhu cầu lớn từ phân bón khi Trung Quốc hạn chế xuất khẩu.

Mảng lưu huỳnh của CSV cũng không có sự đột phá khi mỗi năm thu về đều đặn khoảng 100 tỷ đồng, chiếm 8% tổng doanh thu, biên lợi nhuận gộp quanh 15%.

CSV đang phải nhập khẩu phần lớn lưu huỳnh từ Hàn Quốc, Nhật Bản và Singapore để sản xuất 2 sản phẩm chính là Axit sunfuric - ứng dụng trong sản xuất đường, thực phẩm, pin-ắc quy, xử lý nước thải... và Phèn nhôm - sử dụng để xử lý nước sinh hoạt, nước thải và ngành giấy.

Theo Báo cáo mới nhất của Chứng khoán SHS, giá xút - mảng đem lại nguồn thu chính cho CSV bình quân cả năm 2025 sẽ tiếp tục neo ở mức nền giá cao trên 13.000 đồng/kg, dựa trên xu hướng hồi phục của các ngành công nghiệp hạ nguồn. Điều này được kỳ vọng sẽ mở ra cơ hội tăng trưởng lớn cho CSV.

Bên cạnh đó, giá muối công nghiệp Ấn Độ - nguồn nhập khẩu muối đầu vào chính của công ty được dự báo sẽ giảm 2% trong năm 2025.

Hai yếu tố này khiến các chuyên gia dự báo CSV sẽ có kết quả kinh doanh khả quan nhờ giá đầu vào giảm và giá bán sản phẩm chủ lực có xu hướng đi lên.

|

| Nguồn: CSV. |

Cũng theo Chứng khoán SHS, CSV đang đứng trước cơ hội chuyển mình lớn khi di dời tổ hợp 3 nhà máy sản xuất từ Khu công nghiệp Biên Hoà 1 - vốn không còn quỹ đất để mở rộng sản xuất, sang Khu công nghiệp Nhơn Trạch 6, tỉnh Đồng Nai.

Với quỹ đất rộng, việc di dời đến Khu công nghiệp Nhơn Trạch 6, sẽ giúp công ty có không gian mở rộng các dây chuyền sản xuất các sản phẩm hoá chất cơ bản nhằm đáp ứng nhu cầu trong nước lẫn xuất khẩu ngày càng tăng.

Đồng thời, điều này tạo điều kiện thuận lợi cho công ty mở rộng danh mục sản phẩm mới, sản xuất các loại hóa chất xử lý nước cao cấp, phụ gia, chất tẩy khử khuẩn... có giá trị gia tăng cao hơn, giúp cải thiện biên lợi nhuận.

Đặc biệt, Khu công nghiệp Nhơn Trạch 6 có lợi thế về giao thông thuận tiện, gần các cảng biển quan trọng như Cảng Cát Lái và Cảng Phú Mỹ. Ngoài ra, có nhiều đối tác và khách hàng tiềm năng của CSV nằm trên địa bàn huyện Nhơn Trạch, giúp công ty dễ dàng nhập khẩu nguyên vật liệu và giảm thiểu chi phí vận chuyển khi địa bàn chính của CSV là khu vực Nam Bộ.

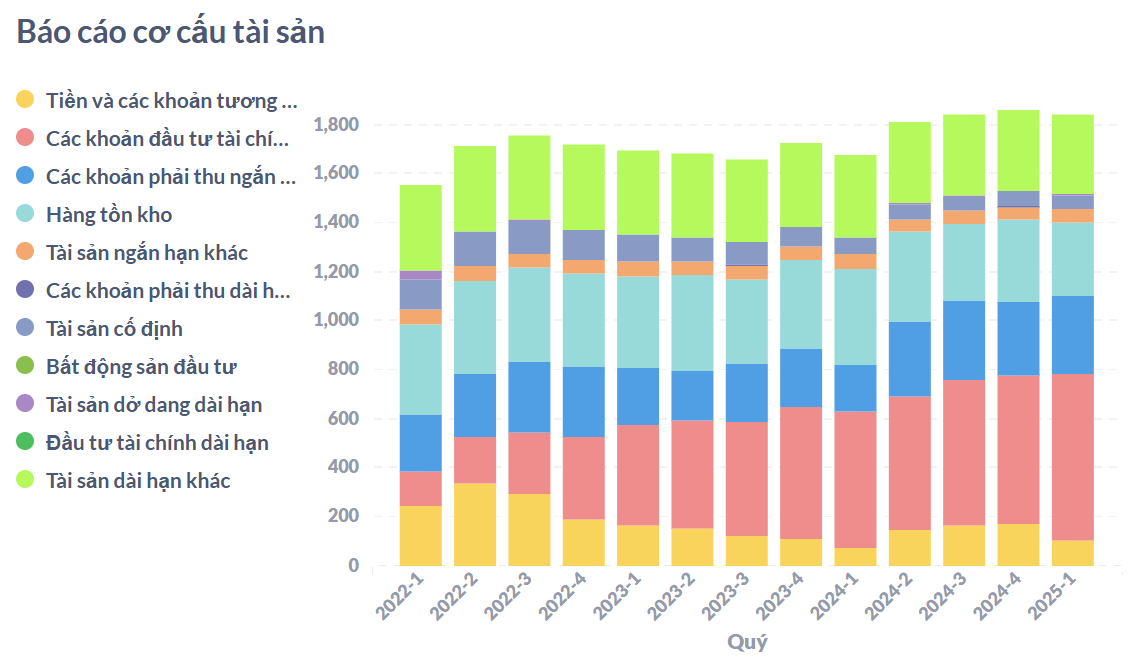

Cuối quý I/2025, tổng tài sản của CSV đạt gần 1.840 tỷ đồng, không thay đổi quá nhiều sau ba tháng. Trong khi hàng tồn kho giảm 12% về 302 tỷ thì các khoản phải thu tăng 6% lên 315 tỷ đồng.

Dù là công ty sản xuất nhưng khoản mục chiếm tỷ trọng cao nhất tai CSV lại là tiền và tiền gửi ngân hàng khi số dư lên tới hơn 780 tỷ, chiếm 42% tổng tài sản.

Dư dả tiền mặt nên công ty không phụ thuộc nhiều vào nợ vay - một điều hiếm khi xảy ra ở các công ty sản xuất. Dư nợ cuối kỳ của CSV chỉ 96 tỷ đồng, hoàn toàn là nợ vay ngắn hạn để bổ sung vốn lưu động.

Việc sử dụng đòn bẩy hiệu quả khiến CSV chỉ tốn 1 tỷ đồng lãi vay trong ba tháng đầu năm, trong khi nhận về hơn 8 tỷ đồng lãi tiền gửi.

|

| Phần lớn tài sản của CSV là đầu tư tài chính và tiền mặt. (Nguồn: Chứng khoán DNSE). |