Ngay sau khi Ngân hàng Nhà nước (NHNN) điều chỉnh tăng lần 2 các mức lãi suất điều hành lên 1%, ngay lập tức tỷ giá trung tâm và tỷ giá USD tại các ngân hàng thương mại đã hạ nhiệt, tuy nhiên hiện vẫn ở mức cao. Điều này đã ảnh hưởng không nhỏ đến các doanh nghiệp xuất nhập khẩu.

Theo đó, sau khi NHNN điều chỉnh biên độ dao động tỷ giá quy đổi USD/VND từ +/-3% theo tỷ giá trung tâm lên +/-5% (ngày 17/10) giá mua - bán ngoại tệ này tại hầu hết kênh giao dịch bên ngoài thị trường đều ghi nhận xu hướng tăng vọt.

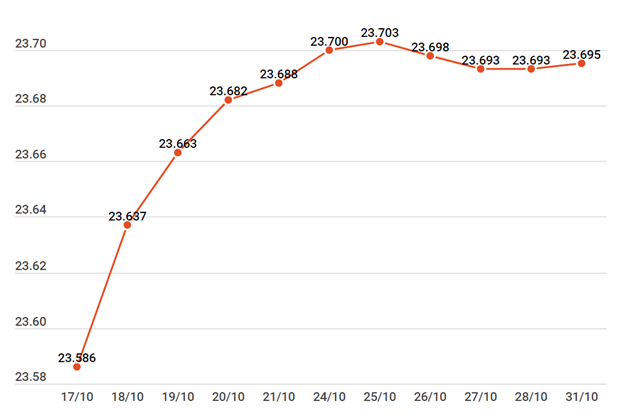

Tỷ giá trung tâm được NHNN điều chỉnh tăng theo chiều thẳng đứng, tính từ ngày đầu điều chỉnh biên độ là 17/10 đến ngày 26/10 đã tăng 117 đồng. Tuy nhiên, sau khi các mức lãi suất điều hành tăng thêm 1% thì tỷ giá trung tâm đã giảm nhẹ 10 đồng trong 3 phiên và hiện đang niêm yết ở mức 23.695 đồng/USD.

Tương tự, tỷ giá USD tại các ngân hàng cũng đã tăng mạnh, có phiên tăng tới 190 đồng/USD, phiên tăng cao nhất của chiều bán ra là 24.888 đồng/USD được niêm yết tại Vietcombank. Tổng cộng tính từ ngày 17-26/10, tỷ giá tại các ngân hàng đã tăng khoảng trên 600 đồng.

Dù 3 phiên gần đây có xu hướng hạ nhiệt nhưng nhỏ giọt và chỉ giảm 11 đồng và hiện đang giao dịch quanh mức 24.567-24.877 đồng/USD.

Để hạn chế phần nào những thiệt hại do tỷ giá gây ra, bên cạnh các giải pháp điều hành của cơ quan quản lý, các chuyên gia cho rằng bản thân các doanh nghiệp cần có sự chuẩn bị ứng phó trước như lập quỹ dự phòng biến động tỷ giá và hạn chế việc vay bằng ngoại tệ khi không có đủ nguồn trả.

Một lãnh đạo ngân hàng thương mại cho rằng, biến động của tỷ giá trong nước vẫn theo chiều hướng tăng nhiều hơn bởi 2 nguyên nhân. Thứ nhất, Cục Dự trữ Liên bang Mỹ (Fed) nhiều khả năng tiếp tục lộ trình thắt chặt mạnh mẽ, nâng lãi suất điều hành thêm khoảng 125 điểm, lên quanh mức 4,4%.

Theo các chuyên gia tài chính ngân hàng, việc USD tăng giá gây sức ép khá lớn đối với các doanh nghiệp phụ thuộc vào nguyên liệu nhập khẩu. Theo đó, doanh nghiệp sẽ bị tăng chi phí đáng kể do tỷ giá nhích lên theo diễn biến thị trường.

Bà Nguyễn Thị Vân, Phó Giám đốc Công ty Tân Thành Long (Hà Nội) cho biết, công ty chuyên sản xuất mặt hàng gỗ tự nhiên, ván công nghiệp hiện đang gặp không ít khó khăn bởi sự tăng giá của đồng USD. Nguyên nhân do chủ yếu công ty nhập hàng từ Mỹ và châu Âu nên việc tỷ giá chênh lệch đã tác động tương đối tới doanh nghiệp, khiến chi phí "đội" lên khoảng 10%.

Tương tự, ông Nguyễn Duy Hồng, Tổng Giám đốc Công ty cổ phần Thực phẩm Minh Dương (Hà Nội) cũng chia sẻ, tỷ giá tăng thì đối với doanh nghiệp xuất khẩu sẽ có lợi, nhưng với điều kiện nguyên liệu sản xuất phải là từ trong nước. Còn với doanh nghiệp xuất khẩu nhưng vẫn nhập khẩu nguyên phụ liệu, thì tỷ giá tăng cũng gây không ít áp lực.

Ông Ngô Đăng Khoa, Giám đốc Khối Kinh doanh tiền tệ và thị trường vốn, HSBC Việt Nam khuyến nghị, không chỉ trong bối cảnh tỷ giá biến động mạnh, mà ngay cả trong thời điểm bình thường, các doanh nghiệp xuất nhập khẩu cũng cần đặc biệt chú trọng đến rủi ro về dòng tiền, rủi ro về lãi suất và tỷ giá thông qua các sản phẩm phòng vệ rủi ro, nhằm phòng ngừa biến động tỷ giá xảy ra.

Theo một chuyên gia tài chính, khi doanh nghiệp mua hợp đồng kỳ hạn, họ phải mua USD với giá cao hơn nhiều so với giá hiện tại. Trong khi đó, chênh lệch giá USD giữa hiện tại và tương lai dựa trên chênh lệch về lãi suất giữa VND và USD. Hiện lãi suất huy động USD bằng 0%, lãi suất VND đang dần tăng lên, do vậy giá USD mua theo kỳ hạn trong tương lai sẽ khá cao.

TS. Lê Xuân Nghĩa, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia cho rằng, nguyên nhân khiến NHNN phải điều chỉnh tỷ giá là do USD đã tăng giá rất mạnh thời gian qua, các đồng tiền trên thế giới đã mất giá mạnh lên tới 30-40% so với USD (yên Nhật, euro, bảng Anh…).

Bên cạnh đó, cán cân vãng lai đang chịu sức ép lớn do cán cân dịch vụ thâm hụt lớn, cán cân tài chính đang trong trạng thái yếu (vốn đầu tư nước ngoài gián tiếp có biểu hiện rút ra). Trong bối cảnh này, điều chỉnh tỷ giá hối đoái để cân bằng cung cầu là cần thiết.

Mặc dù NHNN đã rất nỗ lực trong giữ bình ổn tỷ giá suốt 9 tháng đầu năm, song những tuần gần đây, tỷ giá trên thị trường liên tục tăng kịch trần trong bối cảnh dòng vốn đầu tư nước ngoài liên tục bị rút ra. USD ngày càng trở nên khan hiếm, trong khi cầu ngoại tệ có thể sẽ tăng mạnh cuối năm. Bên cạnh đó, dự trữ ngoại hối cũng giảm đáng kể sau một thời gian NHNN bán ra can thiệp thị trường.

PGS-TS. Đinh Trọng Thịnh, chuyên gia kinh tế cho rằng, so với các quốc gia khác, tiền đồng vẫn trong nhóm ít mất giá nhất so với USD. Việc nới biên độ tỷ giá sẽ giúp các ngân hàng thương mại linh hoạt hơn trong mua bán ngoại tệ, không bị rơi vào tình trạng “lách luật”. Đồng thời, nới biên độ tỷ giá khiến người dân giảm mua vào, tăng bán ra, giúp thanh khoản ngoại tệ ngân hàng dồi dào hơn.

“Quan trọng nhất là nâng biên độ tỷ giá giao ngay sẽ giúp mua bán USD thuận lợi hơn, làm triệt tiêu nguy cơ đầu cơ. Bởi nếu giữ nguyên biên độ hiện tại thì chênh lệch giá USD chợ đen và USD chính thức tăng cao, khiến tình trạng đầu cơ ngoại tệ phát sinh”, PGS-TS. Đinh Trọng Thịnh nhận định.

Chia sẻ về vấn đề này, TS. Võ Trí Thành, chuyên gia kinh tế lại cho rằng, trong bối cảnh áp lực lên tỷ giá, lạm phát rất lớn như hiện nay, thì việc NHNN nới biến độ tỷ giá là cần thiết. Đây cũng là cách để một phần giảm áp lực với tỷ giá, tìm điểm cân bằng mới thích hợp hơn cho tỷ giá và góp phần cho chính sách tiền tệ linh hoạt và chủ động hơn.

“Nới biên độ điều chỉnh tỷ giá chỉ là một trong nhiều giải pháp, công cụ mà NHNN thực hiện nhằm giúp tỷ giá ổn định một cách tương đối trong so sánh với biến động tỷ giá của nhiều quốc gia khác, cũng như trong bối cảnh Cục Dự trữ Liên bang Mỹ (Fed) và nhiều quốc gia tiếp tục thắt chặt tiền tệ, nâng lãi suất”, TS. Võ Trí Thành nhận định.

Trước đó, để ổn định tỷ giá, NHNN đã dùng biện pháp như: sử dụng quỹ dự trữ ngoại hối, tăng lãi suất, chuyển phương thức giao dịch ngoại tệ từ bán kỳ hạn 3 tháng sang phương thức bán giao ngay… Việc nới biên độ này nằm trong tổng thể nhiều công cụ khác, ở chừng mực nhất định, giúp cân bằng được tất cả các chiều cạnh để tác động không quá tiêu cực tới nền kinh tế.

Việc tỷ giá tăng tới 7% từ đầu năm đến nay nằm ngoài dự đoán của các chuyên gia, ngay cả các dự báo bi quan nhất. Giới chuyên gia nhận định, áp lực với tỷ giá sẽ còn tăng nếu Fed vẫn tiếp tục lộ trình tăng lãi suất, dự kiến kéo dài đến tận năm 2023.

| Cuối tuần qua, trả lời các đại biểu Quốc hội, bà Nguyễn Thị Hồng, Thống đốc NHNN cho biết, tỷ giá biến động mạnh do tác động bởi tâm lý kỳ vọng, đặc biệt là các thông tin không đúng sự thật ảnh hưởng mạnh đến hoạt động của các tổ chức tín dụng cũng như thị trường ngoại tệ. “NHNN đã phải chủ động cho phép tỷ giá biến động linh hoạt hơn. Bởi nếu ổn định lãi suất thì không thể kiểm soát được thị trường ngoại hối mà ổn định thị trường này rất quan trọng với nhà đầu tư nước ngoài ở Việt Nam,” Thống đốc nhấn mạnh. Đại diện lãnh đạo NHNN cũng khẳng định, sẽ tiếp tục theo dõi sát diễn biến thị trường, phối hợp đồng bộ các công cụ chính sách tiền tệ, sẵn sàng bán ngoại tệ can thiệp để ổn định thị trường. |

Bảo Khánh (T/h)