Sở hữu chéo là việc đồng thời có ít nhất 2 nhà băng có sở hữu phần góp vốn cổ phần của nhau. Tuy nhiên, khái niệm sở hữu chéo hiểu theo cách này không phản ánh đúng theo bản chất của câu chuyện ở Việt Nam dù Luật các tổ chức tín dụng (TCTD) cũng như Luật doanh nghiệp đã có các điều khoản ngăn chặn.

Tại Talk show: Bản chất sở hữu chéo: Ngân hàng trong tay "trùm"?, TS. Lê Đạt Chí - Trưởng Khoa tài chính - UEH cho biết, Luật các TCTD ra đời năm 1997 có điều khoản cho phép ngân hàng sở hữu 1 tổ chức tài chính, nói cách khác là sở hữu 1 ngân hàng khác. Tuy nhiên thực tế nhiều ông chủ nhà băng không có đủ nguồn lực để tăng vốn cho ngân hàng nên phải tìm đến sự tài trợ từ các ngân hàng khác. Việc tài trợ của ngân hàng này cho ngân hàng khác đã làm gia tăng nguồn vốn ảo và lượng vốn thật sự trong mỗi ngân hàng đã “mỏng” đi rất nhiều. Do đó, Luật các TCTD sửa đổi lần thứ 2 ra đời năm 2010 đã siết lại việc ngân hàng này sở hữu ngân hàng khác.

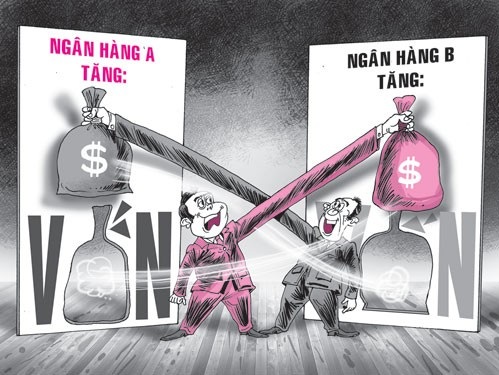

Để né quy định siết sở hữu chéo, ngân hàng này sẽ dùng vốn của mình cho một ông chủ vay vốn và dùng nguồn vốn cho vay này để tài trợ góp vốn vào một ngân hàng khác, gọi là cho vay chéo để tăng vốn.

Lần thứ 3 sửa đổi Luật Các TCTD tiếp tục siết mạnh hơn, đó là hạn chế cho vay số tiền lớn. Từ đó, ông chủ nhà băng chuyển sang cầm cố cổ phiếu của chính các ngân hàng để vay vốn rồi dùng nguồn vốn vay này để tăng vốn. Nhưng sau đó Luật các TCTD đã hủy bỏ điều khoản đó, ngăn cấm 1 ngân hàng không được cho vay góp vốn ở một ngân hàng khác.

Tuy nhiên, cũng theo TS. Lê Đạt Chí, thị trường trái phiếu phát triển đã trở thành 1 công cụ béo bở cho các ông chủ nhà băng. Họ sử dụng phần vốn góp của mình bằng cổ phần để làm tài sản đảm bảo nhằm phát hành trái phiếu, dùng tiền huy động từ trái phiếu đó để góp vốn vào ngân hàng khác.

Từ đây “sở hữu chéo” không còn là vấn đề đơn giản một ngân hàng này sở hữu chi phối ngân hàng khác mà nó đã tạo ra hệ sinh thái các doanh nghiệp đằng sau của ông chủ nhà băng để sở hữu ngân hàng khác. Phần sở hữu ở trong các công ty đó được họ thế chấp để vay vốn ngân hàng, rồi dùng vốn vay này để tiếp tục gia tăng vốn sở hữu trong ngân hàng.

TS. Lê Đạt Chí cũng dẫn chứng 1 sự kiện thực tế đã xảy ra đó là 1 cổ đông lớn của ngân hàng (tỷ lệ sở hữu lên đến 8%) nhưng họ mang tất cả sở hữu vốn ngân hàng đi thế chấp cho 1 lô trái phiếu. Khi lô trái phiếu này được phát hành thì có một công ty chứng khoán (CTCK) đứng ra mua. Và thì vốn của CTCK lại được cấp từ 1 ngân hàng khác.

Theo ông Chí, đây là nguyên do vì sao thị trường trái phiếu Việt Nam có thời gian phát triển mạnh, nhưng phần lớn là chào bán riêng lẻ.

"Chào bán riêng lẻ chỉ có một vài nhà đầu tư lớn mua hàng ngàn tỷ đồng. Đồng thời trên báo cáo tài chính của hệ thống ngân hàng là một khoản gia tăng tín dụng thông qua việc mua trái phiếu của các doanh nghiệp rất lớn", ông nói.

Theo vị chuyên gia, sự phát triển của các công cụ tài chính đã tạo điều kiện cho sở hữu chéo ngày càng tinh vi hơn, không chỉ cho vay trực tiếp mà còn sử dụng các công cụ để tài trợ lẫn nhau nhằm mục đích chi phối ngân hàng.

Sau nhiều lần sửa đổi, Dự thảo Luật các TCTD (sửa đổi) có đề cập đến việc giảm tỷ lệ sở hữu đã được trình lên Quốc hội xem xét vào kỳ họp vừa qua. “Lần sửa này nếu thông qua việc có chấm dứt được sở hữu chéo hay không vẫn là câu hỏi”, ông Lê Đạt Chí bày tỏ.

(Theo Tạp chí điện tử Tài chính và Cuộc sống)