Công ty chứng khoán SSI vừa có báo cáo cập nhật ngành ngân hàng quý 1/2025, ngay sau đại hội cổ đông (ĐHCĐ) thường niên 2025 của nhiều ngân hàng đã tổ chức thành công trong tháng 4 vừa qua.

Có thể nhận thấy, tác động tiềm tàng từ thuế đối ứng của Mỹ là mối quan ngại lớn nhất, khiến các ngân hàng thương mại vẫn duy trì quan điểm thận trọng tại ĐHCĐ năm 2025 trong bối cảnh còn nhiều khó khăn và bất định.

Trong nhóm ngân hàng cổ phần được nghiên cứu, kế hoạch tăng trưởng lợi nhuận trước thuế trung bình đạt 17% so với cùng kỳ. Đối với nhóm ngân hàng quốc doanh, hiện mới chỉ có Vietcombank được phê duyệt kế hoạch lợi nhuận trước thuế năm 2025, với mức khiêm tốn chỉ tăng 3,5% so với cùng kỳ.

Đáng chú ý là TPBank, ngân hàng này cho biết biên lợi nhuận trung bình của các khách hàng xuất khẩu sang Mỹ hiện khoảng 10%. Do đó, nếu mức thuế mới khiến chi phí tăng quá ngưỡng này, nhiều doanh nghiệp xuất khẩu có thể bị ảnh hưởng.

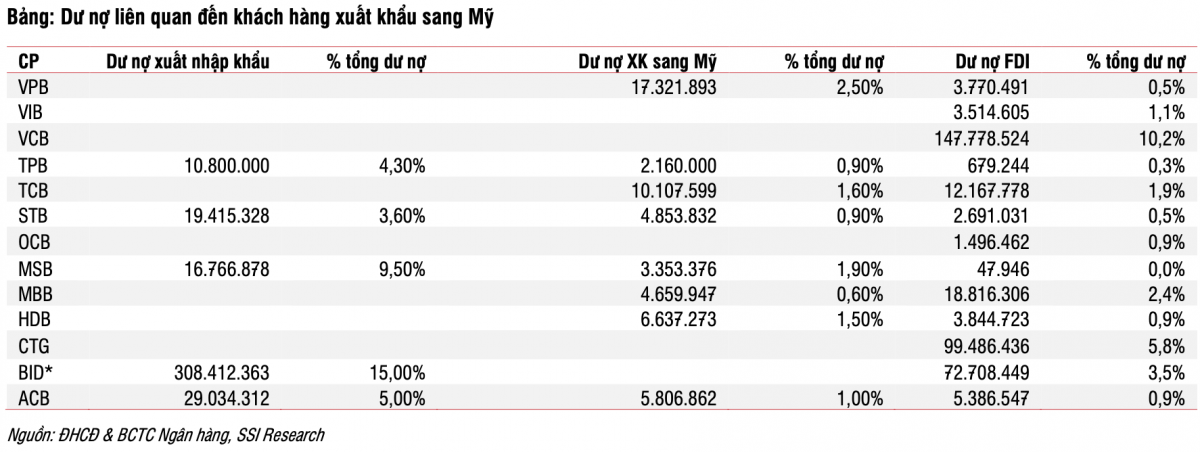

Mặc dù các ngân hàng đánh giá rằng tỷ trọng dư nợ cho vay đối với những khách hàng xuất khẩu trực tiếp sang Mỹ là khá thấp - chỉ chiếm từ 0,6% đến 1,9% tổng dư nợ tín dụng, các ngân hàng vẫn thận trọng trước những tác động gián tiếp có thể xảy ra.

Những lo ngại này chủ yếu nằm ở nhu cầu tiêu dùng suy yếu và sự phục hồi chậm hơn kỳ vọng của thị trường bất động sản trong bối cảnh vĩ mô còn nhiều thách thức, đặc biệt là nếu căng thẳng thương mại toàn cầu leo thang. Đối với những ngân hàng có tỷ trọng cho vay khối doanh nghiệp FDI nhiều, chẳng hạn như Vietcombank, khối FDI chiếm khoảng 20% tổng dư nợ cho vay khách hàng bán buôn, tương đương khoảng 10% tổng dư nợ cho vay.

Vietcombank cũng là ngân hàng dẫn đầu trong mảng tài trợ thương mại với thị phần ước tính khoảng 20%. Do đó, nếu kim ngạch xuất khẩu toàn cầu suy giảm, các ngân hàng này có thể chịu tác động rõ rệt hơn, và hiện đang chuẩn bị các phương án quản lý rủi ro tương ứng.

Ngoài câu chuyện thuế quan, NIM (biên lãi ròng) đang bị thu hẹp cũng là chủ đề được nhiều ngân hàng đặt ra.

|

| * Thông tin công bố của BID phản ánh toàn bộ các ngành có thể bị ảnh hưởng bởi tình hình thuế quan hiện nay, thay vì mức độ cho vay cụ thể đối với các doanh nghiệp trực tiếp xuất khẩu sang Mỹ. Do đó, số liệu này không thể so sánh trực tiếp với các ngân hàng khác. |

NIM bị thu hẹp đến từ áp lực cạnh tranh gia tăng trong việc các ngân hàng quốc doanh tung các gói vay mua nhà hấp dẫn, với lãi suất cố định từ 5,5–6,0%/năm trong 03 năm đầu. Trong khi đó, lãi suất cho vay bình quân hiện khoảng 8%/năm đối với các ngân hàng cổ phần quy mô lớn và 9-10%/năm đối với quy mô trung bình. Để giữ chân khách hàng bán lẻ chất lượng cao, nhiều ngân hàng cổ phần buộc phải hy sinh một phần NIM, qua đó có thể tạo thêm áp lực lên khả năng sinh lời trong trung hạn.

Những ngân hàng sở hữu bộ đệm vốn mạnh, lợi thế chi phí vốn và chất lượng tài sản tốt sẽ có vị thế tốt hơn để duy trì tăng trưởng so với các đối thủ trong năm 2025.

Đối với Vietcombank, khách hàng FDI là thế mạnh hay rủi ro tiềm ẩn vẫn là câu hỏi. Vietcombank ước tính mức thuế đối ứng 15% từ Mỹ có thể khiến kim ngạch xuất khẩu giảm khoảng 10%, trong khi mức thuế 46% có thể kéo giảm xuất khẩu sang Mỹ khoảng 55%.

Với thị phần 20% trong mảng tài trợ thương mại và tỷ lệ cho vay cao đối với khách hàng FDI (20% dư nợ khách hàng bán buôn, 40% tiền gửi doanh nghiệp lớn, 50% tài trợ thương mại), Vietcombank có thể chịu ảnh hưởng lớn hơn so với các ngân hàng khác.

Đối với BIDV, khoảng 15% danh mục cho vay của BIDV có liên quan tới các ngành có khả năng chịu tác động từ thuế đối ứng của Mỹ (bao gồm thép, nhựa, thủy sản, dệt may, logistics, khu công nghiệp...).

Ban lãnh đạo lưu ý rằng kể cả trong trường hợp đàm phán thương mại thành công, xu hướng xuất khẩu giảm vẫn có thể kéo theo nhu cầu tín dụng suy yếu và ảnh hưởng đến lợi nhuận.

BIDV đã lập kế hoạch dự phòng khoảng 21.000 tỷ đồng trong kế hoạch năm 2025 để tạo bộ đệm đối phó với các cú sốc tiềm ẩn bên ngoài.

Đối với MBB, các khoản cho vay liên quan đến xuất khẩu sang Mỹ chỉ chiếm 0,6% tổng dư nợ của MBB, cho thấy mức độ ảnh hưởng trực tiếp với rủi ro thuế quan là không lớn.

Ngoài ra, trong quý 1/2025, MBB đã hoàn tất bán 33.000 tỷ đồng dư nợ khách hàng cho MBV (trước đây là OceanBank).

Cập nhật về khoản cho vay đối với các dự án của Novaland: các dự án của Novaland có thể sẽ có những tiến triển về mặt pháp lý trong thời gian tới. Cụ thể, Aqua City đã được phê duyệt quy hoạch 1/10.000 và dự kiến có thể được phê duyệt quy hoạch 1/5.000 trong tháng này, sau đó tiến tới quy hoạch 1/500 vào tháng 6/2025.

Cho vay năng lượng tái tạo: MBB có kế hoạch mở rộng dư nợ cho vay đối với các dự án năng lượng tái tạo, với mục tiêu nâng tỷ trọng từ mức hiện tại 8,5% lên 9,5% tổng dư nợ.

Đối với Sacombank, trong quý 1/2025, lợi nhuận trước thuế tăng 38,5% so với cùng kỳ, đạt 3.700 tỷ đồng. Tăng trưởng tín dụng 4,7% so với đầu năm, nhưng tỷ lệ nợ xấu tăng nhẹ lên 2,2%. Tăng trưởng huy động vốn 3,3% so với đầu năm.

Sacombank dự định mua lại công ty chứng khoán để trở thành công ty con (sở hữu trên 50%) với tổng mức đầu tư dự kiến 1,5 nghìn tỷ đồng.

Về thanh lý tài sản có vấn đề: Sacombank đã hoàn nhập dự phòng 100 tỷ đồng đối với dự án khu công nghiệp Phong Phú, dẫn đến giảm số dư VAMC. Ngân hàng dự kiến thu hồi thêm từ 2.400 tỷ đồng đến 3.200 tỷ đồng từ dự án này trong năm 2025 và hoàn tất việc thu hồi vào năm 2026. Tổng mức dự phòng cho dự án khu công nghiệp Phong Phú là 3.700 tỷ đồng.

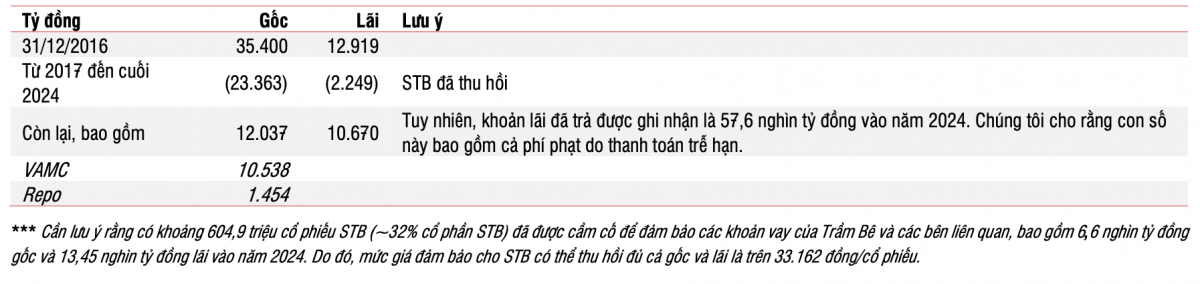

Chi tiêu các khoản vay của Trầm Bê như sau:

|

Tỷ trọng cho vay đối với lĩnh vực xuất khẩu nằm trong khoảng 3,5% - 3,7% tổng dư nợ khách hàng.

Đối với Techcombank, lợi thuận trước thuế quý 1/2025 giảm 7,2% so với cùng kỳ, đạt 7.200 tỷ đồng, chủ yếu do sự sụt giảm nhẹ trong thu nhập lãi thuần. NIM giảm xuống 3,57% ( giảm 79 điểm cơ bản so với cùng kỳ, hoặc giảm 27 điểm cơ bản so với quý trước).

Áp lực cạnh tranh gia tăng gây sức ép lên NIM. Trong khi ảnh hưởng của chính sách lãi suất linh hoạt lên lợi suất tài sản chủ yếu diễn ra vào quý 2/2024 và quý 3/2024, việc gia tăng cạnh tranh giữa các ngân hàng là nguyên nhân chính khiến NIM giảm trong quý 1/2025.

Tác động của thuế đối ứng: Tổng dư nợ liên quan tới các công ty xuất/nhập khẩu đến Mỹ là 10.600 tỷ đồng, tương đương 1,6% tổng dư nợ của khách hàng.

Tăng trưởng tín dụng chủ yếu đến từ lĩnh vực bất động sản: Trong đó, các khoản giải ngân cho vay mua nhà mới đạt 20.000 tỷ đồng, đến từ một số dự án như Vinhomes Global Gate, Ocean Park 1, 2, 3, Vinhomes Royal Island Vu Yen, và The Global City. Trong khi đó, thị trường giao dịch bất động sản thứ cấp vẫn chưa có nhiều khởi sắc.

Với nhiều chính sách hấp dẫn để giữ và thu hút khách hàng, tốc độ trả trước/tất toán các khoản vay mua nhà tại Techcombank đã giảm đi trong quý 1/2025 (chỉ đạt 14.000 tỷ đồng, giảm 31,2% so với cùng kỳ).

Cho vay mua nhà chiếm 62,5% tổng nợ xấu, khoảng 4.900 tỷ đồng (tăng 24% so với quý trước). Với việc lãi suất cho vay mua nhà vẫn ở mức thấp, việc nợ xấu gia tăng chủ yếu đến từ những khách vay mua nhà với mục đích đầu cơ và gặp vấn đề về dòng tiền khi các dự án nhà đã mua trước đó có thanh khoản thấp trong bối cảnh thị trường hiện nay.

Đối với ACB, tỷ trọng cho vay các doanh nghiệp xuất nhập khẩu của ACB chỉ chiếm khoảng 5% tổng dư nợ, ngân hàng rất thận trọng trong việc chọn lựa các doanh nghiệp trong các khu công nghiệp, đặc biệt là các doanh nghiệp xuất nhập khẩu và các công ty FDI.

Cụ thể, ACB đã chọn lọc những doanh nghiệp không có tỷ trọng xuất khẩu quá lớn đối với một thị trường duy nhất. Hầu hết các khách hàng của ACB có sự đa dạng về thị trường xuất khẩu và thường có từ 10% đến 20% doanh thu đến từ thị trường Mỹ. Do đó, ACB kỳ vọng sẽ ít bị ảnh hưởng bởi chính sách thuế quan của Mỹ.

Đối với MSB, danh mục xuất nhập khẩu, bao gồm các mặt hàng gỗ, cá tra, và dệt may, chiếm 9,5% tổng dư nợ khách hàng trong quý 1/2025 (xấp xỉ 18.000 tỷ đồng). Trong kịch bản xấu nhất, MSB ước tính khoảng 2,34% dư nợ đó trở thành nợ xấu (tương đương 427 tỷ đồng).

Đối với VPBank, khoảng 2,5% tổng dư nợ của VPBank có liên quan đến các ngành xuất khẩu sang Mỹ.

Tỷ trọng của khối doanh nghiệp FDI vẫn thấp, với 10.000 tỷ đồng tiền gửi (chiếm 0,9% tổng tiền gửi) và 6.000 tỷ đồng dư nợ (chiếm 0,6% tổng tín dụng). Nhìn chung, tác động trực tiếp được đánh giá là không đáng kể.

Tác động gián tiếp — hiện tại khó định lượng — có thể xuất hiện ở phía cầu tiêu dùng, đặc biệt trong các phân khúc thu nhập thấp, bao gồm công nhân tại các khu công nghiệp phía Nam, các ngành dệt may da giày và thủy sản..

Chất lượng tài sản: Sự gia tăng tỷ lệ nợ xấu trong quý 1/2025 chủ yếu xuất phát từ các khoản cho vay mua nhà trước đó đã được cơ cấu, bao gồm các khoản vay liên quan đến các dự án của Novaland.

Khoảng 30% các khoản vay mua nhà liên quan đến Novaland đã có tiến triển nhất định về mặt pháp lý, trong khi lộ trình xử lý 70% còn lại đang được xây dựng. Nợ xấu liên quan đến bất động sản dự kiến sẽ tiếp tục gia tăng trong quý 2/2025, và sau đó sẽ dần được kiểm soát và ổn định từ nửa cuối năm 2025 trở đi.