Điểm nhanh bức tranh lợi nhuận ngành ngân hàng 6 tháng đầu năm

Theo kết quả điều tra xu hướng kinh doanh của Vụ Dự báo – Thống kê, Ngân hàng Nhà nước, tình hình kinh doanh tổng thể và lợi nhuận trước thuế của hệ thống ngân hàng trong Quý II có nhiều cải thiện, nhưng bức tranh toàn ngành ngân hàng chưa thực sự rõ nét và đạt được nhiều kỳ vọng.

Lợi nhuận ngành ngân hàng được dự báo tăng trưởng chậm lại ở mức 12%, trước đó lợi nhuận toàn ngành Quý I/2024 tăng 14% so với cùng kỳ. Nguyên nhân đến từ biên lãi ròng tiếp tục chịu áp lực giảm, khi lãi suất cho vay giảm theo yêu cầu của Ngân hàng Nhà nước, trong khi lãi suất huy động tăng nhẹ ở hầu hết ngân hàng. Các chuyên gia của Chứng khoán MBS đánh giá biên lợi nhuận (NIM) của ngành ngân hàng sẽ tiếp tục chịu áp lực giảm khi lãi suất cho vay dự báo sẽ giảm thêm, trong khi lãi suất huy động đã tăng nhẹ ở hầu hết các ngân hàng.

Điểm sáng trong bức tranh của ngành ngân hàng Quý II thuộc về tăng trưởng tín dụng, ghi nhận mức tăng gấp 4 lần so với Quý I, ước đạt 4,17% so với mức 0,26% vào cuối Quý I/2024 nhưng vẫn thấp hơn so với cùng kỳ, do đó nhìn chung lãi thuần vẫn chưa thể tăng mạnh.

Trong khi đó, công ty Chứng khoán SSI đánh giá, lợi nhuận của ngành ngân hàng trong Quý II có sự phân hóa rõ rệt khi chứng kiến những ngân hàng ghi nhận mức tăng lợi nhuận lên tới 60% so với cùng kỳ nhưng cũng có những ngân hàng mức tăng trưởng chỉ ở mức một con số hay thậm chí có ngân hàng bị đánh giá sẽ có lợi nhuận đi lùi trong Quý II/2024.

Nhìn chung lợi nhuận sau thuế của các ngân hàng sẽ có mức tăng trưởng không cao, mức tăng nổi bật ở một số ngân hàng có tăng trưởng tín dụng tốt như LPBank, VPBank, HDBank; một số ngân hàng ghi nhận lợi nhuận tăng trưởng âm do lợi nhuận sau thuế cùng kỳ năm ngoái ở mức cao.

Điểm sáng trong bức tranh còn nhiều màu xám

Giữa nhiều ngân hàng có dự kiến lợi nhuận đi ngang (VCB, TPB) hoặc thậm chí đi lùi (BIDV, OCB), các chuyên gia tín dụng MBS đánh giá cao kết quả kinh doanh Quý II của LPBank nhờ tăng trưởng ấn tượng. Đây là ngân hàng đầu tiên công bố kết quả kinh doanh và hiện cũng là ngân hàng duy nhất có mức tăng trưởng lợi nhuận Quý II lên tới 3 con số.

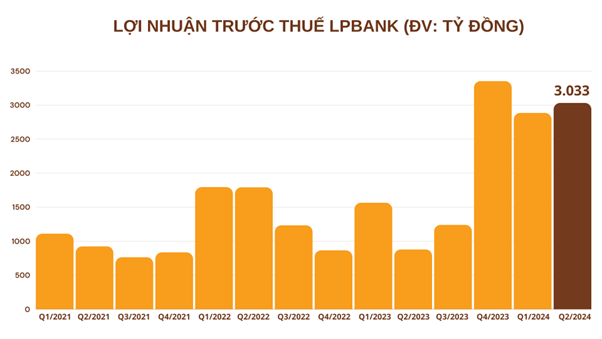

Cụ thể, LPBank ghi nhận lợi nhuận trước thuế 6 tháng đầu năm đạt 5.919 tỷ đồng, tăng trưởng 142% so với cùng kỳ. Trước đó, lợi nhuận trước thuế Quý I của Ngân hàng này đạt hơn 2.886 tỷ đồng. Với lợi nhuận Quý II ở mức trên 3.033 tỷ đồng, Ngân hàng Lộc Phát Việt Nam ghi nhận tăng trưởng lợi nhuận ở 2 Quý liên tiếp và tăng gấp gần 3,5 lần cùng kỳ năm trước. MBS đánh giá đây là một trong số ít những ngân hàng vượt qua được trở ngại của thị trường 6 tháng đầu năm 2024.

Trong năm 2024, LPBank đặt kế hoạch kinh doanh với lợi nhuận trước thuế đạt mức 10.500 tỷ đồng, tăng gần 50% so với năm 2023. Như vậy, Ngân hàng này đã thực hiện được hơn 56% kế hoạch lợi nhuận cả năm. Trước đó, trong Quý I, LPBank cũng là ngân hàng có tốc độ tăng lợi nhuận trước thuế cao thứ 2 toàn ngành.

Chuyên gia của tổ chức tín dụng này đánh giá, kết quả ấn tượng của LPBank có được kết quả này là nhờ ngân hàng đã đẩy mạnh tăng trưởng tín dụng ngay từ những tháng đầu năm. Bên cạnh đó, LPBank cũng chú trọng thúc đẩy bán chéo các sản phẩm dịch vụ, đặc biệt phải kể đến sản phẩm kinh doanh ngoại tệ, kiều hối, xuất nhập khẩu…Nguồn thu nhập lõi chiếm 77% tổng thu nhập (TOI). Đặc biệt, nỗ lực đa dạng hóa nguồn thu của Ngân hàng Lộc Phát Việt Nam đã mang lại kết quả là tỷ trọng phi tín dụng tăng đáng kể. Tỷ trọng thu ngoài lãi đóng góp 22,63% trong cơ cấu tổng thu nhập, đạt 2.079 tỷ đồng trong 6 tháng đầu năm.

Ở khả năng huy động vốn, với lợi thế mạng lưới rộng lớn (sở hữu hơn 1.200 điểm giao dịch), LPBank dễ dàng tiếp cận tới nhiều tệp khách hàng có nhu cầu sử dụng dịch vụ tài chính. Kết quả huy động vốn trong 6 tháng đầu năm của Ngân hàng đạt 336.978 tỷ đồng. Phía đầu ra, dư nợ cho vay thị trường 1 đạt 317.417 tỷ đồng, tăng trưởng tín dụng 15,23% so với thời điểm 31/12/2023.

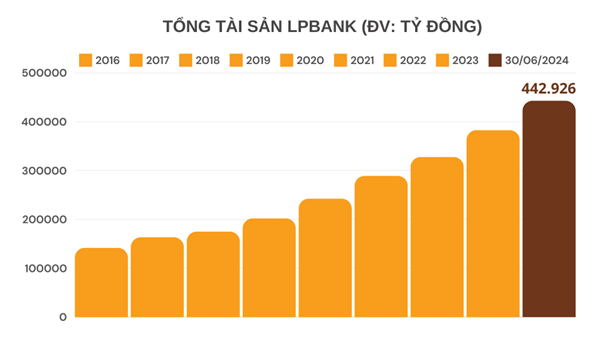

Tính đến hết 30/6/2024, quy mô tổng tài sản của Ngân hàng này là 442.926 tỷ đồng, mở rộng 16% so với thời điểm đầu năm. Trong đó, tốc độ tăng trưởng tín dụng và huy động tiếp tục duy trì ở mức tốt.

Như vậy, bức tranh kết quả kinh doanh 6 tháng đầu năm của ngành ngân hàng có sự phân hóa nhất định. Các ngân hàng có chiến lược kinh doanh tốt, nguồn vốn dồi dào và đa dạng hóa được các nguồn thu phí sẽ có nhiều cơ hội tăng trưởng và giữ được mức lợi nhuận tốt dù chịu nhiều áp lực từ thị trường. Ngược lại, chắc chắn sẽ có những ngân hàng sẽ phải tiếp tục tìm các giải pháp tái cấu trúc để vượt khó, xử lý các vấn đề rủi ro nợ xấu và biên độ lợi nhuận có xu hướng ngày càng thu hẹp.

Linh Cầm