Báo cáo phân tích mới đây của Chứng khoán Mirae Asset về Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank - Mã: STB) cho biết, trong quý II/2025 không có thêm tiến triển nào được báo cáo liên quan tới khoản vay Khu công nghiệp (KCN) Phong Phú.

Theo báo cáo, tại biên bản Đại hội đồng cổ đông tháng 4/2025, Sacombank xác nhận đã trích lập dự phòng cho toàn bộ khoản nợ liên quan đến KCN Phong Phú.

Cụ thể, riêng khoảng dự phòng cho KCN Phong Phú là 3.548 tỷ đồng. Ngoài ra, nếu tính tổng tất cả nợ xấu với tài sản tồn đọng (không chỉ riêng KCN Phong Phú), con số cuối năm 2024 là khoảng 18.000 tỷ đồng và đã được trích lập dự phòng đầy đủ.

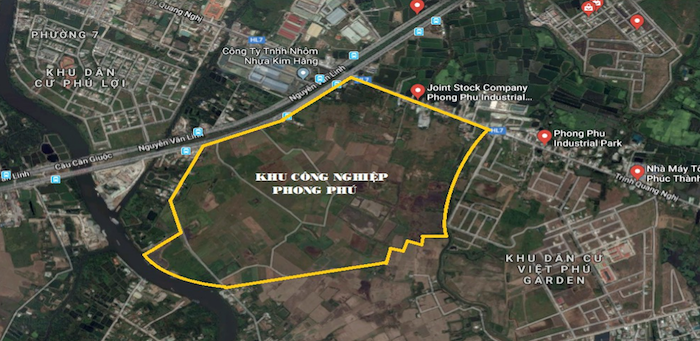

Nói thêm về khoản nợ KCN Phong Phú, đây là dự án có quy mô hàng trăm hecta nằm ở cửa ngõ phía Nam TP HCM (quận Bình Chánh), do CTCP Khu công nghiệp Phong Phú làm chủ đầu tư.

Dự án là tài sản đảm bảo cho các khoản nợ phát sinh từ việc cho vay của SouthernBank giai đoạn 2011 - 2012. Đến năm 2015, SouthernBank sáp nhập vào Sacombank thì khoản nợ này trở thành nợ xấu mà Sacombank phải xử lý. Năm 2023, Sacombank đã tổ chức bán đấu giá 18 khoản nợ được bảo đảm bằng tài sản tại dự án KCN Phong Phú, cũng là lần thứ 6 Sacombank rao bán khoản nợ này với giá khởi điểm là 7.934 tỷ đồng.

Dẫn số liệu từ báo cáo của Mirae Asset, tính đến nay Sacombank đã thu hồi được 1.600 tỷ đồng (chiếm 20% tổng khoản nợ) và đã dùng cho trích lập nợ xấu. Sacombank đặt mục tiêu thu hồi 30-40% trong năm 2025 và khoảng 40% còn lại sẽ kéo dài sang 2026.

|

| KCN Phong Phú nằm trên mặt tiền đường Nguyễn Văn Linh (Bình Chánh, TP HCM). Dự án có quy mô 134 ha, bao gồm 67 ha đất công nghiệp và 67 ha đất dịch vụ công nghiệp (nhà ở chuyên gia, siêu thị, bệnh viện). |

Các chuyên gia Mirae Asset nhận định tình hình nợ xấu Sacombank vẫn hiện hữu, tuy nhiên dư địa gia tăng thêm đang bị thu hẹp.

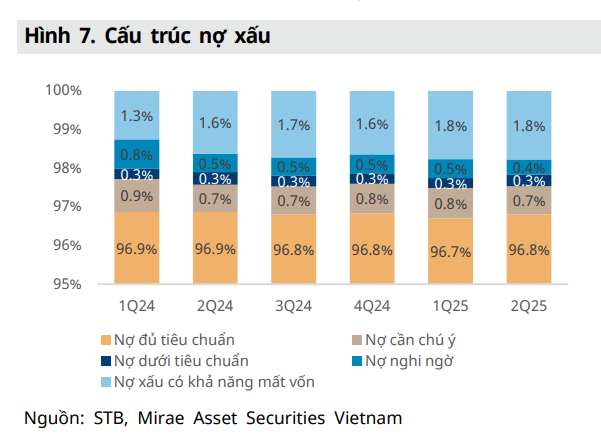

Theo báo cáo tài chính quý II/2025, danh mục cho vay của Sacombank vẫn chủ yếu là các khoản vay hiện hành, chiếm khoảng 96,7 – 96,9% tổng dư nợ từ quý I/2024 đến quý II/2025, phản ánh chất lượng tín dụng duy trì ổn định.

Bên cạnh đó, tỷ lệ nợ xấu nội bảng – gồm nợ dưới chuẩn, nghi ngờ và có khả năng mất vốn, dao động trong khoảng 2–3%, cho thấy chưa có dấu hiệu rủi ro hệ thống đáng kể.

Tuy nhiên, nhóm nợ “có khả năng mất vốn” (nhóm 5) đã tăng từ 1,3% trong quý I/2024 lên 1,8% trong quý II/2025. Theo Mirae Asset, diễn biến này phản ánh áp lực kéo dài từ đại dịch COVID-19, cùng với sự suy yếu của thị trường bất động sản và giá trị tài sản đảm bảo.

|

Một điểm đáng chú ý khác là sự dịch chuyển cơ cấu cho vay. Tỷ trọng cho vay bán lẻ của Sacombank giảm từ 59% năm 2021 xuống còn 46% trong quý II/2025, phản ánh sự chuyển dịch rõ rệt sang khối doanh nghiệp.

Các lĩnh vực sản xuất, chế biến và giáo dục tăng tỷ trọng, còn tài chính và thương mại giữ ổn định. Đặc biệt, cho vay mục doanh nghiệp kinh doanh bất động sản đã chiếm 14,6% tổng dư nợ tính đến hết quý II/2025. Xu hướng này phổ biến trong toàn hệ thống ngân hàng nhưng cũng kéo theo rủi ro tập trung.

Về triển vọng, Mirae Asset nhận định áp lực trích lập dự phòng của Sacombank dự kiến duy trì thấp trong năm 2025 nhờ hai yếu tố.

Thứ nhất, xử lý xong trái phiếu VAMC - Sacombank đã trích lập đầy đủ hoặc thu hồi được tiền mặt cho các trái phiếu này (chỉ còn chờ thủ tục quyết toán cuối cùng).

Thứ hai, chất lượng tín dụng ổn định - các khoản nợ quá hạn và tái cơ cấu tiếp tục giảm, trong khi rủi ro tập trung và quan hệ bên liên quan (theo CIC) vẫn ở mức thấp.

Về kết quả kinh doanh trong nửa đầu năm nay, Sacombank ghi nhận tổng thu nhập hoạt động và lợi nhuận trước thuế lần lượt đạt 15.566 tỷ đồng và 7.331 tỷ đồng, tăng lần lượt 11% và 37% so với cùng kỳ.

Trong đó, thu nhập lãi thuần đạt 13.448 tỷ đồng, tăng 11,4% nhờ ngân hàng chủ động giảm chi phí vốn để duy trì chỉ số NIM ở mức 3,6%.

Mặt khác, thu nhập ngoài lãi đạt 2.118 tỷ đồng, tăng 8% chủ yếu đến từ thu nhập phí (1.648 tỷ đồng, tăng 31%) và kinh doanh ngoại hối và vàng (534 tỷ đồng, tăng 13%). Ngược lại, ngân hàng gần như không ghi nhận thêm khoản thu hồi từ xử lý nợ xấu trong năm 2024.