|

Nguyên nhân khiến các ngân hàng đẩy mạnh phát hành trái phiếu riêng lẻ là do nhu cầu tăng vốn trung, dài hạn và tăng vốn cấp 2.

Rầm rộ phát hành trái phiếu lãi suất thấp, ai là bên mua?

Chỉ trong vòng hơn 1 tháng gần đây, hàng loạt ngân hàng công bố huy động thành công hàng ngàn tỷ đồng thông qua phát hành trái phiếu riêng lẻ. Mặc dù lãi suất thấp hơn nhiều so với trái phiếu doanh nghiệp, song toàn bộ trái phiếu riêng lẻ ngân hàng phát hành vẫn “cháy hàng”.

Ngày 16/8, Ngân hàng ABBank đã phát hành thành công 500 tỷ đồng trái phiếu riêng lẻ, lãi suất cố định 3,5%/năm với kỳ hạn 2 năm, chủ yếu nhằm bổ sung vốn trung, dài hạn, đáp ứng nhu cầu vay của khách hàng. ABBank cho biết, một nhà đầu tư tổ chức trong nước đã mua 100% lượng trái phiếu do ngân hàng này phát hành.

Cũng trong ngày 16/8, Ngân hàng VIB phát hành thành công 100 tỷ đồng trái phiếu riêng lẻ kỳ hạn 7 năm, lãi suất bằng lãi suất tham chiếu cộng 2%/năm. Trước đó, vào ngày 12/8, ngân hàng này đã phát hành riêng lẻ 150 tỷ đồng trái phiếu kỳ hạn 7 năm để tăng vốn cấp 2. Toàn bộ trái phiếu của VIB được một công ty chứng khoán và một quỹ đầu tư chứng khoán mua trọn.

Trước đó, ngày 12/8, BIDV đã phát hành thành công 500 tỷ đồng trái phiếu riêng lẻ kỳ hạn 8 năm với lãi suất áp dụng là lãi suất thả nổi cộng với 0,9%/năm. Toàn bộ số trái phiếu này đã được bán cho một tổ chức tín dụng trong nước. Số vốn thu được sẽ được ngân hàng sử dụng để tăng quy mô vốn hoạt động, đáp ứng nhu cầu vay trung, dài hạn của khách hàng. Lượng trái phiếu phát hành trên cũng thỏa mãn các điều kiện để tính vào vốn cấp 2.

Một “ông lớn” khác là VietinBank đã thông báo về đợt phát hành trái phiếu riêng lẻ đợt 9 và đợt 10 năm 2021, dự kiến phát hành trong tháng 8 hoặc tháng 9. Theo đó, trái phiếu có kỳ hạn 7 năm, tổng giá trị là 100 tỷ đồng. Đầu tháng 7/2021, VietinBank đã phát hành riêng lẻ 100 tỷ đồng trái phiếu kỳ hạn 8 năm cho một công ty chứng khoán và một công ty bảo hiểm trong nước để tăng vốn cấp 2.

Cũng trong tháng 7/2021, ACB công bố phát hành thành công 2.500 tỷ đồng trái phiếu riêng lẻ kỳ hạn 3 năm, lãi suất 3,5%/năm. Mục đích của đợt phát hành này là để tăng quy mô vốn hoạt động, đáp ứng nhu cầu tín dụng cũng như tuân thủ các chỉ tiêu an toàn vốn…

Như vậy, hầu hết lượng trái phiếu ngân hàng phát hành gần 2 tháng qua đều do các công ty chứng khoán và ngân hàng mua lại.

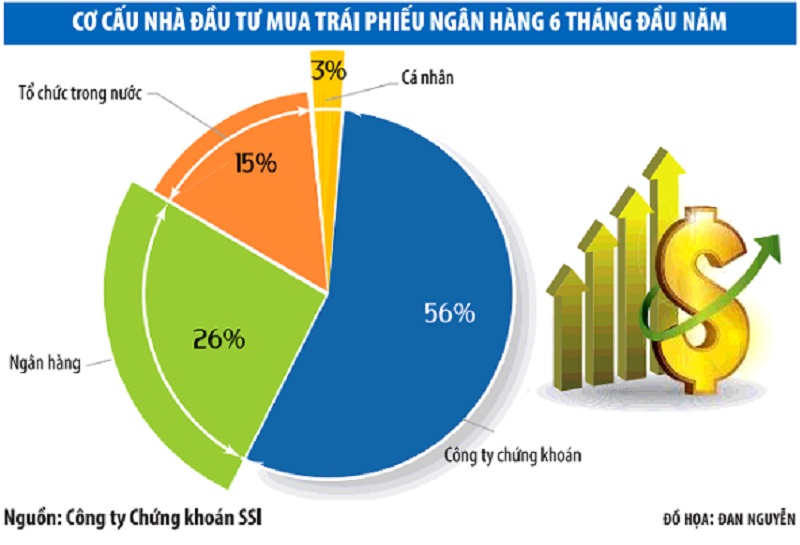

Số liệu của Công ty Chứng khoán SSI cũng cho thấy, trong 6 tháng đầu năm nay, các ngân hàng là quán quân phát hành trái phiếu, song có tới 82% lượng trái phiếu ngân hàng phát hành được bán cho tổ chức tín dụng khác và công ty chứng khoán. Hầu hết các công ty chứng khoán đều có mối quan hệ mật thiết với ngân hàng, nên “trùm cuối” mua lại hầu hết trái phiếu ngân hàng trên thị trường vẫn là các nhà băng.

|

Bất thường trái phiếu ngân hàng?

Trái phiếu ngân hàng có lãi suất thấp hơn rất nhiều so với trái phiếu doanh nghiệp (3-7%/năm, trong khi trái phiếu doanh nghiệp lãi suất thường 10%/năm). Vậy tại sao các ngân hàng vẫn rầm rộ mua chéo trái phiếu lẫn nhau?

Ông Trần Tuấn Anh, Giám đốc Kinh doanh thuộc Công ty chứng khoán Mirae Asset giải thích, nguyên nhân khiến các ngân hàng đẩy mạnh phát hành trái phiếu riêng lẻ là do nhu cầu tăng vốn trung, dài hạn và tăng vốn cấp 2 để đảm bảo yêu cầu an toàn vốn của Ngân hàng Nhà nước. Ngân hàng nào dư thừa tỷ lệ an toàn vốn, thì có thể đầu tư vào trái phiếu tăng vốn cấp 2 của ngân hàng khác.

Về phía công ty chứng khoán, thay vì tiền gửi vào ngân hàng, các công ty chứng khoán có thể đầu tư vào trái phiếu ngân hàng và sử dụng làm tài sản đảm bảo thế chấp tại ngân hàng khi cần thiết.

“Hơn nữa, với công ty chứng khoán, nghiệp vụ là đầu tư trước, sau đó phân phối tới các nhà đầu tư tiếp theo. Đó là hoạt động rất thông thường của ngân hàng đầu tư và công ty chứng khoán. Đối tượng phân phối của chúng tôi là các quỹ đầu tư, công ty bảo hiểm, doanh nghiệp và nhà đầu tư cá nhân chuyên nghiệp”, ông Tuấn Anh cho hay.

Trong khi đó, TS. Nguyễn Trí Hiếu, chuyên gia kinh tế phán đoán, việc ngân hàng mua chéo trái phiếu lẫn nhau là do một số nguyên nhân.

Thứ nhất, một số ngân hàng đang thừa vốn, khó tăng trưởng cho vay, nên tìm đến các kênh đầu tư khác, trong đó có trái phiếu.

Thứ hai, tăng vốn vẫn là nhu cầu thường trực của các ngân hàng hiện nay, khi vốn chủ sở hữu của các ngân hàng đa phần còn mỏng, tín dụng tăng nhanh hơn nhiều so với tốc độ tăng của vốn chủ sở hữu khiến tỷ lệ an toàn vốn luôn trong tình trạng cần gia cố.

Thứ ba, từ năm 2020 đến nay, việc áp dụng giãn, hoãn trả nợ theo Thông tư 01 và Thông tư 03 khiến một lượng lớn dòng tiền trả nợ của doanh nghiệp không về ngân hàng (đáng lẽ đến kỳ trả nợ, nhưng doanh nghiệp được ngân hàng giãn nợ). Điều này khiến một phần vốn của ngân hàng bị thiếu hụt và phải tăng phát hành trái phiếu riêng lẻ để bù đắp.

Nhìn vào lượng trái phiếu riêng lẻ mà ngân hàng phát hành thời gian gần đây, có thể thấy, đa phần ngân hàng phát hành trái phiếu kỳ hạn 2-3 năm. Điều này cho thấy, khả năng các ngân hàng đang thiếu hụt nguồn vốn trung, dài hạn tạm thời.

Trao đổi với phóng viên Báo Đầu tư, TS. Lê Xuân Nghĩa, chuyên gia ngân hàng cho rằng, chính sách giãn, hoãn nợ khiến nhiều ngân hàng đang chịu áp lực thanh khoản khá lớn và phải nâng lãi suất huy động lên khá cao.

Một số chuyên gia nhận định, việc ngân hàng bán chéo trái phiếu cho nhau, bên cạnh nhu cầu thực của một số ngân hàng thừa vốn, thì có sự thỏa thuận ngầm của một số ngân hàng để giúp nhau hạ chi phí vốn, tăng nguồn vốn trung, dài hạn. Giải pháp này giúp các ngân hàng đảm được tỷ lệ an toàn vốn, song cũng sẽ khiến bức tranh về quy mô vốn trung, dài hạn của một số tổ chức tín dụng trở nên thiếu thực chất. Mặt khác, việc các ngân hàng bán chéo trái phiếu cho nhau cũng khiến vốn chảy lòng vòng trong hệ thống tài chính và đến tay nhà đầu tư cá nhân, không đi vào được sản xuất, kinh doanh.

Hà Tâm/Baodautu.vn