Khi Covid-19 bùng phát, lãnh đạo giới ngân hàng lo không tránh khỏi tác động tiêu cực khi doanh nghiệp lao đao. Đến hết nửa năm, một số lãnh đạo nhà băng khi được hỏi vẫn không tự tin lượng hóa tác động của Covid-19 lên kết quả kinh doanh và sức khoẻ của ngành.

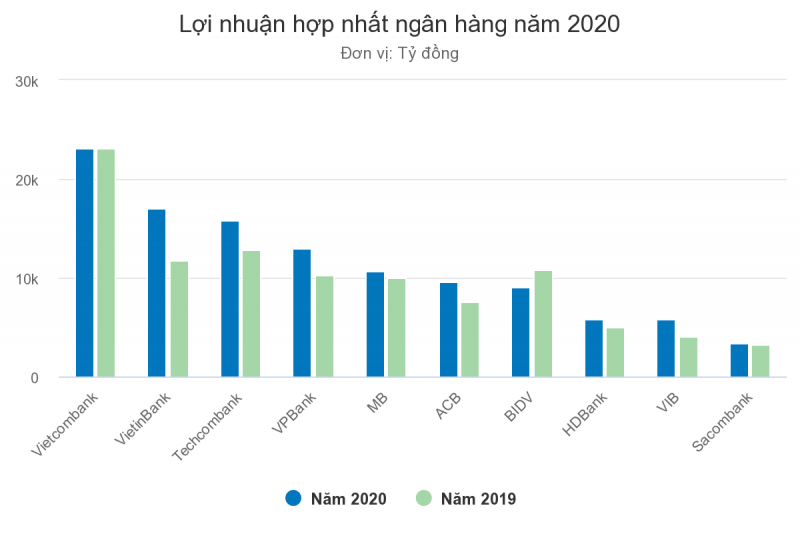

Nhưng phần lớn nhà băng đều kết thúc một năm Covid-19 với mức tăng trưởng lợi nhuận hai chữ số và tỷ lệ nợ xấu không tăng mà thậm chí giảm so với hồi đầu năm.

Đánh giá về việc các ngân hàng vẫn đạt lợi nhuận cao năm qua trong bối cảnh đại dịch COVID-19 bùng phát, chuyên gia phân tích tài chính cao cấp của CTCK VCSC- ông Nguyễn Duy Phương cho rằng, sở dĩ các ngân hàng đạt lãi cao năm qua là do tỷ lệ NIM (biên lãi ròng) tăng cao khi chi phí đầu vào giảm mạnh, lãi suất cho vay ra có giảm nhưng chưa theo kịp đà giảm của lãi suất huy động. Đánh giá diễn biến lãi suất trong năm 2021, ông Phương cho rằng, lãi suất cho vay vẫn khó giảm mạnh, cho dù lãi suất đầu vào có thể giảm thêm. Hiện nay theo quan sát thực tế một số ngân hàng vẫn giữ nguyên lãi suất cũ với các khoản vay trung - dài hạn chưa đến kỳ trả nợ, khiến nhiều người dân phải đi vay với lãi cao. Chênh lệch lãi suất huy động và cho vay lớn khi lãi suất huy động bình quân chỉ 3-5%/năm, nhưng có những khoản vay vẫn treo lãi suất 9-10%/năm. Trong khi Ngân hàng Nhà nước đã nhiều lần giảm lãi suất điều hành, tạo điều kiện cho các ngân hàng có nguồn vốn đầu vào giá rẻ, thì không có lý do gì các ngân hàng cho vay lãi suất cao.

Mới đây, Công ty Chứng khoán Rồng Việt cũng đưa ra nhận định, lãi suất huy động đang ở gần mức thấp nhất lịch sử, nhưng lãi suất cho vay vẫn chưa giảm tương ứng nên có thể giảm thêm. Vì thế, Ngân hàng Nhà nước sẽ tiếp tục yêu cầu các tổ chức tín dụng cắt giảm chi phí đi vay, góp phần thúc đẩy tăng trưởng tín dụng trong bối cảnh kinh tế phục hồi. Các chuyên gia của CTCK Rồng Việt cũng dự báo lợi nhuận ngân hàng 2021 mới bắt đầu "ngấm" chi phí dự phòng. Cụ thể, dự thảo sửa đổi Thông tư 01 mới sẽ khiến nợ xấu dần “trồi lên” và gây ra lo ngại về chu kỳ chi phí tín dụng cao. Điều này sẽ tạo ra sự phân hóa lớn trong lợi nhuận ngân hàng năm 2021.

Theo đánh giá của SSI Research, trích lập dự phòng rủi ro tín dụng là yếu tố tạo nên sự phân hóa lợi nhuận của các ngân hàng. Ngân hàng Nhà nước đang trình Thủ tướng nội dung sửa đổi Thông tư 01 về cơ cấu, hoãn thời hạn trả nợ cho khách hàng bị ảnh hưởng bởi Covid-19. Theo dự thảo Thông tư 01 sửa đổi mới nhất, các ngân hàng có thể phải trích lập dự phòng rủi ro tín dụng cho nợ tái cơ cấu trong thời hạn dự kiến tối đa là 3 năm thay vì không phải trích lập như quy định trong Thông tư cũ. Việc dự phòng sẽ ảnh hưởng đến lợi nhuận của ngân hàng. Những ngân hàng đã đẩy mạnh trích lập trong năm trước sẽ ít chịu áp lực từ việc sửa đổi Thông tư 01 và đạt tăng trưởng cao hơn.

Bước sang năm 2021, mặt bằng lãi suất được cho là sẽ còn giảm thêm khi lãnh đạo NHNN đặt ra yêu cầu trong năm nay, các ngân hàng thương mại tiếp tục xây dựng kế hoạch kinh doanh theo hướng giảm lợi nhuận để dành nguồn lực giảm lãi suất cho vay, nhất là đối với khoản vay cũ, khoản vay trung - dài hạn…, để hỗ trợ người dân, doanh nghiệp.

Năm 2021, SSI Research ước tính lợi nhuận trước thuế trung bình của nhóm cổ phiếu ngân hàng sẽ tăng trưởng 21% so với cùng kỳ. Các NHTM quốc doanh ước tính đạt tăng trưởng lợi nhuận trước thuế cao hơn (+ 30%) so với NHTM cổ phần (+17,2%) do lợi nhuận trước thuế năm 2020 của các NHTM quốc doanh ở mức thấp (-6% so với 2019).

Các động lực tăng trưởng lợi nhuận chính trong năm 2021 bao gồm tăng trưởng thu nhập lãi thuần mạnh mẽ hơn, nhờ mở rộng tín dụng và NIM cải thiện nhẹ.

Năm 2021, các chuyên gia ước tính thu nhập lãi thuần sẽ tăng 15% trong khi tăng trưởng tín dụng là 12-13% so với cùng kỳ.

NIM tại nhiều ngân hàng sẽ cải thiện. NIM trung bình năm 2021 của các ngân hàng trong phạm vi nghiên cứu sẽ tăng 10 điểm cơ bản lên 3,56%.

Ngân hàng sẽ tiếp tục được lợi từ việc chi phí vốn giảm khi lãi suất huy động đã giảm từ 2-2,5% vào năm 2020 và mức giảm mạnh diễn ra trong nửa cuối năm 2020. SSI cho rằng lãi suất huy động sẽ dao động trong biên độ hẹp trong nửa đầu năm 2021 và tăng nhẹ (30-50 bps) trong nửa cuối năm 2021 do tín dụng tốt hơn. Môi trường lãi suất huy động thấp này sẽ tiếp tục giúp các ngân hàng tiết kiệm chi phí vốn.

Dự kiến năm 2021, gói hỗ trợ Covid hết hạn. Năm 2020, hệ thống ngân hàng đã miễn/giảm lãi suất cho vay đối với 590.000 khách hàng với tổng dư nợ cho vay là 1 triệu tỷ đồng (11% tổng dư nợ toàn hệ thống), giảm lãi suất cho vay từ 0,5% -2,5%/ năm cho gần 2,3 triệu tỷ đồng dư nợ cho vay mới của 359.000 khách hàng. Khoảng 80% các gói hỗ trợ được thực hiện trong khoảng thời gian từ 23/1 đến 30/6/2020 và đã dần hết hạn vào quý 3/2020. Phần còn lại sẽ hết hạn vào quý 4/2020 và quý 1/2021.

Lyly