Các gã khổng lồ công nghệ Đông Nam Á đang trong cuộc đối chọi với những ngân hàng lớn nhất trong khu vực giành "miếng mồi ngon" là dịch vụ ngân hàng kỹ thuật số. Các "siêu ứng dụng" như GoTo và Grab tìm cách tăng cường áp dụng ngân hàng vào phạm vi dịch vụ ngày càng mở rộng và người chơi hiện tại sử dụng lợi thế khu vực như những thử nghiệm số hóa với nhóm khu vực dân cư đông đúc và tiềm năng nhưng chưa hòa nhập với thế giới công nghệ toàn cầu.

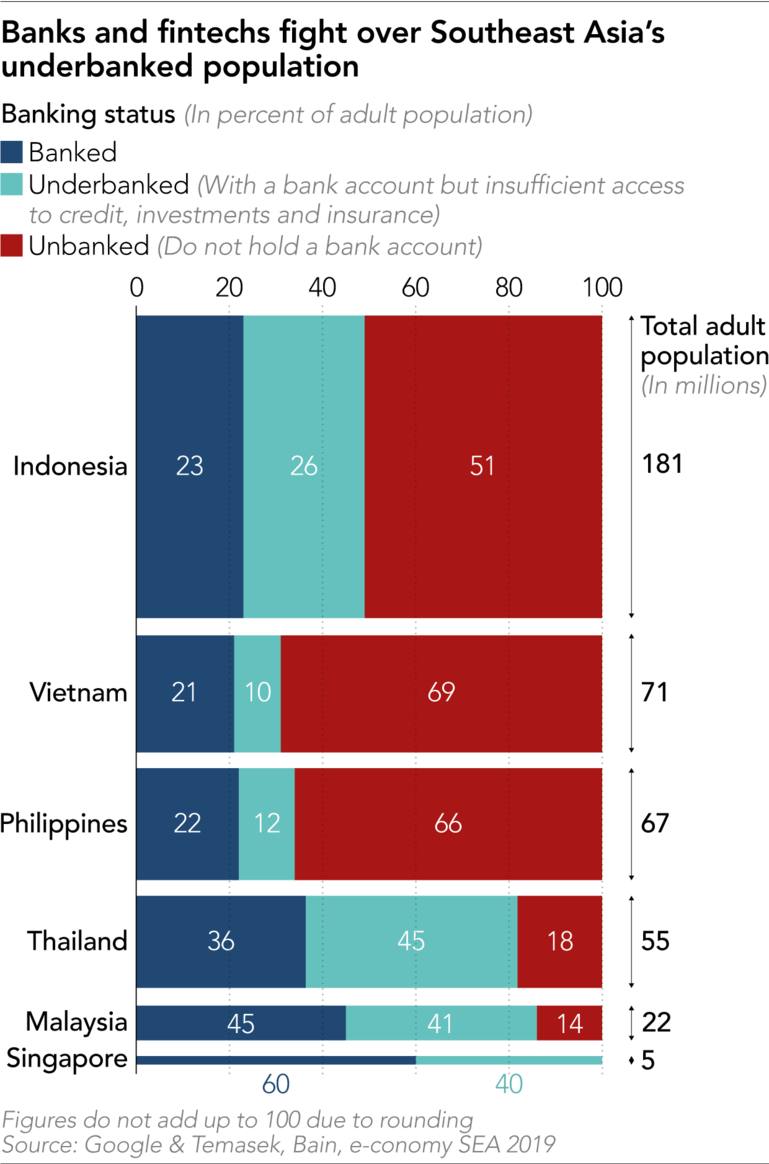

Theo nghiên cứu được thực hiện bởi Google, Temasek Holdings and Bain & Co, khoảng gần 400 triệu người trưởng thành tại Đông Nam Á không có tài khoản ngân hàng, hơn 90 triệu không có khả năng sử dụng dịch vụ bởi mặc dù nhóm này sở hữu tài khoản ngân hàng nhưng thiếu khả năng tiếp cận các sản phẩm đầu tư, bảo hiểm hay tín dụng. Hàng triệu các doanh nghiệp nhỏ và vừa cũng đối mặt với "lỗ hổng" tương tự. Vấn đề trở nên nổi bật ở Indonesia nơi có hơn 70% dân số trưởng thành, khoảng 140 triệu người "không gửi ngân hàng" hoặc "không có khả năng sử dụng", một phần là do chi phí các dịch vụ truyền thống. Việc xây dựng các mạng lưới ngân hàng vật lý, chẳng hạn như ATM bao phủ 17 nghìn hòn đảo nhằm phục vụ những người có thu nhập thấp gần như là không tưởng.

Tuy nhiên sự hưởng ứng công nghệ điện thoại thông minh đang thay đổi toàn bộ bức tranh. GoTo, công ty công nghệ lớn nhất Indonesia sẽ sớm đưa ra các dịch vụ liên kết ngân hàng với đối tác là các doanh nghiệp địa phương, cạnh tranh trực tiếp với những người chơi hiện tại bao gồm DBS Group Holdings của Singapore và United Overseas Bank. Đối với GoTo, kết quả từ thương vụ sát nhập cảu hai trong số gã khổng lồ là Gojek và Tokopedia thuận lợi mở rộng quy mô dịch vụ trên siêu ứng dụng. Chẳng hạn như ví điện tử, GoPay cho phép khách hàng gửi tiền mặt ở cửa hàng tiện lợi và sử dụng ứng dụng để mua sắm, thậm chí đầu tư vi mô vào vàng và các chỉ số tài chính.

Gojek đã mua 22% cổ phần của Bank Jago, một ngân hàng địa phương hồi năm ngoái. Hai bên lên kế hoạch tung ra danh mục đầy đủ dịch vụ ngân hàng. Các khách hàng của GoPay ở Indonesia sẽ sớm nhận được các tin nhắn với nội dung mở tài khoản tại ngân hàng Bank Jago. Tiền đã được chuyển sẵn vào ví điện tử để chi trả cho lần sử dụng đầu tiên. Khách hàng ngay lập tức có cơ hội nhận được thẻ Visa ghi nợ và tiếp cận các chọn lựa đầu tư. Dịch vụ này tương tự như sự kết hợp giữa Amazon.com, Robinhood, PayPal and Citibank trong cùng một ứng dụng. Tham vọng của công ty là "trở thành nhân tố cốt lõi trong các quyết định tài chính của khách hàng", Budi Gandasoebrata từ GoPay cho biết.

Đồng thời, GoTo lên kế hoạch cung cấp các dịch vụ như trên tới nhóm doanh nghiệp nhỏ và vừa hiện đang sử dụng dịch vụ của Gojek và Tokopedia. Gandasoebrata lần nữa chia sẻ: "Chúng tôi nhận thấy tiềm năng và hy vọng trong vòng năm năm tới đây". Không khó để nhận ra tại sao Indonesia đang trở thành khu vực tập trung đổi mới và cạnh tranh trong lĩnh vực ngân hàng. Đây là khu vực có dân số đông nhất với độ tuổi từ 30 hoặc trẻ hơn yêu thích công nghệ. Theo Boston Consulting Group, Indonesia đạt tỷ lệ thanh toán online cao thứ hai tại Đông Nam Á, đứng sau Singapore vào cuối năm 2019. Số lượng tầng lớp trung lưu của Indonesia và khách hàng tiềm năng được kỳ vọng tăng tới 130% trong khoảng thời gian 2019-2024. Doanh thu ngành ngân hàng dự báo tăng từ 47 tỷ đô la lên 77 tỷ đô la trong cùng kỳ.

Đầu năm nay, gã khổng lồ internet Sea có trụ sở tại Singapore, cung cấp dịch vụ thương mại điện tử và ví điện tử cạnh tranh trực tiếp với GoTo, đã mua lại phần lớn quyền kiểm soát của một công ty cho vay nhỏ ở Indonesia có tên là ngân hàng Kesejahteraan Ekonomi, công ty đổi tên thành SeaBank. Akulaku, một công ty khởi nghiệp fintech của Indonesia được hỗ trợ bởi Ant Group của Trung Quốc, cũng tham gia vào cuộc chiến, trở thành cổ đông lớn nhất của ngân hàng Yudha Bhakti, sau này đổi tên thành ngân hàng Neo Commerce.

Tất nhiên, các ngân hàng đương nhiệm lớn ở Đông Nam Á, chẳng hạn như DBS của Singapore và UOB, đã có bước khởi đầu trong cung cấp các dịch vụ ngân hàng kỹ thuật số trong khu vực. UOB ra mắt ngân hàng kỹ thuật số TMRW ở Thái Lan vào năm 2019 và tại khu vực Indonesia vào năm sau. Hiện dịch vụ này đã có hơn 400.000 người dùng. Janet Young, người đứng đầu kênh nhóm và số hóa của UOB, cho biết công ty nhận thức sâu sắc về sự cạnh tranh ngày càng gay gắt từ các gã khổng lồ công nghệ. "Chúng tôi coi họ là đối thủ cạnh tranh vì họ sở hữu hệ sinh thái nhưng họ phải chịu ít yêu cầu hơn vì họ không phải ngân hàng", Janet chia sẻ. Cô nhấn mạnh UOB không sử dụng dịch vụ ngân hàng kỹ thuật số như một "động thái phòng thủ" để chống lại những gã khổng lồ công nghệ. Thay vào đó, "chúng tôi sử dụng làm chiến lược mua lại với chi phí thấp so với kinh doanh truyền thống. Ngân hàng kỹ thuật số có khả năng mở rộng và hiệu quả về chi phí cao hơn rất nhiều".

UOB cũng đang sử dụng TMRW làm phòng thí nghiệm cho sự đổi mới, công ty tin rằng sẽ tăng cường các dịch vụ ngân hàng cốt lõi tại các thị trường phát triển như Singapore. Tháng trước, ngân hàng lên kế hoạch "tìm cách tăng gấp đôi lượng khách hàng bán lẻ phục vụ kỹ thuật số lên hơn 7 triệu khách hàng trên khắp ASEAN vào năm 2026". Young nói: "Hành vi của người tiêu dùng đang bị thu hút bởi kỹ thuật số. Nếu chúng ta không phải là kỹ thuật số, chúng ta sẽ bỏ lỡ khả năng phục vụ họ".

Cuộc chiến giữa các ngân hàng và các công ty fintech nóng lên tại thị trường quê nhà của UOB. Cả Sea và nhà cung cấp dịch vụ siêu ứng dụng có trụ sở tại Singapore, Grab đều có kế hoạch triển khai các dịch vụ ngân hàng kỹ thuật số tại thành phố này vào đầu năm tới. Các nhà phân tích nói rằng các "chiến binh" mang lại sức mạnh nhưng khác nhau cho cuộc chiến. Gavin Yue, một nhà tư vấn nghiên cứu của Kapronasia, một công ty tư vấn tập trung vào fintech, cho biết: “Các tổ chức tài chính đương nhiệm trong dịch vụ ngân hàng kỹ thuật số có lợi thế trong việc thu được tài chính cho các khoản đầu tư, vì họ có nhiều tài sản thế chấp và danh tiếng tốt hơn". "Họ cũng có quyền truy cập tốt hơn vào các quỹ nội bộ, điều này ngụ ý rằng họ được vốn hóa tốt hơn. Nhưng mặt khác, các công ty khởi nghiệp kỹ thuật số có cơ sở hạ tầng dữ liệu linh hoạt hơn, không giống như các tổ chức đương nhiệm phải vật lộn với các lớp công nghệ kế thừa, gây hại cho việc phân tích dữ liệu và sau đó là các sản phẩm, dịch vụ và trải nghiệm tổng thể cung cấp cho người tiêu dùng”, Yue cho hay.

Sự gia nhập của các công ty công nghệ mới nổi như Grab hoặc Sea là một tham vọng, nhưng đồng thời cũng được tính toán. Phần lớn bị thúc đẩy bởi đại dịch, người tiêu dùng ngày càng tìm kiếm các kênh kỹ thuật số để bổ sung cho hầu hết các khía cạnh trong lối sống. Cuộc cách mạng fintech ở Đông Nam Á đang buộc các công ty khác trong hệ sinh thái tài chính, chẳng hạn như Visa và Mastercard phải thích ứng. Matthew Wood, người giám sát quan hệ đối tác kỹ thuật số và fintech của Visa trong khu vực cho biết: "Mỗi năm, chúng tôi hợp tác với 50 đến 60 công ty fintech ở Châu Á - Thái Bình Dương". Cả hai công ty thanh toán đang cạnh tranh mạnh mẽ trong khu vực để mở rộng quan hệ đối tác ngoài các ngân hàng truyền thống. Visa đầu tư vào Gojek vào năm 2019 và Mastercard là đối tác của Grab. Theo Visa, chưa đến một nửa số người tiêu dùng ở Đông Nam Á coi tiền mặt là phương thức thanh toán ưa thích của họ. "Cuối cùng, mục tiêu của chúng tôi là 'loại bỏ' tiền mặt và fintech là động lực lớn thúc đẩy thương mại ở Đông Nam Á ngày càng trở nên kỹ thuật số hơn", Wood nói.

Chuỗi sự cố máy tính mà ngân hàng Nhật Bản Mizuho khiến hầu hết các máy ATM tạm thời ngừng hoạt động, là một lời nhắc nhở về sự khó khăn trong việc nâng cấp các hệ thống cũ, đồng thời đóng cửa các chi nhánh truyền thống tại các thị trường lâu đời. Những người chơi tài chính mới và cũ ở Đông Nam Á có cơ hội xây dựng cơ sở hạ tầng ngân hàng kỹ thuật số dành cho ứng dụng ở những quốc gia như Indonesia. Như Yue đã nói: "Chắc chắn sự cạnh tranh từ những người chơi mới sẽ đồng nghĩa với việc người tiêu dùng được hưởng lợi."

TL (theo Nikkie Asia)