|

| Ảnh minh hoạ |

Chưa đầy hai tháng, Ngân hàng TMCP Bản Việt (BVBank – Mã: BVB) đã công bố hai đợt phát hành cổ phiếu nhằm tăng vốn điều lệ. Ngày 27/5, BVBank thông báo phát hành 20 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP), tương đương 3,624% số cổ phiếu đang lưu hành. Giá chào bán là 10.000 đồng/cp, thấp hơn gần 22% so với thị giá cổ phiếu BVB chốt phiên 9/6 (12.700 đồng/cp). Tổng giá trị phát hành dự kiến là 200 tỷ đồng.

Trước đó vào tháng 4/2025, ngân hàng cũng đã công bố kế hoạch chào bán gần 69 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 8:1, với giá 10.000 đồng/cp. Tổng giá trị phát hành gần 690 tỷ đồng.

Nếu cả hai đợt phát hành hoàn tất, vốn điều lệ của BVBank sẽ tăng từ 5.518 tỷ đồng lên hơn 6.408 tỷ đồng. Đây là mức tăng gần 16%, đưa ngân hàng tiến gần hơn đến nhóm trung bình về quy mô vốn trong hệ thống.

Việc tăng vốn được cho là nhằm phục vụ cho các nhu cầu như mở rộng hoạt động tín dụng, đặc biệt trong mảng bán lẻ, nâng cao tỷ lệ an toàn vốn (CAR), và đầu tư vào hạ tầng công nghệ.

Trước thông tin tăng vốn thông qua chào bán cổ phiếu cho cổ đông hiện hữu và ESOP, cổ phiếu BVB của BVBank đã "phản ứng" kể từ đầu tháng 4, tăng khoảng 21% từ vùng 10.700 đồng/cp lên 12.700 đồng/cp sau hơn 2 tháng.

|

| Nguồn: TradingView |

Theo số liệu báo cáo tài chính quý I/2025 của BVBank, lợi nhuận trước thuế của BVBank đạt 80 tỷ đồng, tăng 16% so với cùng kỳ năm ngoái, chủ yếu nhờ tăng thu nhập lãi thuần và hoạt động kinh doanh ngoại hối khởi sắc. Với kết quả này, ngân hàng thực hiện chưa tới 15% kế hoạch lợi nhuận cả năm.

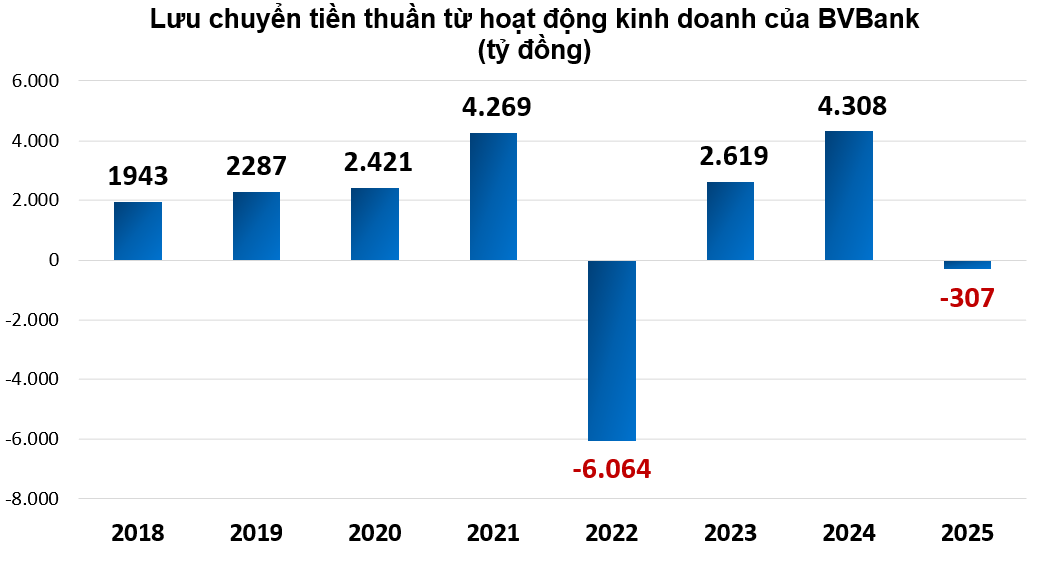

Mặt khác, dòng tiền thuần từ hoạt động kinh doanh của BVBank âm 307 tỷ đồng, dù vậy vẫn đã cải thiện so với mức âm 1.077 tỷ đồng cùng kỳ.

Nguyên nhân khiến dòng tiền âm trong kỳ là do tăng các khoản kinh doanh chứng khoán, tăng cho vay khách hàng và giảm các khoản tiền gửi và vay từ các tổ chức tín dụng khác. Trong khi đó, dòng tiền đầu vào từ tiền gửi của khách hàng và tăng phát hành giấy tờ có giá (một giải pháp để gia tăng nguồn vốn trung, dài hạn như phát hành trái phiếu, chứng chỉ tiền gửi, kỳ phiếu) lại không đủ bù đắp khiến dòng tiền thuần từ hoạt động kinh doanh âm.

|

| Nguồn: Tổng hợp BCTC đã kiểm toán |

Tại ngày 31/3/2025, tổng tài sản của BVBank đạt 110.118 tỷ đồng, tăng 6% so với đầu năm. Như vậy, tỷ suất lợi nhuận trên tài sản của BVBank (ROA) đạt 0,7%; còn tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) là 1,29%.

NIM – biên lãi ròng (được tính bằng thu nhập lãi thuần trên tài sản sinh lãi) của BVBank trong quý I/2025 là 2,45%, tăng 0,36 điểm % so với cùng kỳ năm ngoái nhưng lại giảm 0,12 điểm % so với quý liền trước. BVBank cũng nằm trong nhóm 15 ngân hàng chứng kiến biên lãi ròng NIM sụt giảm so với quý IV/2024.

Theo thống kê, NIM bình quân của 27 ngân hàng đã công bố báo cáo tài chính đạt 3,09% trong quý I/2025, như vậy NIM của BVBank thấp hơn nhiều so với mặt bằng chung. Trong quý đầu năm 2025, cơ cấu tài sản của BVBank có sự dịch chuyển: tiền gửi tại Ngân hàng Nhà nước (tiền gửi thanh toán và quỹ dự trự bắt buộc) giảm mạnh 53%, xuống còn 1.287 tỷ đồng. Trong khi tiền gửi tại các tổ chức tín dụng khác tăng 19% lên 16.077 tỷ đồng.

Trong kỳ, BVBank đẩy mạnh cho vay, đưa dư nợ cho vay khách hàng trong quý tăng 4% sau ba tháng lên 70.821 tỷ đồng, trong đó dư nợ của khách hàng cá nhân chiếm hơn 68% tổng quy mô dư nợ (48.303 tỷ), số còn lại tập trung vào cho vay các công ty cổ phần khác và công ty trách nhiệm hữu hạn khác (hơn 22.000 tỷ).

Nếu tính theo ngành nghề, BVBank đang cho vay nhiều nhất ở nhóm công ty về bán buôn, bán lẻ, sửa chữa ô tô, xe máy với dư nợ cho vay đạt gần 27.378 tỷ đồng, chiếm 39% tổng dư nợ cho vay. Xếp thứ hai là nhóm bất động sản khi dư nợ nhóm này đạt khoảng 12.369 tỷ đồng, chiếm 17% tổng dư nợ.

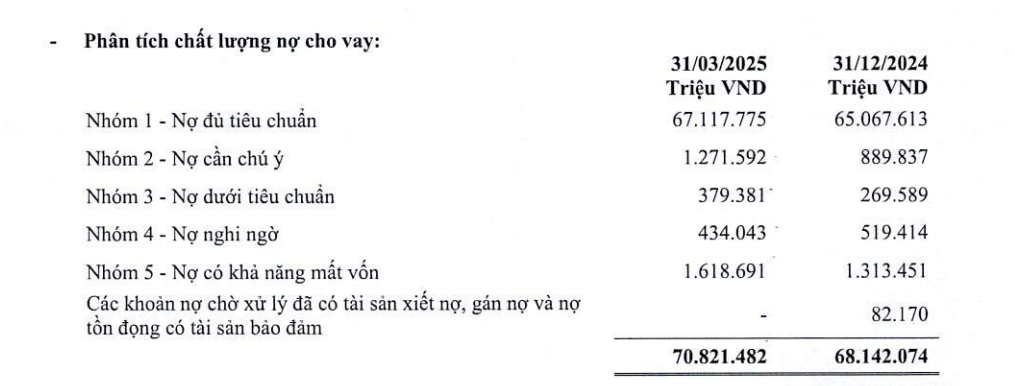

Về chất lượng dư nợ cho vay, tổng nợ xấu của BVBank là 2.432 tỷ đồng, tăng 16% sau ba tháng với khoảng 67% là nợ có khả năng mất vốn – nợ nhóm 5 (1.618 tỷ).

Dư nợ nhóm 5 này đang có xu hướng tăng lên, riêng ba tháng đầu năm đã tăng thêm 300 tỷ đồng. Như vậy, tỷ lệ nợ xấu của BVBank ở mức 3,43% tại cuối quý I/2025, đẩy nhà băng này vào trong top 6 ngân hàng có tỷ lệ nợ xấu cao nhất ngành.

Trong khi đó, tỷ lệ bao phủ nợ xấu - chỉ số đo lường dự phòng rủi ro cho vay khách hàng/quy mô nợ xấu (nhóm 3 - 5) của BVBank tại cuối tháng 3/2025 đạt 44,8%. Con số này khiến BVBank nằm trong top 8 các ngân hàng có tỷ lệ bao phủ nợ xấu thấp nhất ngành. BVBank cũng là số ít ngân hàng có tỷ lệ bao phủ nợ xấu giảm dù quy mô nợ xấu và tỷ lệ nợ xấu vẫn tăng.

Thực tế, tỷ lệ bao phủ nợ xấu cao cho thấy ngân hàng có sự chuẩn bị tốt cho rủi ro, nhưng đồng thời cũng ảnh hưởng tới lợi nhuận. Vì vậy, mỗi ngân hàng đều có tính toán nhằm giữ tỷ lệ bao phủ nợ xấu ở mức hợp lý để vừa dự phòng được nợ xấu, vừa đảm bảo lợi nhuận cho mình.

|

| Nợ xấu của BVBank có xu hướng tăng nhưng tỷ lệ bao phủ nợ xấu giảm. (Nguồn: BCTC quý I/2025). |

Theo bà Trần Thị Khánh Hiền - Giám đốc Khối Nghiên cứu của MBS, có 3 yếu tố chính chi phối ngành ngân hàng trong năm 2025 gồm: Tín dụng, biên lợi nhuận ròng (NIM) và chất lượng tài sản. Với mục tiêu tăng trưởng GDP đạt 8%, tín dụng có thể tăng trưởng 16%, nhưng mức độ tăng trưởng sẽ có sự phân hóa giữa các ngân hàng.

Để NIM ngành ngân hàng dự kiến đạt khoảng 4,5% trong bối cảnh lãi suất đầu vào đi ngang và lãi suất cho vay giảm, những ngân hàng có khả năng giải quyết hiệu quả bài toán đầu vào và đầu ra sẽ có khả năng sinh lời tốt hơn.

Tuy nhiên, tỷ lệ bao phủ nợ xấu vẫn là một vấn đề đáng lo ngại với nhiều ngân hàng. Do đó, thay vì chỉ chú trọng vào thu nhập, nhà đầu tư cần đặc biệt quan tâm đến những ngân hàng có chất lượng tài sản tốt, với tỷ lệ bao phủ nợ xấu cao và khả năng kiểm soát rủi ro tốt.

Việc kết thúc Thông tư 02 sẽ tạo áp lực lớn lên các ngân hàng có tỷ lệ bao phủ nợ xấu thấp, đặc biệt là những ngân hàng như BVBank.

Tại ngày 31/3/2025, BVBank đang ghi nhận tổng cộng trái phiếu đặc biệt do Công ty TNHH MTV Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC) phát hành là 1.552 tỷ đồng, trong đó đã bao gồm trích lập dự phòng 213 tỷ.

Nói thêm, trái phiếu đặc biệt do VAMC phát hành là giấy tờ có giá có thời hạn do VAMC phát hành để mua nợ xấu của ngân hàng (ở đây là BVBank).

Theo quy định, các ngân hàng có tỷ lệ nợ xấu trên 3% đều phải bán nợ xấu lại cho VAMC. VAMC sẽ mua lại nợ xấu từ phía ngân hàng thông qua hình thức phát hành trái phiếu đặc biệt trong thời hạn 5 năm với lãi suất 0% và mỗi năm các ngân hàng sẽ phải trích lập dự phòng rủi ro 20%/năm cho số trái phiếu này.

Từ thời điểm lên sàn UPCoM năm 2020 đến nay, tỷ lệ nợ xấu của BVBank vẫn luôn ở ngưỡng khá cao trong hệ thống và không ngừng leo thang. Hồi 2023, tỷ lệ nợ xấu tại BVBank chính thức vượt qua ngưỡng an toàn 3% và đến cuối tháng 3/2025 đã vọt lên 3,43% như đã đề cập ở trên. Vì vậy, BVBank theo quy định phải bán nợ xấu cho VAMC, đồng thời phải ghi nhận trái phiếu đặc biệt do VAMC phát hành dưới khoản mục “chứng khoán đầu tư nắm giữ đến ngày đáo hạn”.

Bản chất, khi bán nợ cho VAMC, chỉ là cách giúp ngân hàng kéo được tỷ lệ nợ xấu nội bảng về mức cho phép và kéo dài thời gian để trích lập dự phòng cho những khoản nợ xấu này. Hay nói cách khác, VAMC chỉ là nơi “gửi đỡ” nợ xấu và cuối cùng thì chủ thể xử lý khoản nợ xấu này vẫn là ngân hàng.