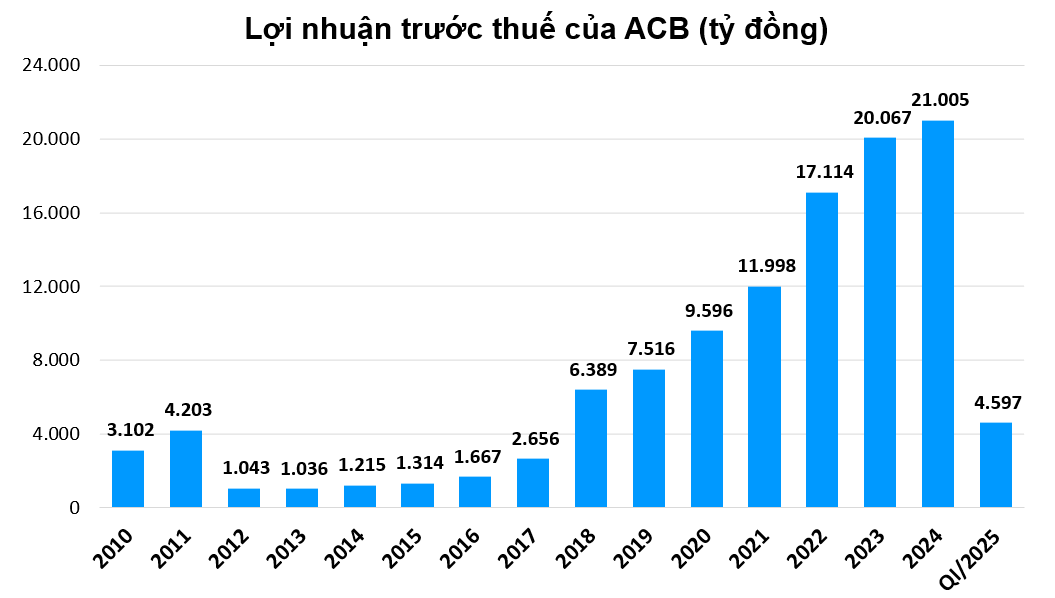

Vào những năm 2010-2011, Ngân hàng TMCP Á Châu (ACB) luôn là một trong hai ngân hàng tư nhân có lợi nhuận cao nhất toàn ngành. Kết thúc năm 2011, tổng tài sản của ACB đạt hơn 281.000 tỷ đồng, xây dựng vững chắc vị thế ngân hàng tư nhân có quy mô lớn nhất thị trường lúc bấy giờ.

Nhưng sau khi ông Nguyễn Đức Kiên (bầu Kiên) bị bắt, tổng tài sản của nhà băng này sụt giảm gần 40% chỉ còn hơn 176.000 tỷ đồng vào cuối năm 2012. Lợi nhuận trước thuế của ACB cũng lao dốc từ 4.200 tỷ đồng (năm 2011) xuống chỉ còn hơn 1.000 tỷ đồng (năm 2012).

Trong suốt 4 năm sau đó, ACB chật vật tìm lại lợi nhuận khi phải tái cấu trúc, xử lý những vấn đề hậu đại án bầu Kiên.

Phải đến năm 2017, kết quả kinh doanh cũng như bức tranh tài chính của nhà băng này mới thật sự khởi sắc. Và đến năm 2018, lợi nhuận của ACB mới vượt được con số của năm 2011 và duy trì đà tăng trưởng ổn định trong những năm tiếp theo. Năm 2021, lần đầu tiên trong lịch sử ACB báo lãi hơn 10.000 tỷ đồng. Và chỉ trong ba năm tiếp theo, lợi nhuận của ACB vọt lên hơn 21.000 (năm 2024).

Theo số liệu mới nhất, trong quý I/2025, ACB lãi trước thuế 4.597 tỷ đồng, giảm 6% so với cùng kỳ năm trước. Lợi nhuận sau thuế hơn 3.678 tỷ đồng.

|

| ACB thiết lập mốc lợi nhuận kỷ lục 21.000 tỷ đồng năm 2024. Nguồn: Báo cáo tài chính |

Tổng thu nhập hoạt động (TOI) ngân hàng ACB trong quý đầu năm đạt 7.915 tỷ đồng, giảm 3% so với cùng kỳ, giảm nhiều hơn so với mức giảm chi phí hoạt động (giảm 2,6%), kéo theo lợi nhuận thuần từ hoạt động kinh doanh giảm 3,4% trong quý này.

Về cơ cấu, thu nhập lãi thuần của ngân hàng đạt 6.359 tỷ đồng. Trong đó, thu nhập lãi và các khoản thu nhập tương tự tăng trưởng 11%, mức tăng khiêm tốn hơn so với chi phí lãi (tăng 32%).

Tuy nhiên, thu nhập ngoài lãi ngân hàng đem lại kết quả khả quan hơn khi tăng 7,5%, thu về 1.556 tỷ đồng. Tỷ lệ thu nhập ngoài lãi trên tổng doanh thu tăng lên 20%, từ mức 18% cùng kỳ, cho thấy sự đa dạng hóa nguồn thu nhập và giảm sự phụ thuộc vào thu nhập lãi.

Động lực tăng trưởng của ACB trong quý I/2025 đến từ mảng hoạt động dịch vụ, mang về 872 tỷ đồng, tăng 17% so với cùng kỳ.

Đáng chú ý, mảng kinh doanh ngoại hối thu về 476 tỷ đồng trong kỳ này, gấp đôi so với cùng kỳ. Ngoài ra, hoạt động kinh doanh khác cũng báo lãi tăng ba con số trong quý này, đem về 182 tỷ đồng, trong khi cùng kỳ chỉ thu về 62 tỷ đồng.

Tuy nhiên, nhìn rộng ra, quá trình phục hồi của ACB để thoát khỏi cái bóng của đại án bầu Kiên cũng là lúc nhiều ngân hàng tư nhân khác có bước nhảy vọt.

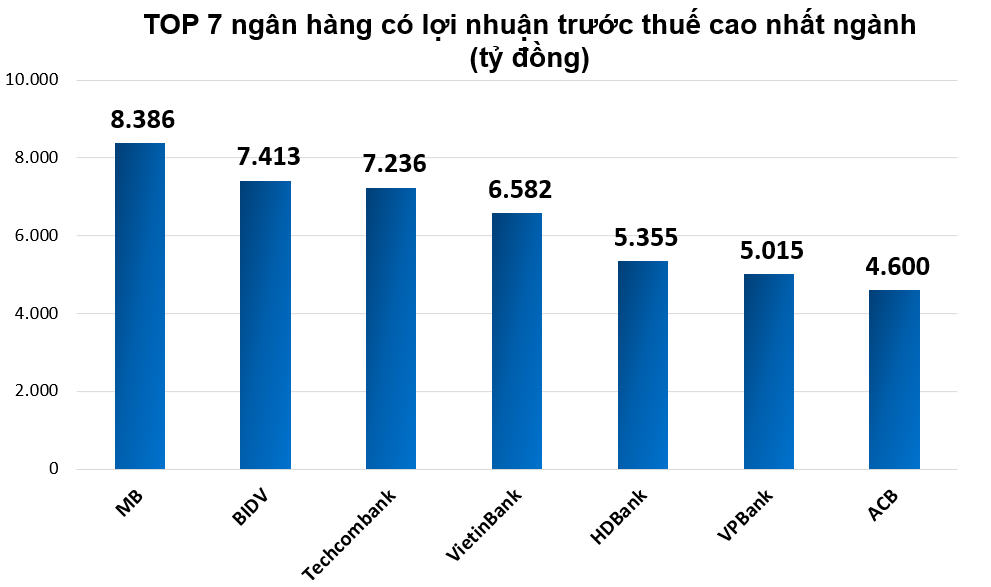

Đến nay, dù ACB vẫn nằm trong top 7 nhà băng tư nhân có lợi nhuận lớn nhất toàn ngành ngân hàng (theo số liệu mới nhất quý I/2025) nhưng đã bị một số cái tên như Techcombank, MB bỏ lại khá xa. Dù vậy, ACB vẫn là trường hợp vượt qua khủng hoảng thành công trong ngành ngân hàng.

Để so sánh, hai ngân hàng ở phía Nam Sacombank và Eximbank cũng từng là những ngân hàng tư nhân hàng đầu thị trường vào đầu thập niên 2010, cũng trải qua những cuộc khủng hoảng với các vấn đề riêng tương tự ACB và đến nay vẫn chưa thể lấy lại vị thế một thời của mình.

|

| Nguồn: Báo cáo tài chính |

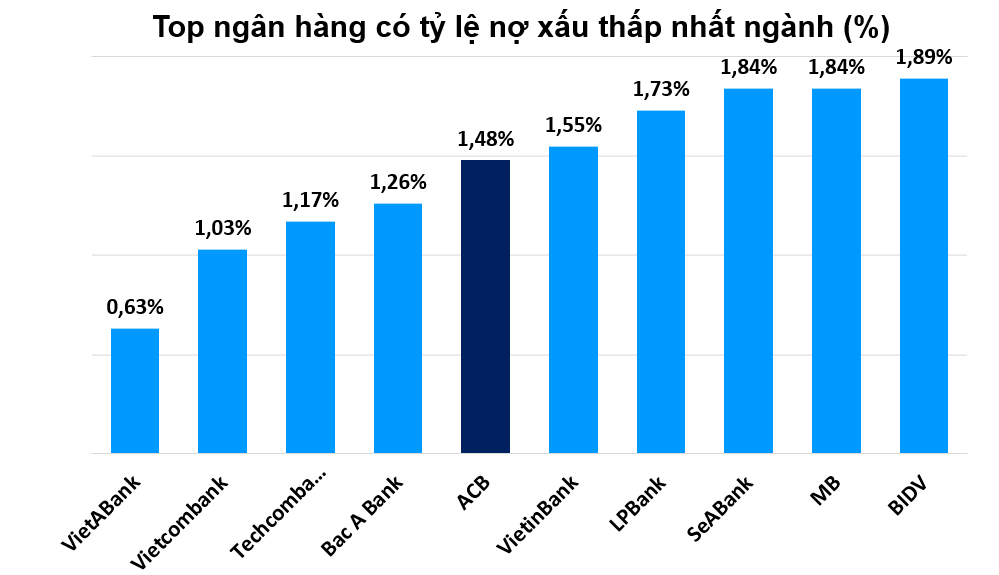

Tính đến hết quý I/2025, tổng tài sản của ACB tăng vượt bậc sau hơn 1 thập kỷ, đạt 891.675 tỷ đồng. Về chất lượng tài sản, nợ cho vay cuối quý I đạt 589.382 tỷ đồng, trong đó nợ đủ tiêu chuẩn chiếm tới 97,7%.

Số dư nợ xấu (từ nhóm 3 đến nhóm 5) của ACB chỉ ở mức 8.844 tỷ đồng, tăng 2,3% so với cuối năm trước. Tỷ lệ nợ xấu ở mức 1,48%, nằm trong top 5 thấp nhất toàn ngành ngân hàng. Trong đó, số dư nợ dưới tiêu chuẩn (nợ nhóm 3) tăng gần 23% so với cuối năm trước, từ 923 tỷ lên 1.134 tỷ đồng.

|

| Nguồn: Báo cáo tài chính |

Tỷ lệ cho vay trên huy động (LDR) ở mức 79,8%, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn là 18,8%, và tỷ lệ an toàn vốn hợp nhất (CAR) trên 11%, vượt xa yêu cầu tối thiểu 8% theo tiêu chuẩn Basel II.

Với hơn 90% danh mục cho vay thuộc về khách hàng bán lẻ, ACB thực hiện chiến lược phân tán rủi ro hiệu quả, tạo sự khác biệt so với nhiều ngân hàng khác trong ngành. Tín dụng doanh nghiệp duy trì mức tăng hai chữ số, giúp ACB đảm bảo cân bằng giữa phân khúc cá nhân và doanh nghiệp.

Theo các nhà phân tích, ACB là ngân hàng an toàn, không dính “phốt” cho vay doanh nghiệp lớn, không cho vay bất động sản nên chỉ số sinh lời trên chủ sở hữu (ROE) luôn ở trong top đầu của ngành, trên 21%.

Đồng thời, đây là một trong những ngân hàng hiếm hoi có cam kết rõ ràng về lợi ích cổ đông, trả cổ tức tiền mặt. Đó cũng chính là những lý do mà cổ phiếu ACB thường “kín room ngoại”, phản ánh việc cổ phiếu ngân hàng thuộc “khẩu vị” ưa thích của cổ đông nước ngoài.

Mới đây, ngày 26/5, ACB đã chốt danh sách cổ đông để thực hiện trả cổ tức năm 2024 bằng cả tiền mặt và cổ phiếu. Đối với cổ tức bằng tiền mặt, ACB sẽ chi trả vào ngày 5/6 tới đây với tỷ lệ 10% (tức 1.000 đồng/cp). Với hơn 4,46 tỷ cổ phiếu đang lưu hành trước đợt phát hành cổ phiếu trả cổ tức, ACB dự kiến chi khoảng 4.466 tỷ đồng cho đợt này.

Với phương án trả cổ tức bằng cổ phiếu theo tỷ lệ 15% (cổ đông sở hữu 100 cổ phiếu được nhận 15 cổ phiếu mới), ACB đã có thông báo vào ngày 29/5 về việc hoàn tất đợt phát hành gần 670 triệu cổ phiếu. Qua đợt phát hành này, vốn điều lệ của ACB đã tăng từ 44.666 tỷ đồng lên 51.366 tỷ đồng.

2025 cũng là năm mà ban quản trị, ban điều hành của ACB phải xác định lại năng lực cốt lõi, đưa ra những sáng kiến và tìm kiếm động lực tăng trưởng mới để tạo bước đột phá. Các bước đi của ACB sẽ tập trung ở một số điểm chính: Đi vào những phân khúc khách hàng mới để phát triển cân bằng hơn, thúc đẩy ngân hàng số, mở rộng hệ sinh thái và tìm kiếm mô hình bán lẻ mới. Trụ cột vẫn là giữ được giá trị cốt lõi, chất lượng tài sản tốt với nợ xấu ở top thấp, chỉ số về an toàn thanh khoản cao nhất, quản trị rủi ro theo tiêu chuẩn quốc tế và phát triển bền vững theo các tiêu chí ESG. Mô hình bán lẻ mới chủ yếu nhắm đến phân khúc khách hàng trẻ, có thu nhập tốt và làm công ăn lương, đồng thời phát triển hệ sinh thái thanh toán qua hợp tác với các fintech.

Còn trên thị chứng khoán, cổ phiếu ACB đã tăng một mạch từ vùng 5.000 đồng/cp vào năm 2017 lên 21.200 đồng/cp như hiện tại. Khối lượng giao dịch khớp lệnh trung bình 10 phiên gần nhất đạt hơn 10,5 triệu đơn vị.