| Tin đồn lãnh đạo ACB đánh bạc: Người tung tin đang ở nước ngoài sẽ bị xử lý ra sao? Bộ Công an lên tiếng về tin đồn liên quan đến Ngân hàng ACB |

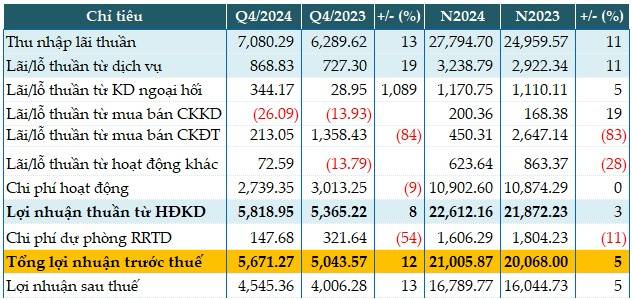

Ngân hàng TMCP Á Châu (ACB) vừa công bố báo cáo tài chính hợp nhất năm 2024, với mức lãi trước thuế đạt gần 21.006 tỷ đồng, tăng 5% so với năm 2023. Dù mức lãi này không đạt mục tiêu 22.000 tỷ đồng, nhưng ACB vẫn duy trì đà tăng trưởng ổn định và ấn tượng, phản ánh sức mạnh tài chính và chiến lược phát triển của ngân hàng trong bối cảnh nền kinh tế đầy biến động.

|

| Ngân hàng ACB ghi nhận lãi trước thuế đạt gần 21.006 tỷ đồng, tăng 5% so với năm 2023. |

Trong quý 4/2024, Ngân hàng ACB đạt hơn 7.080 tỷ đồng thu nhập lãi thuần, tăng 13% so với cùng kỳ năm trước. Ngoài thu nhập lãi, các nguồn thu ngoài lãi cũng tăng trưởng ấn tượng. Đặc biệt, hoạt động kinh doanh ngoại hối đã đem về khoản lãi kỷ lục hơn 344 tỷ đồng, trong khi cùng kỳ năm trước chỉ đạt 29 tỷ đồng.

Một điểm nổi bật khác là việc Ngân hàng ACB đã giảm mạnh chi phí dự phòng rủi ro tín dụng. Chi phí này giảm tới 54%, chỉ còn khoảng 148 tỷ đồng, giúp ngân hàng ghi nhận lãi trước thuế gần 5.671 tỷ đồng trong quý 4, tăng 12% so với cùng kỳ.

Ngân hàng ACB tiếp tục duy trì một loạt chỉ số tài chính mạnh mẽ trong năm 2024. Tổng tài sản của ngân hàng tính đến cuối năm đạt 864.006 tỷ đồng, tăng 20% so với đầu năm. Mặc dù tiền mặt giảm 18%, ngân hàng đã có sự tăng trưởng vượt bậc ở các khoản mục khác như tiền gửi tại Ngân hàng Nhà nước (tăng 36%) và cho vay khách hàng (tăng 19%).

|

Sự tăng trưởng mạnh mẽ trong huy động vốn cũng là một yếu tố quan trọng đóng góp vào thành công của Ngân hàng ACB. Tiền gửi khách hàng tăng 11%, đạt mức 537.304 tỷ đồng, trong khi tổng quy mô huy động vốn (gồm tiền gửi khách hàng và giấy tờ có giá) đạt 639.000 tỷ đồng, tăng 19%. Đặc biệt, tỷ lệ CASA của ACB đã cải thiện từ 22,9% vào năm 2023 lên 23,3% vào năm 2024, cho thấy sự hiệu quả trong việc huy động nguồn vốn chi phí thấp.

Như vậy, Ngân hàng ACB đã có những bước tiến đáng kể trong chuyển đổi số và phát triển Ngân hàng số ACB ONE, trở thành một kênh kinh doanh trọng yếu song song với ngân hàng truyền thống. Nhà băng này đã ghi nhận tỷ lệ tăng trưởng kép mạnh mẽ với số lượng giao dịch online tăng 98% và giá trị giao dịch online tăng 75% trong giai đoạn 2019-2024.

Việc đẩy mạnh đầu tư vào công nghệ số không chỉ giúp Ngân hàng ACB mở rộng kênh huy động vốn mà còn thu hút thêm nhiều khách hàng mới, từ đó gia tăng thị phần và tạo lợi thế cạnh tranh trên thị trường ngân hàng.

Ngân hàng ACB vẫn duy trì các chỉ số an toàn tài chính ở mức cao, bao gồm tỷ lệ LDR (Loan to Deposit Ratio) đạt 78%, tỷ lệ vốn ngắn hạn cho vay trung dài hạn là 18,8%, và tỷ lệ an toàn vốn CAR trên 12%. Hệ số rủi ro bình quân đối với tài sản của ngân hàng cũng được kiểm soát ở mức gần 70%, phản ánh năng lực quản lý rủi ro hiệu quả.

Tuy nhiên, ngân hàng cũng ghi nhận sự gia tăng nhẹ trong tỷ lệ nợ xấu. Tính đến cuối năm 2024, tổng nợ xấu của ACB là 8.650 tỷ đồng, tăng 47% so với đầu năm. Tỷ lệ nợ xấu/dư nợ cũng tăng từ 1,22% lên 1,51%. Tuy nhiên, ACB vẫn kiểm soát tốt chất lượng tín dụng của mình và tiếp tục duy trì các biện pháp phòng ngừa rủi ro.

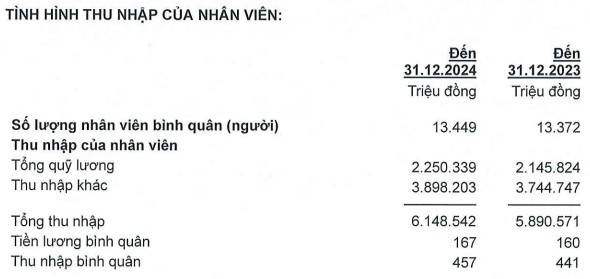

Về mặt nhân sự, thu nhập bình quân của nhân viên ACB cũng tăng trưởng đáng kể trong năm qua. Mức thu nhập bình quân đã tăng từ 37 triệu đồng lên 38 triệu đồng/người/tháng, phản ánh mức độ phát triển bền vững của ngân hàng và cam kết đối với việc cải thiện đời sống và phúc lợi cho đội ngũ nhân viên.

|

| Mức thu nhập của nhân viên ACB năm 2024 theo báo cáo Tài chính hợp nhất. |

Với nền tảng tài chính vững mạnh, ACB đang hướng tới các mục tiêu phát triển bền vững trong tương lai. Việc tiếp tục đẩy mạnh chuyển đổi số và tăng trưởng trên nền tảng công nghệ sẽ là chiến lược quan trọng giúp ACB không chỉ duy trì mà còn mở rộng thị phần trong ngành ngân hàng đầy cạnh tranh. Đồng thời, ngân hàng cũng sẽ tiếp tục chú trọng đến việc cải thiện chất lượng tín dụng và quản lý rủi ro, nhằm đảm bảo sự ổn định và bền vững trong hoạt động kinh doanh.

Năm 2024 đã chứng kiến sự tăng trưởng mạnh mẽ của Ngân hàng Á Châu (ACB) với lãi trước thuế đạt 21.006 tỷ đồng, tỷ lệ CASA cải thiện và tăng trưởng vững mạnh trong các hoạt động ngân hàng số. Với chiến lược phát triển hiệu quả và quản lý tài chính ổn định, ACB đang chuẩn bị cho một năm 2025 đầy triển vọng, tiếp tục khẳng định vị thế trên thị trường ngân hàng Việt Nam.