Thống kê của FiinGroup cho biết, có 26/27 ngân hàng công bố báo cáo tài chính, cho thấy tăng trưởng doanh thu trong quí 2-2021 là 44,2% và tăng trưởng lợi nhuận trong quí 2 là 39,4%. Trong đó có rất nhiều ngân hàng tăng trưởng so với cùng kỳ được tính bằng lần, thậm chí có ngân hàng gần như đã hoàn thành kế hoạch cả năm.

Xét về con số, tốc độ tăng trưởng cao phần nào có thể do mốc so sánh trong nửa đầu năm ngoái thấp hơn đáng kể, khi dịch Covid-19 lần đầu tiên xuất hiện. Dù vậy, cũng không thể phủ nhận rằng ngân hàng tiếp tục là ngành được hưởng lợi từ mặt bằng chính sách lãi suất thấp, cộng với chính sách chung về giãn, hoãn nợ để hỗ trợ nền kinh tế. Đi cùng đó là những nỗ lực cắt giảm chi phí và đẩy các hoạt động có tỷ suất lợi nhuận cao, đã giúp ngân hàng báo lãi cao trong bối cảnh nền kinh tế vẫn lao đao vì dịch Covid-19.

Tác giả tổng hợp. Nguồn dữ liệu: Vietstock.

Chi phí giảm mạnh

Thu nhập từ hoạt động tín dụng là khoản thu nhập chủ yếu của các nhà băng, nhưng trong sáu tháng đầu năm nay, phần lợi nhuận từ hoạt động này tiếp tục tăng mạnh chủ yếu là do chi phí lãi giảm mạnh, chứ không chỉ đơn thuần đến từ thu nhập lãi tăng.

Lấy ví dụ cụ thể như trường hợp của ACB. Tốc độ tăng của thu nhập lãi đạt 9,73% trong 6 tháng đầu năm so với cùng kỳ, nhưng tốc độ giảm của chi phí lãi lên tới 17,84%. Phần giảm của chi phí đóng góp đến hơn một nửa trong số lãi thuần 3.100 tỉ đồng mà ACB nhận được.

Hầu hết các nhà băng đều có diễn biến tương tự trong 6 tháng vừa qua. Tất nhiên một số trường hợp ngoại lệ khi chi phí lãi tiếp tục tăng lên, nhưng thu nhập lãi tăng mạnh hơn đã giúp cải thiện đáng kể lợi nhuận trong kỳ. Chẳng hạn như trường hợp của TPBank, tốc độ tăng trưởng thu nhập lãi lên đến 20,3%, trong khi chi phí lãi tăng 3,6%.

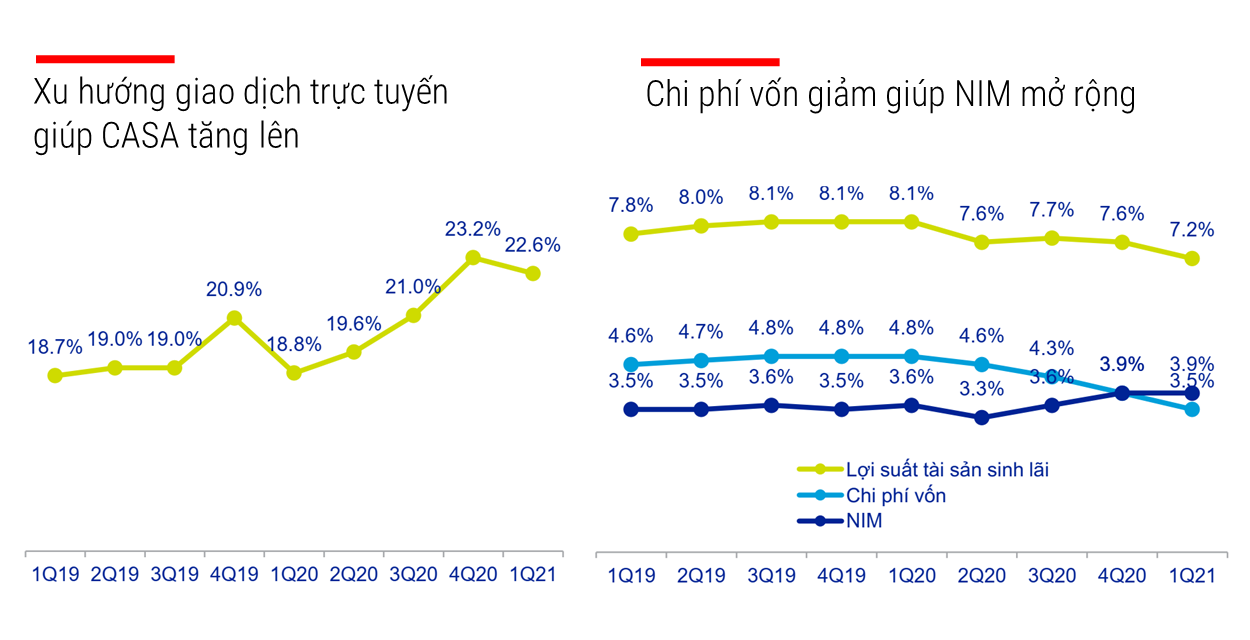

Lý do khiến chi phí lãi giảm mạnh là nhờ chi phí vốn của các ngân hàng đã thấp hơn đáng kể và xu hướng này có xuất hiện từ đầu năm ngoái đến nay. Lấy ví dụ như trường hợp của VIB, tỷ lệ chi phí huy động vốn (COF) đã giảm từ mức 5,4% trong quí 1-2020 xuống còn 3,8% trong quí 2-2021.

|

Chi phí vốn bắt đầu giảm mạnh từ năm ngoái. Nguồn: ACBS.

Theo ông Hoàng Linh, Giám đốc tài chính Ngân hàng VIB, chi phí vốn giảm đáng kể do ngân hàng đẩy mạnh tăng trưởng nguồn tiền gửi không kỳ hạn (CASA), một phần nhờ tăng cường huy động nguồn vốn giá rẻ trên thị trường quốc tế (VIB vừa hoàn tất ký kết khoản vay hợp vốn trị giá 260 triệu đô la trong ba năm với Ngân hàng phát triển châu Á và một số định chế tài chính).

Ông Ngô Đăng Khoa, Giám đốc toàn quốc Khối Kinh doanh tiền tệ và Thị trường vốn của Ngân hàng HSBC Việt Nam, trong buổi tọa đàm trực tuyến mới đây đánh giá rằng các hoạt động đầu tư vào công nghệ, đẩy mạnh hoạt động trực tuyến đã giúp ngân hàng tăng lượng CASA. Thêm nữa, nhiều doanh nghiệp không đầu tư mở rộng kinh doanh trong bối cảnh dịch bệnh, nên tiền càng dồn vào tài khoản.

Báo cáo của Techcombank, một trong những ngân hàng duy trì tỷ lệ CASA ở mức cao, cho biết số dư CASA đã tăng 55,1% trong vòng 12 tháng vừa qua. Trong đó, lượng CASA của khách hàng cá nhân và khách hàng doanh nghiệp tăng lần lượt 56,9% và 52,3% so với cùng kỳ năm ngoái.

Thực tế trong mùa báo cáo vừa qua, rất nhiều ngân hàng cho biết số dư cũng như tỷ lệ CASA đã tăng đáng kể, kể cả ở những ngân hàng có quy mô nhỏ.

Thống kê chung của Công ty chứng khoán Maybank Kim Eng (MBKE) cho thấy, các ngân hàng Việt Nam nhìn chung công bố NIM cao hơn (khoảng 40 điểm cơ bản) trong quí 1 và 6 tháng đầu năm, nhờ chi phí sử dụng vốn thấp hơn, bù đắp cho việc lãi suất cho vay thấp hơn.

Cùng với đó, nhiều ngân hàng đẩy mạnh hoạt động bán lẻ (vốn có tỷ suất lợi nhuận cao hơn) đã giúp cho NIM ngân hàng được cải thiện. Như trường hợp của VIB, dư nợ bán lẻ 6 tháng đầu năm của ngân hàng tăng 14,2%, chiếm tỷ trọng gần 90% tổng dư nợ của ngân hàng. Nhờ đó, thu nhập lãi của VIB trong 6 tháng đầu năm tăng lên 24,5%, còn lãi từ hoạt động dịch vụ tăng 34,4%.

Ngoài ra, một trong những lý do giúp ngân hàng cải thiện thu nhập là nhờ kiểm soát tốt chi phí. Chẳng hạn như trường hợp VPBank, chi phí hoạt động trong 6 tháng đầu năm nay đã giảm 7,3% so với cùng kỳ, đưa tỷ lệ tổng chi phí hoạt động trên tổng thu nhập (CIR) trong quí 2 vừa qua ở mức 23,38% giảm mạnh so với mức 31% cùng kỳ năm 2020.

Theo đại diện VPBank, chi phí tiếp tục giảm là nhờ ngân hàng tối ưu hóa chi phí vận hành và ứng dụng số hóa, tự động hóa vào các khâu vận hành. Trong báo cáo ngành, MBKE cũng đánh giá nhìn chung chi phí hoạt động tăng lên chỉ ở mức vừa phải (dưới 10%) đã giúp các ngân hàng cải thiện lợi nhuận trong 6 tháng đầu năm.

Ngân hàng ghi nhận lãi trong kỳ tăng mạnh từ rất nhiều hoạt động khác nhau. Nguồn dữ liệu: Vietstock.

Đa dạng nguồn thu

Ngoài nguồn thu từ hoạt động tín dụng, các hoạt động khác trong 6 tháng đầu năm cũng đóng góp đáng kể vào thu nhập của các nhà băng, bao gồm dịch vụ, đầu tư kinh doanh chứng khoán, kinh doanh ngoại hối, đặc biệt là thu nhập từ hoạt động bảo hiểm.

Ở mảng dịch vụ, thống kê cho thấy mức tăng trưởng đều từ hai đến ba chữ số, ở nhiều ngân hàng quy mô lớn nhỏ khác nhau. Một số ngân hàng tăng trưởng nguồn thu từ dịch vụ cao có thể kể đến như LienVietPostBank (86%), Sacombank (tăng 25%), VIB (34%), Eximbank (32%), …

Cá biệt cũng có những khoản lợi nhuận bất thường. Như trường hợp của Ngân hàng MSB, thu nhập từ hoạt động dịch vụ đạt 2.200 tỉ đồng, cao gấp 7 lần so với cùng kỳ, giúp MSB hoàn thành 95% kế hoạch lợi nhuận trong năm nay. Đây là khoản phí phải trả liên quan đến thương vụ bắt tay với Bảo hiểm Prudential.

Tương tự, ACB trong 6 tháng đầu năm cũng ghi nhận nguồn thu nhập phí ròng giá trị 1.300 tỉ đồng, tăng 66% so với cùng kỳ, trong đó khoảng 40% đến từ hoa hồng bancassurance và 21% từ phí trả trước được phân bổ.

Trong báo cáo của SCB, ngân hàng này cho biết thu nhập từ hoạt động dịch vụ trong 6 tháng đầu năm nay tương đương với 78% mức năm ngoái, đạt 1.310 tỉ đồng, nhờ doanh số mảng bảo hiểm (bancassurance) đạt gần 1.000 tỉ đồng. Hoạt động kinh doanh ngoại hối và kinh doanh chứng khoán đạt hơn 1.600 tỉ đồng.

Mỗi ngân hàng có thế mạnh khác nhau đã mang đến nguồn thu đa dạng hơn trong kỳ này. Điển hình là trường hợp của Techcombank, không chỉ có nguồn thu từ dịch vụ tăng mạnh (thu nhập từ phí bancassurance cũng tăng 48% so với cùng kỳ, hay thu nhập từ dịch vụ thẻ tăng 41%), mà hoạt động đầu tư cũng đem đến lợi nhuận đáng kể.

Chẳng hạn như trái phiếu và dịch vụ ngân hàng đầu tư đóng góp 1.800 tỉ đồng trong sáu tháng đầu năm, tăng 30% so với cùng kỳ. Thu nhập từ kinh doanh và đầu tư chứng khoán tăng 42,4% so với cùng kỳ, lên 1.400 tỉ đồng.

”Xu hướng lãi suất thị trường giảm thấp trong sáu tháng đầu năm đã hỗ trợ mảng kinh doanh này”, báo cáo của Công ty chứng khoán SSI nhận định về hoạt động kinh doanh của Techcombank, ngân hàng có công ty chứng khoán dẫn đầu trên thị trường liên quan đến môi giới trái phiếu doanh nghiệp.

Như vậy, có thể nhận thấy các hoạt động liên quan đến đầu tư, hay lợi nhuận bất thường từ các thương vụ hợp tác (bảo hiểm hoặc bán vốn như VPBank bán 49% vốn của FE Credit), đã mang đến lợi nhuận rất cao cho ngân hàng trong kỳ này.

Dũng Nguyễn